-

Attraktive Renditen mit Private Equity? Aktienanalyse Blue Cap AG

Private Equity konnte in der Vergangenheit attraktive Renditen für Investoren erwirtschaften. In diesem Video werfen wir einen Blick auf die Beteiligungsgesellschaft Blue Cap AG aus München. Viel Spaß mit der neuen Analyse!

Blue Cap in der umfangreichen Analyse:

Im November 2020 analysierten die Langfristanleger erstmals Blue Cap. Damals stand der Blue Cap Kurs bei 16€. Ambitioniert prognostizierten wir ein Kursziel von 27,7€. Mittlerweile steht der Kurs bei ca. knapp 32€. In diesem Video analysieren wir für Euch die weiteren Potentiale und erarbeiten das neue Kursziel. Wir haben natürlich auch keine Glaskugel und wir können nicht exakt prognostizieren, wann sich einzelne Beteiligungen im Ergebnis verbessern. Wir wollen detailliert die Zusammenhänge aufzeigen. Dabei gehen wir auf die einzelnen Beteiligungen ein, damit ihr Euch Euer eigenes Bild machen könnt. Falls Euch das zu detailliert ist, dann nutzt die Timestamps um evtl. die Details zu überspringen.Nicht überspringen solltet ihr allerdings den Disclaimer.

Im Video geht es dabei unter anderem um:00:00 Intro, Einleitung, AgendaDisclaimer 05:52 Das Geschäftsmodell der Blue Cap 10:40 Review aktueller NAV 18:31 Review Guidance 24:55 Planung Beschichtungstechnik (Neschen) 32:07 Planung Kunststofftechnik (Uniplast, Con-pearl, Hero) 45:05 Planung Produktionstechnik (Gämmerler & Nokra) 49:24 Planung Klebstofftechnik (Planatol) 52:14 Planung Metalltechnik (Carl Schäfer) 54:19 Planung HY-LINE 59:12 Konsolidierung der Planungen 1:07:02 Planung Fair Value Ende 2022 1:12:00 Ableitung Kursziel Ende 2022 1:14:40 Summary, Diskussion Chancen und Risiken mit Yannick

Kein Video mehr verpassen und den Kanal abbonieren.

Sie möchten mehr Inhalte und Artikel vom Langfristanleger erhalten? Dann melde Sie sich jetzt für den Newsletterservice an. Die Anmeldung geht bequem über folgenden Link.

Über den Autor

[simple-author-box]

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung seitens langfristanleger.net statt, dieser Blog/ diese Webseite bzw. jeder einzelne Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Inhaber und Autor von langfristanleger.net übernimmt keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der hiesigen Informationen entstehen. Sämtliche Analysen und Kommentare vom Inhaber und Autor auf langfristanleger.net, stellen lediglich private Meinungen dar und sind auf keinen Fall als Empfehlung oder gar Handlungsaufforderung zu verstehen. Siehe hierzu bitte auch die rechtlichen Hinweise und die Datenschutzerklärung. Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor hat diesen Beitrag nach bestem Wissen und Gewissen erstellt, kann aber die Richtigkeit, Vollständigkeit, Aktualität, Erhaltung und Erreichbarkeit der angegebenen Daten sowie die Erreichbarkeit der angegebenen Quellen nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor / die Autoren hält/halten derzeit Aktien der Blue Cap AG

-

Die Intercard AG – Bericht der HV und Vorstellung des Investmentcase

Der geschätzte Kollege Johannes Wild hat für die Intercard AG (WKN: A0JC0V) eine wirklich interessante Analyse erstellt. Ich freue mich diese mit Ihnen, meinen Leser:innen teilen zu können. Viel Spaß mit diesem spannenden Beitrag!

Ein Gastbeitrag von Johannes Wild.

Am 22.06.2021 fand die Hauptversammlung der Intercard AG statt. In diesem Zusammenhang will ich hiermit über die HV berichten und meine Einschätzung zu Intercard geben. Da der HV Bericht recht lange wurde starte ich direkt mit der Zusammenfassung der Transformationsstory und der Bewertung der Aktie. In meine Bewertung flossen die Informationen von der HV ein. Im Anhang findet ihr den Mitschrieb der Präsentation des Vorstandes sowie meine Fragen auf der HV und die Antworten des Vorstandes. Für interessierte Investoren bietet auch die Präsentation des Vorstandes und die Fragen und Antworten sicherlich einige interessante Details.

Intercard AG Aktie https://www.intercard.org/ Anzahl Aktien 2.020.663 Kurs (bei Erstellung des Artikels) 6,50 EUR Marktkapitalisierung 13.13 Mio.EUR Anteile Sandpiper Digital Payments AG: 46,8 % Vorstand: 5,0 % Aufsichtsrat: 10,3 % Management: 3,2 % Freefloat: 34,7 % Wertpapierkennnummer A0JC0V Disclaimer und Einleitung

Trotz sorgfältiger Recherche kann keine Gewähr für die Aktualität, Richtigkeit und Vollständigkeit der in dieser Publikation bereitgestellten Informationen übernommen werden.

Namentlich gekennzeichnete Beiträge geben nicht zwangsläufig die des Autors wieder. Des Weiteren hafte ich nicht für die Richtigkeit und Vollständigkeit der dargestellten Analysen und der dazugehörigen Informationen. Ich empfehle keine Aktien und übernehme keine Beraterhaftung.

Die Lektüre dieses Berichts sowie der darin dargestellten Analysen kann ein Beratungsgespräch mit dem persönlichen Anlageberater nicht ersetzen. Haftungsansprüche gegen mich die, die mit Schäden materieller oder ideeller Art begründet werden sollen, die durch die Nutzung oder Nichtnutzung der dargebotenen Informationen beziehungsweise durch die Nutzung fehlerhafter und unvollständiger Informationen verursacht wurden, sind grundsätzlich ausgeschlossen.Hinweis nach §34 WPHG zur Begründung möglicher Interessenskonflikte:

Ich besitze Anteile an Intercard. Somit bestehen InteressenskonflikteBei der InterCard AG handelt es sich um einen Nanocap mit lediglich 13 Mio. € Marktkapitalisierung. Die Aktie ist sehr markteng und nur für erfahrene Investoren geeignet. Interessierte Investoren sollten hier unbedingt mit einem Limit agieren und keinesfalls unlimitiert ordern. In dieser günstigen Bewertung liegt andererseits auch die Chance. Die Aktie befindet sich in meinem Depot.

Was macht Intercard?

Intercard ist ein Anbieter von Chipkartensystemen. Dabei ist Intercard Marktführer im Bereich Hochschulen im DACH-Raum mit einem Marktanteil >80%. Über eine Chipkarte kann der Anwender – heute meistens ein Student – sich authentifizieren um Zutritt zu erlangen, in der Bibliothek sich ausweisen, kopieren, in der Mensa bezahlen, die Fahrradbox aufschließen, Zeiten erfassen, etc.

Hierbei kommt es zu einem technologischen Wandel. Vor vielen Jahren hatte Intercard die Hochschulwelt revolutioniert, indem Transaktionsdaten auf die Chipkarte geschrieben und von dort wieder ausgelesen wurden. Somit wurden unterschiedliche Anwendungen über eine Karte integriert. Das heißt die Chipkarte hat die Informationen zwischen den Anwendungen verbunden. Hier findet nun abermals ein technologischer Wandel statt: Mit dem neuen ID-basierten System wird die Karte nur noch zur sicheren Identifizierung genutzt. Die Transaktionsdaten werden auf einem Server oder in der Cloud gespeichert und künftig nicht mehr auf der Karte (Details siehe Bericht des Vorstands).

Bei der Intercard AG handelt es sich m.E. um eine sehr interessante Wachstumsstory mit starken Zielen. So strebt Intercard abermals eine Verdopplung der Umsätze an und will gemäß Aussage auf der Münchner Kapitalmarktkonferenz dabei gleichzeitig die EBITDA Marge „relevant steigern“ (Gereon Kruse berichtete: https://boersengefluester.de/intercard-starke-ziele/).

Die Transformation

Mit ca. 13 Mio. € Marktkapitalisierung bei einem Umsatz von über 20 Mio. € ist Intercard alles andere als teuer bewertet. Grob abstrahiert befindet sich Intercard, ähnlich wie Vectron, in einer spannenden Transformationsphase. Diese gestaltet sich bei Intercard gleich auf mehreren Ebenen. 6,5 Mio. Schweizer Franken wurden in das IT- und Kassensystem von Polyright investiert. Dieses ID-basierte System kann jetzt in der gesamten Intercard Gruppe verwendet werden. Diese neue Technologie ermöglicht eine relevante Margen- und Umsatzsteigerung:

- Höhere Margen durch geringeren Hardwareeinsatz: Neue Kunden benötigen weniger von teurer und margenschwacher Hardware-Infrastruktur um mit Terminals auf die Chipkarte Daten zu schreiben oder auszulesen. Stattdessen werden vermehrt Funktionen serverbasiert abgebildet.

- Höhere Umsätze und Margen durch Integration von softwarebasierten Zusatzdienstleistungen: In die Server-basierte Infrastruktur können neue, App-basierte Anwendungen integriert werden. Dadurch lassen sich margenstarke Softwarelizenzumsätze generieren. z.B. Lösungen zur mobilen Zeiterfassung (https://www.intrasuite.eu/) oder Mobile Payment. Die Verschiebung hin zu margenstärkeren Software-Umsätzen zeigt sich unter anderem auch in der sinkenden Materialaufwandsquote. Diese sank in 2020 um 3,4 Prozentpunkte ggü. 2019. Auf der Münchner Kapitalmarktkonferenz sagte Herr Riesle: Eine Verdoppelung der EBITDA-Marge von ca. 10% auf 20% ist etwas zu weit voran gegriffen. Aber die EBITDA-Marge soll mittelfristig relevant gesteigert werden.

- Das neue System vereinfacht auch das Umsatzwachstum in neue Branchen und Länder. So können auch Fremdsysteme auf Intercard migriert werden bei dem die Kunden die bereits vorhandenen Chipkarten zur sicheren Identifikation behalten. Ein Wechsel zu Intercard ist zukünftig wesentlich einfacher möglich. Bestehende Teilsysteme lassen sich einfacher in die Intercard Lösung integrieren. Auf dieser Basis will man auch das weitere Wachstum in neue Länder (England, Skandinavien und USA) sowie neue Branchen (Industrie, Kliniken, etc.) forcieren. Konkret plant Intercard in den nächsten Jahren mit einem organischen Wachstum von ca. 8% p.a. und einem anorganischen Wachstum von ca. 10% p.a. Somit würde sich der Umsatz in ca. 4-5 Jahren in etwa verdoppeln.

Geänderte Beteiligungsverhältnisse. Der größte Hemmschuh für den Kurs der Intercard Aktie lag in der bisherigen Aktionärsstruktur mit dem bisherigen Mehrheitsaktionäre Sandpiper Digital Solutions. Dieses Thema hat sich nun gelöst. Auch wenn Sandpiper nicht zum Nachteil von Intercard handelte, so stellte diese Konstellation für die übrigen Aktionäre ein Risiko dar, da die Strategie von Sandpiper nicht klar war. Bei der letzten Kapitalerhöhung wurde Sandpiper verwässert, sodass der bisherige Mehrheitsaktionär seine Mehrheit verlor. https://www.finanznachrichten.de/nachrichten-2021-06/53027635-dgap-adhoc-intercard-ag-informationssysteme-grossaktionaerin-wird-minderheitsaktionaerin-022.htm. Zudem plant Sandpiper die Intercard Aktien an die Aktionäre von Sandpiper abzugeben. Damit kann Intercard nun frei walten und gestalten.

Diese neuen Chancen nutzt Intercard jetzt für gesteigerte IR-Aktivitäten. Die Kapitalmarktkommunikation wird intensiviert. So präsentierte Intercard auf der MKK und wird auch wieder auf dem Eigenkapitalforum präsentieren. Außerdem ist Intercard seit ein paar Tagen auch auf Xetra gelistet. GBC-Research wurde mit einem Research Bericht beauftragt. Dieser wird laut Unternehmensangaben Ende Juli fertig sein. Eventuell bietet sich hier eine Chance, wenn man sich bereits vorher positioniert hat.

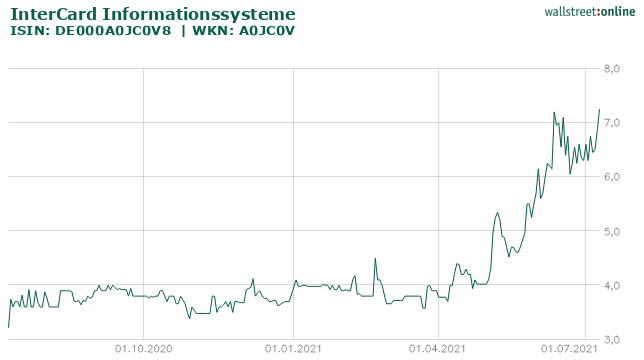

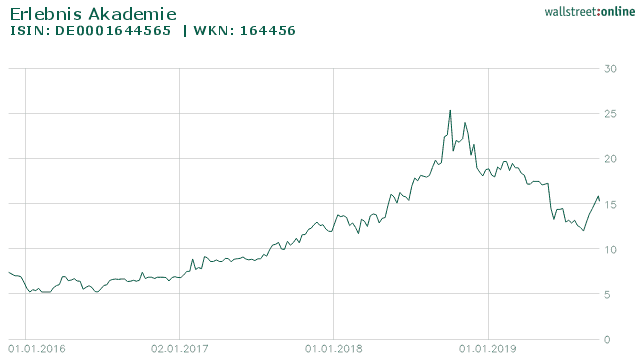

Die Aktie von Intercard auf Sicht von 1 Jahr

Quelle: wallstreet-online.de

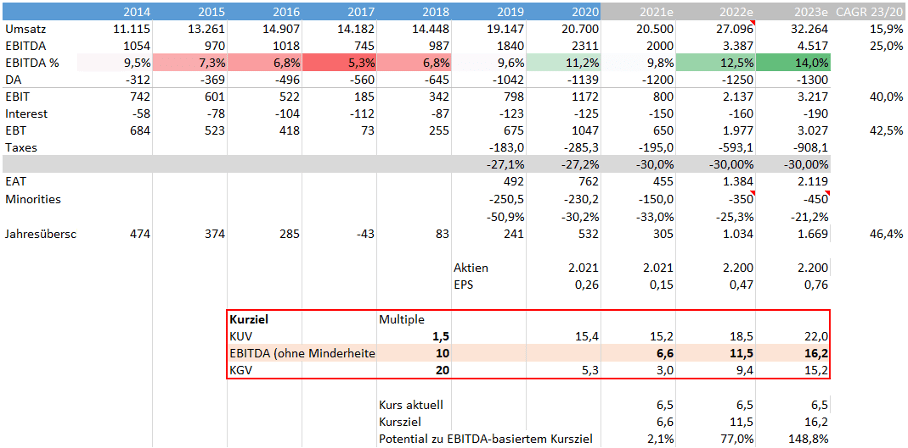

BewertungVorneweg: Die Planungen von Intercard sind nur recht grob umrissen. Weitere Details konnte ich vom Unternehmen nicht in Erfahrung bringen. Somit ist die folgende Planung mit hoher Unsicherheit behaftet und stellt mehr ein mögliches Szenario, als eine konkrete Planung dar. Ich habe hiermit die groben Aussagen von Intercard in einem Zahlenmodell interpretiert. Das Jahr 2021 wird Intercard nicht zu neuen Rekorden führen. Im Gegensatz zu 2020 waren die Hochschulen bereits von Anfang an geschlossen und man konnte nicht mit einem starken Auftragsbestand in das Jahr starten. Ohne diese Corona-Effekte, würde Intercard von der ganzjährigen Konsolidierung der IDpendant GmbH profitieren und dadurch im Umsatz um ca. 3 Mio. € wachsen. Ein organisches Wachstum käme on top. Durch die negativen Corona-Einflüsse, würde ich, trotz ganzjähriger Konsolidierung der IDpendant für 2021 von einem stagnierenden Umsatz und einem rückläufigen Ergebnis ausgehen. Eine genauere Prognose ist nach den Halbjahreszahlen möglich.

. Ich gehe auch davon aus, dass in 2021 ein hoher Anteil des Gewinns auf die Minderheiten entfällt.

2022 sollte sich die Situation anders darstellen. Intercard legt jetzt mit dem Vertrieb der neuen ID-Basierten Lösung erst richtig los. Im Herbst sollten die Hochschulen wieder geöffnet sein. Auch wenn das in 2021 noch nicht zu hohen Umsätzen führen wird, so sollte 2022 mit hohem Auftragsbestand starten und es dürfte zu Nachholeffekten kommen. Die Umsatzplanung 2022 basiert auf dem Umsatz 2020 + 8% organisches Wachstum + 3,2 Mio. € Umsatz durch die ganzjährige Konsolidierung der IDpendant + 1,5 Mio. € Addon-Akquisition. (Ich gehe ich auch in 2022 wieder von einer Addon-Akquisition in der Größenordnung der IDpendant aus, die ab September 2022 konsolidiert wird 1,5 Mio. € Umsatz in 2022, in 2023 nochmals +3 Mio. € durch ganzjährige Konsolidierung). Diese würde teilweise durch Aktien finanziert. Ich erhöhe die Aktienanzahl um 10%. In Summe entspricht dies einem CAGR von 16% von 2020 bis 2023. Dies entspricht in etwa dem vom Vorstand anvisierten Wachstum von 8% organisch und 10% anorganisch.

Bei der EBITDA-Marge gehe ich in 2021 von einem auslastungsbedingten Rückgang aus. In den Folgejahren erhöhe ich die Marge ggü. 2020 (11,2%) auf 12,5% in 2022 und 14% in 2023. Begründet ist dies durch Skaleneffekte und wachsenden Lizenz- und Softwareanteilen im Produktmix. Hierbei handelt es sich um grobe Schätzungen.

Die Minderheitsanteile sollten tendenziell zurückgehen.

Bei der Bewertung setze ich ein konservatives EBITDA-Multiple von 10 an. Dabei wird das EBITDA jeweils um die Minderheitsanteile korrigiert. Daraus ergibt sich ein Kursziel von 11,5€ in 2022 und 16,2 € in 2023.

Quelle: eigene Darstellung Ich habe die Multiples über die Jahre konstant gelassen. Wenn es aber Intercard tatsächlich gelingt höhere, wiederkehrende Softwareumsätze zu erzielen, dann dürfte mit der Umsatz- und Margensteigerung auch eine Multiple Expansion einhergehen.

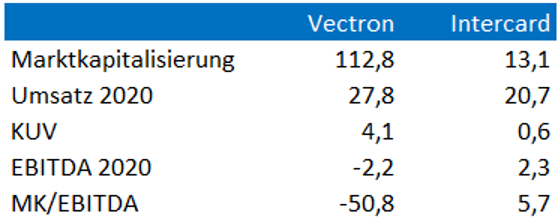

Je nachdem wie viel Zukunftsphantasie man hier mitbringt, könnte man auch andere Bewertungsmaßstäbe ansetzen. Hierzu bewusst ein Äpfel-Birnen-Vergleich mit dem Kassensystemanbieter Vectron:

Vectron ist in einer anderen Branche tätig. Insofern hinkt der Vergleich. Aber es gibt auch mehrere Gemeinsamkeiten:

- Beide Firmen erzielen einen Umsatz im Range von ca. 20-30 Mio. €

- Beide Firmen haben in der Vergangenheit viel Geld in ein neues System investiert.

- Beide Firmen verkauften bisher hauptsächlich Hardware und wollen in Zukunft vermehrt digitale, wiederkehrende Umsätze erzielen.

- Beide Firmen waren von Corona betroffen durch geschlossene Hochschulen (Intercard) bzw. geschlossene Gastronomie (Vectron)

- Beide Firmen befassen sich mit Payment-Lösungen und Intercard entwickelt sogar auch ein Kassensystem.

Wahrscheinlich wird Vectron den Weg der Digitalisierung aggressiver angehen als Intercard. Einerseits wegen dem Rückenwind aus der Kassenverordnung, andererseits dadurch, dass hier Lösungen in der Gastronomie leichter standardisiert werden können. Auf der Haben-Seite von Intercard hingegen steht, dass Intercard in den letzten Jahren bereits profitabel war und sich erste Erfolge der Digitalisierung bereits in den Zahlen sehen lassen. Wenn man hier nun aber die Bewertungen gegenüberstellt, dann ist zumindest für mich klar – welche Aktie ich favorisiere.

Quelle: marketscreener.com Risiken:

- Der zunehmend geringere Bedeutung von Hardware wie bspw. Terminals, könnte auch zwischenzeitlich zu einer Kannibalisierung dieser Umsätze führen.

- Die geringer werdende Bedeutung der Hardware Infrastruktur ermöglicht ein dynamischeres Wettbewerbsumfeld. In dem oben dargestellten Szenario gehe ich davon aus, dass die Pläne von InterCard in etwa verwirklicht werden können und dass man in neuen Branchen und Ländern Fuß fassen kann. Da Intercard einen großen Marktanteil im Bereich von Hochschulen im DACH-Raum hat, ist ein maßgebliches Umsatzwachstum nur über die Expansion in neue Länder und Branchen möglich.

- Es ist aber auch vorstellbar, dass InterCard von neuen Wettbewerbern im Heimatmarkt der Hochschulen selbst angegriffen wird.

- Die Konzernstruktur von Intercard wird zunehmend komplexer. Dies könnte zu Reibungsverlusten führen.

- Corona: In den obigen Szenarien ist eine Öffnung der Hochschulen im Herbst 2021 vorgesehen. Bis dorthin sollte dem Großteil der Deutschen Bevölkerung eine Impfmöglichkeit erhalten haben. Es könnte aber sein, dass die Hochschulen weiter im Lockdown bleiben.

- Weitere Chancen und Risiken siehe Geschäftsbericht

Anhang 1 – Bericht des Vorstands

Der gezeigte Foliensatz ist auf der Intercard-Homepage unter folgendem Link abgelegt: https://www.intercard.org/de/investor_relations/HV_2021_Praesentation.pdf

Folie 1&2: Willkommensworte

Folie 3 – Rückblick GJ 2020: Entgegen der Erwartungen sehr positiver Verlauf; starker Auftragsüberhang aus 2019; bis Ende Q1 ohne Corona-Einfluss; Ab April 2020 Schließung der Hochschulen (Hauptmarkt der Intercard Kartensysteme) Projekte mussten auf Eis gelegt werden. Wartungsverträge und Kartenfolgebestellungen liefen weiter. Maßnahmen zur Kostensenkung inkl. Kurzarbeit wurden umgesetzt. In der Schweiz hingegen wurden die Schließung der Hochschulen genutzt um die Systeme zu warten und auf neue Systeme zu migrieren äußerst positive Geschäftsentwicklung der Multiaccess AG und Polyright AG. In Summe positives erstes Halbjahr 2020, sogar über Plan. Hoher Auftragseingang der Intrakey Technologies AG im zweiten Halbjahr im Bereich Industriekunden vor allem in den Bereichen mobile Zeiterfassung (Homeoffice) und Zutrittskontrollen. Auch die ab September 2020 konsolidierte IDpendant GmbH profitierte stark von den neuen Anforderungen hinsichtlich des gesicherten Zugangs zu Daten und Netzwerken (digitaler Zugang). Somit konnte auch in 2020 der Konzernumsatz und das Ergebnis weiter gesteigert werden.

Folie 4 – Umsatzentwicklung: Wir haben in den vergangenen sieben Jahren unseren Umsatz auf über 20 Mio. € verdoppelt und waren dabei profitabel.

Folie 5 – Zahlen im Überblick Konzern: Die stabile Kundenbasis und das bestehende Geschäftsmodell, sowie die Gruppenstruktur mit den unterschiedlichen Märkten haben uns geholfen die Covid-19 Auswirkungen zu minimieren. Ferner haben wir die Kosten optimiert und dadurch sogar eine Steigerung des Gewinns erzielen können. Hinzu kamen Corona-Unterstützungsmaßnahmen im Rahmen von Kurzarbeitergeldern.

Folie 6 – Umsatzaufteilung: Wir haben konsequent unsere Märkte ausgeweitet und unser Lösungsportfolio erweitert. Dies operativ und durch logische Akquisitionen. Die Intercard Gruppe ist entstanden. Sie sehen hier einen Überblick über die einzelnen Firmen und deren Umsatzbeiträge im GJ 2020

Folie 7 – Konzern-Jahresabschluss 2020: [Zahlen werden vorgelesen…] Die Polyright AG war in 2020 ganzjährig konsolidiert; im Vorjahr ab Mai 2019; Daneben Konsolidierung der IDpendant AG mit einem Umsatzbeitrag von 1,8 Mio. €. Der Gesamtumsatz der IDpendant belieft sich auf 4,75 Mio. € [meine Anmerkung: Umsatzwachstum von knapp 3 Mio. € bei IDpendant durch ganzjährige Konsolidierung in 2021 zu erwarten]. Intrakey konnte ihre Umsätze, wie in den vergangenen Jahren, weiter steigern; die Multiaccess AG Schweiz und die Polyright AG konnten ihre Umsätze relevant steigern; die anderen Firmen lagen Corona-bedingt etwas unter den Vorjahresumsätzen. […] Die Materialquote lag 3,4 Prozentpunkte und damit relevant unter dem Wert des Vorjahres. Diese ist produktmixabhängig. In 2020 mehr Software, Service und Kartenverträge und weniger Hardware durch die verschobenen Projekte. Gestiegene Personalaufwände (+850T€) i.W. durch die vollständige Konsolidierung der neuen Gesellschaften (Polyright und IDpendant). Erhöhte Abschreibungen durch erhöhte Aktivierung von Entwicklungsleistungen für Neuentwicklungen und die Konsolidierung der neuen Gesellschaften. Erhöhung der Anzahl MA ebenfalls durch die Konsolidierung der neuen Gesellschaften.

Folie 8 – Konzernbilanz – Aktiva: Immaterielle Vermögensgegenstände leicht erhöht durch die Aktivierung eines großen Entwicklungsprojektes – einer Kasse bei der Polyright AG und die Entwicklung von Mobile Payment bei der Intercard GmbH Kartensysteme; bei den Firmenwerten die Hinzunahme der IDpendant GmbH…. Forderungen und sonstige Vermögensgegenstände sind im Wesentlichen Kaution, Factoring-Kosten, etc. und Forderungen aus Lieferungen und Leistungen (inklusive IDpendant GmbH). Erhöhung des Kassenbestandes durch positive Geschäftsentwicklung, durch nicht verbrauchte Corona-Darlehen, sowie Vorausbezahlung von Softwarewartungsdienstleistungen bei der IDpendant…

Folie 9 – Konzernbilanz Passivseite: Eigenkapital gestärkt von 7,8 auf 9 Mio. € durch Kapitalerhöhung im Wert von 642T€ und die positive Ergebnisentwicklung. Rückstellungen um ca. 0,5 Mio. € erhöht aufgrund von Tantieme, Boni, Urlaub also Personalrückstellungen und Steuerrückstellungen aufgrund des aufgebrauchten Verlustvortrages; Erhöhung von Verbindlichkeiten für Corona Darlehen (0,5 Mio. CHF) und die Aufnahme eines Darlehens zum Kauf der IDpendant (0,4 Mio. €) …

Folie 10 – Intercard & die Börse: Starker Kursanstieg aufgrund intensivierter Kapitalmarktkommunikation und dabei der Darstellung der Geschäftspläne, sowie die Meldung des bisherigen Mehrheitsaktionärs wonach dessen Anteil unter die 50% Grenze gefallen ist. Zusätzlich sollen die Aktien des Großaktionärs außerbörslich auf mehrere seiner Anteilseigner übertragen werden. Ab 15. Juni ist der Handel über Xetra möglich. Heimatbörse bleibt der MACCESS der Börse München. Mit diesem Schritt trägt Intercard der gestiegenen Bedeutung der eigenen Börsennotierung Rechnung. Die „Bank M“ wurde als designated Sponsor für den Handel beauftragt. Von der geänderten Aktionärsstruktur, den Aktivitäten von Intercard in neuen Märkten und eine bessere öffentliche Wahrnehmung erwartet Intercard neue Impulse für den Handel von Aktien.

Zur Zukunft (Folie 11 – 23):

Folie 11: Zur Zukunft: Eine zentrale ID für jede Person –

Folie 12: eine zentrale ID für jede Anwendung. Für was steht Intercard in Zukunft? Die InterCard bzw. InterCard Gruppe realisiert, bzw. generiert eine sichere, digitale Nutzer-ID – InterCard Secure. Für alle Anwendungen und Gesamtlösungen rund um das bargeldlose, mobile Bezahlen, die Identifikation von Nutzern, die Zutrittskontrolle, den physical Access und den digitalen Access zu Daten PCs und Netzwerken.

Folie 13: Hierbei erfolgt eine Zentralisierung und Vernetzung aller Daten und Transaktionen in einem System – auf einem Server. Im Gegensatz zur Speicherung der Daten auf der Chipkarte wie es bis heute der Fall ist.

Folie 14: Zur Identifikation für einzelne Anwendungen hat der Nutzer mehrere Medien zur Auswahl. Klassisch die vorhandene Karte, alternativ biometrische Merkmale oder das Smartphone.

Folie 15: Die meisten Anwendungen kennen sie alle: das Bezahlen von Essen und Trinken an Automaten oder in der Kantine und den Shops;

Folie 16: der Zugang zu Gebäuden und Räumen; die Mitarbeiterzeiterfassung;

Folie 17: das Öffnen von Schließfächern oder ganz aktuell das Erfassen von Personen in Räumen z.B. Hörsälen, Schulungsräumen, Klassenräumen und so weiter.

Folie 18: Datensicherheit ist gerade heute eines der wichtigsten Themen. Wer hat Zugang zu meinen Daten? Wie kann ich meinen PC und somit die Daten absichern? Wie kann ich Dokumente vertraulich drucken? – Generell: Wie können unsere Kunden mit den Lösungen der InterCard die Datensicherheit verbessern und damit die Effizienz ihrer Workflows optimieren?

Folie 19: Oder ganz neue Anwendungen die mit der immer weiter steigenden Mobilität der Menschen erforderlich werden, was wiederum neue Anforderungen und damit neue Anwendungen mit sich bringt. Wo kann ich mein teures Fahrrad sicher unterbringen? Wie kann ich eine Garage, eine Box reservieren und bezahlen? Wie kann ich auf meinem Firmenparkplatz die E-Ladesäule aktivieren oder als Student mich in Bus und Bahn authentisieren?

Folie 20: Intercard ist in den letzten Jahren erfolgreich den Weg vom Chipkartensystem zum digitalen ID System gegangen. Wie war der Anfang?

Folie 21: Für alle Anwendungen gab es unterschiedliche Zahlsysteme, unterschiedliche Karten und unterschiedliche Datenverwaltungen. Also eine Vielzahl von Karten und Einzellösungen. Vor mehr als 15 Jahren hat InterCard die Hochschulwelt etwas revolutioniert – die multifunktionale Chipkarte ist entstanden.

Folie 22: Eine Karte für alles, aber noch immer unterschiedliche Verwaltungssysteme.

Folie 23: Heute geht Intercard wieder einen großen Schritt weiter. Eine sichere, digitale Nutzer-ID für alle Anwendungen und eine zentrale Verwaltung der Nutzer und Transaktionsdaten. Natürlich mit gesicherten Schnittstellen zu den unterschiedlichen Anwendungen und ERP Systemen. Wichtig hierbei – ganz egal ob die Anwendung von InterCard kommt oder bereits vorhanden ist. Dies ermöglicht den Einsatz auch bei Kunden, die schon Teillösungen haben und nun das Gesamtsystem zentral administrieren möchten. Auch das war bislang auf Basis der Chipkarte nicht oder nur sehr bedingt möglich.Folie 24: Wir haben aktuell und werden in den nächsten Monaten die Konzernstruktur weiter optimieren und die entsprechenden Firmen zusammenführen – In Deutschland und der Schweiz. Dadurch werden die Cross-Selling Potenziale noch besser nutzbar und auch der Zugang zu unterschiedlichen Kundenkreisen für alle unsere Systeme erleichtert. Unser Ziel: „One Company – One Team“.

Folie 25: Mit überschaubaren Investitionen wurden Produkte, Technologien und Märkte erweitert. Wo die Eigenentwicklungen oft wesentlich teurer geworden wären. Durch Akquisitionen verschaffen wir uns mit niedrigen Investitionen Zugang zu neuen Technologien und neuen Märkten. Denn selber machen ist nicht immer besser und oft teurer. So haben wir gemeinsam mehr eigene Anwendungen oder Funktionen und innovativere Systeme für einen noch größeren Markt. Alle unsere Unternehmen verschaffen sich gegenseitig Zugang zu ihren Märkten. Mit jedem weiteren Unternehmen wächst somit unser Cross-Selling Potenzial für die verschiedenen Funktionen und Anwendungen exponentiell.

Folie 26: InterCard bindet immer neue Funktionen und Anwendungen in das ID System ein. Aktuelle Beispiele sind der Zugang zu Daten per Chipkarte oder App, sowie die Identifikation an Ladesäulen für E-Mobilität. Viele dieser Funktionen kommen von Intercard oder aus übernommenen Tochtergesellschaften. Aber auch Funktionen von Drittsystemen werden jetzt mit eingebunden. So wird das zentrale ID System, über lizenzierte Schnittstellen, immer mehr zum Standard für umfangreiche Gesamtsysteme und vermarktet neben dem zentralen System auch viele angeschlossen Funktionen und Anwendungen

Folie 27: Zwei Beispiele für die neuen Anwendungen im vergangenen Jahr und aktuell. Zugang zu Daten

Folie 28: sowie das freigeben von E-Ladesäulen. Vielfach werden im Rahmen von Mitarbeiterausweisen auch das Freischalten von E-Ladesäulen angefragt – ein ganz aktuelles Thema. Folie 29: Neben all dem hat InterCard aber auch ein hohes Bestandskundengeschäft, recht gesicherte Umsätze. Mehr als die Hälfte unserer Konzernumsätze kommen aus dem margenstarken Geschäft mit bestehenden Kunden. Diese Bestandskunden bestellen weit mehr als eine halbe Million individuell codierter Karten, deren Verkaufspreis eine rechnerische Systemlizenz enthält. Serviceverträge und regelmäßige Ersatzkomponenten sichern diese Umsätze auch in unsicheren Zeiten ab. Die Kunden benötigen ständig neue Updates oder erweiterte Anwendungen und Funktionen für ihr ID System bis hin zu Migrationsprojekten auf neue System Generationen – wie das zentrale ID System mit Mobile Payment.

Folie 30: InterCard ist nach wie vor Marktführer in Deutschland und der Schweiz im Bereich Universitäten und Bildung.

Folie 31: Intercard hat Leuchtturmprojekte im Bereich öffentlicher Bibliotheken, wie die Deutsche Nationalbibliothek Frankfurt und Berlin aber auch international die Public Libraries in Cleveland, San Diego oder Boston mit einer hohen Anzahl an Nutzern.

Folie 32: Intercard geht seit dem letzten Jahr aktiv auch neue Wege in neue Märkte und hat trotz der Corona Pandemie relevant in den Vertrieb investiert. So wollen wir auch diese neuen Märkte wie Kliniken, Unternehmen und Industrie, Behörden und Institutionen, oder bei smart City Projekten das ID System von InterCard zum neuen Standard machen.

Folie 33: Auch hier gibt es bereits relevante Kunden im Bereich der Kliniken,

Folie 34: im Bereich von Unternehmen, Industriekunden

Folie 35: oder ganz aktuell eine komplette Migration der Systeme in den Ministerien des Landes Sachsen.Folie 36: InterCard entwickelt sich dabei mehr und mehr zu einem Software- und Dienstleistungsunternehmen mit neuen Geschäftsmöglichkeiten und Geschäftsmodellen. Themen wie Softwarenutzerlizenzen, Software-as-a-Service, Betreibermodelle. All dies wird durch das neue Zentrale ID System unterstützt bzw. das neue System ist die Grundlage hierfür. [Hierzu der Text auf der Folie: Kunden müssen nicht immer ein System kaufen, um von unseren Funktionalitäten zu profitieren. So haben wir eine rein Cloud-basierte mobile Zeiterfassung auf den Markt gebracht, die ein stationäres System ergänzen kann, aber nicht muss. Auch unser neues ID-System bieten wir teilweise als Software-as-a-Service an. Dies ermöglicht mittelfristig margestarke Einnahmen.]

Folie 37: App-basierte Geschäftsmodelle, Portal-basierte Geschäftsmodelle mit direktem Zugang zu den Nutzern. Ferner können langfristig Nutzer aus unterschiedlichen Institutionen über ein und dieselbe Nutzerplattform zusammengeführt werden.Folie 38: Einfach herunterladen der InterCard App, das Registrieren auf dem zentralen InterCard Server, das Generieren der sicheren persönlichen ID, InterCard-Secure, ergibt eine maximale Transparenz für den Nutzer und auch für InterCard Möglichkeiten für Markenkooperation oder Werbevereinbarungen einzugehen.

Folie 39: Immer mehr Menschen sind in einem ID-Management von Intercard registriert und bewegen sich damit in immer neuen Funktion, wie der Zutrittskontrolle und vielen weiteren Anwendungen. Sie vernetzen ihr Kartenguthaben, ihr Guthabenkonto mit ständig neuen Zahlungsanbietern wie PayPal, Mastercard, etc. Das System ermöglicht bereits heute neue Geschäftsmodelle mit Lizenzen in Abhängigkeit der Zahl der Nutzer, der angeschlossenen Anwendungen oder der integrierten Payment Dienstleistern. Unsere Tochtergesellschaft Polyright in der Schweiz hat bereits mit Zahlungsanbietern wie Twint, das ist die Zahl-App der Schweizer Banken, oder Mastercard entsprechende Lizenzvereinbarungen mit relevanten Erträgen realisiert. Das wollen wir weiter nutzen und so unsere Geschäftsmodelle skalierbarer machen.

Folie 40: Intercard wird in den nächsten Monaten auch die Internationalisierung weiter vorantreiben. Das neue System mit lizenzierten Schnittstellen zu Drittssystemen ermöglich es auch über Deutschland und die Schweiz hinaus unsere Lösungen zu verkaufen. Dies wiederum ermöglicht den Zugang zu einem großen Kundenpotential, national wie international.Folie 41 – Wachstum: Wir wachsen in unseren heutigen lokalen Bestandsmärkten in Deutschland und der Schweiz durch weitere Anwendungen und neue Geschäftsmodelle. Wir wachsen durch den Vertrieb unserer vorhandenen und neuen Lösungen in neuen Märkten in Deutschland und der Schweiz. Wir wachsen durch die neuen Technologien und App-basierten Lösungen. Wir wachsen international, organisch und durch Akquisition. Wir wollen das was wir schon einmal erreicht haben, profitabel den Umsatz zu verdoppeln, wieder erreichen.

Folie 42 – Schlusswort: Alles in allem geht die Intercard sowohl technologisch, als auch geschäftsmodellbasiert seit 2020 neue Wege. Um das Umsatz- und Ergebniswachstum stark zu beschleunigen. Corona macht uns aktuell den Weg etwas beschwerlicher, aber wir haben ein gutes Bestandsgeschäft und haben nun auch die Möglichkeit und die Zeit für die Fertigstellung unserer neuen Lösungen und Produkte. Nach wie vor sind die Universitäten und Hochschulen in Deutschland geschlossen und die Projekte können in diesem Markt noch nicht wie geplant umgesetzt werden. Die Geschäftsentwicklung in anderen Märkten und der Schweiz ist nach wie vor positiv. Wir haben im Hinblick auf unsere Mitarbeiterinnen und Mitarbeiter aktuell die Kurzarbeit reduziert um alle neuen Entwicklungen und auch unsere neue Strategie nachhaltig zu vermitteln. Sobald die Situation es zulässt, werden wir unsere neuen Konzepte und Lösungen den Kunden vorstellen und auch die bereits angegangen neuen Märkte und die Internationalisierung weiter vorantreiben. DieMitarbeiterinnen und Mitarbeiter der InterCard haben im vergangenen Jahr unter erschwerten Bedingungen einen tollen Job gemacht. Im Namen des Vorstands ein herzliches Dankeschön für den Einsatz. Meinen persönlichen Dank an den InterCard Aufsichtsrat für die ganze Unterstützung, für das Vertrauen und die pragmatische und kollegiale Zusammenarbeit. Ein herzliches Dankeschön an unsere Kunden und Geschäftspartner sowie an Sie unsere Aktionärinnen und Aktionäre für das anhaltende Vertrauen und die Unterstützung. Ich bedanke mich herzlich bei ihnen für ihre Aufmerksamkeit und ihr Interesse und hoffe dass wir uns schon bald wieder persönlich treffen. Vielen lieben Dank.

Anhang 2 – Fragen der Aktionär:innen und Antworten

Ich hatte (wohl als einziger Aktionär) Fragen eingereicht. Diese wurden gewissenhaft beantwortet und sollten einige interessante Details aufzeigen.

Anbei die Fragen und Antworten:

Themenkomplex: Akquisitionen, Minderheitsgesellschaften

- Was war der Übernahmepreis der Polyright AG?

A: Vorweg – es wurde seitens Intercard kein Kaufpreis an den damaligen Eigentümer Sandpiper bezahlt. Die Vereinbarung war, dass wir eine Kapitalerhöhung in der Polyright AG tätigen und so die Basis für das Wachstum und die Weiterentwicklung des Unternehmens und damit der Intercard erreichen. Für die Mehrheit mit 61,03% wurden auf diesem Weg ca. 600T€/650TCHF bezahlt. In zwei weiteren Schritten, inklusive der aktuellen Sachkapitalerhöhung, wurden die restlichen Anteile von den verbleibenden Gesellschaftern zu einem Preis in Höhe von ca. 683T€ übernommen. Also in Summe wurden ca. 1,3 Mio. € investiert. - Welche Entwicklungsaufwände wurden in den letzten Jahren von der Polyright AG in das IT-System der Polyright AG investiert.

A: Im Wesentlichen zwei Projekte. Die Nutzerplattform mit der zentralen Nutzer- und Kontensteuerung – das ID System. Das ist ein Projekt das bei der Polyright vor ca. sieben Jahren gestartet wurde. Daran wird quasi täglich gearbeitet. In Summe sind hier mehr als 5 Millionen Schweizer Franken investiert worden. Das zweite Projekt ist ein Kassensystem das zukünftig 2022/2023 auch für die Intercard Gruppe verfügbar ist. Hier beliefen sich die Investitionen bislang auf 1,5 Millionen Schweizer Franken. - Welche Rolle spielt das Polyright System in der Intercard Plattform?

A: Es ist das Softwareherz des Systems. Wir sind daher froh, dass wir durch diesen Zukauf keine separate Entwicklung und damit hohe Investitionen tätigen mussten, sondern auf diesem Wege zeitnah, neben dem Markt in der Schweiz, auch die für Intercard wichtige Zukunftstechnologie bekommen haben.

- Am 15.06. 2021 wurde dem Aufsichtsrat Herrn Manfred Rietzler ermöglicht Aktien zu einem Kurs von 3,8€ zu zeichnen. Warum wurde Herrn Rietzler ein Rabatt von über 40% auf den Handelskurs am 15.06. gewährt? Wie viel % der Aktien hält Herr Rietzler und wie kam Herr Rietzler zu diesem Anteil?

A: Zunächst einmal der 15.06. ist der Tag der Eintragung der Sachkapitalerhöhung. Die Kursentwicklung hat erst seit der MKK Konferenz und der Ankündigung des Mehrheitsaktionärs zur Verwässerung unter 50% stattgefunden. Die Verhandlungen mit den Miteigentümern der Polyright haben schon weit davor stattgefunden als die Aktien über Monate bei einem Durchschnitt von ca. 3,8€ und sogar darunter lagen. Daher haben wir uns an diese Gesprächsbasis gehalten und den Umrechnungskurs für die Sachkapitalerhöhung bei 3,8€ beigehalten. Der Kurs galt für alle drei bisherigen Mitaktionäre. Herr Rietzler hat seine Anteile an der Polyright bereits im Vorfeld vor Beteiligung der Intercard gehalten.

Herr Rietzler hat sich an der Barkapitalerhöhung im November beteiligt – hierbei 21.000 Aktien erworben. Diese wurden auch publiziert. Im Rahmen der aktuellen Sachkapitalerhöhung hat Herr Rietzler 99.230 Aktien erhalten. Herr Rietzler als Aufsichtsrat der Intercard AG hält damit aktuell exakt 120.230 Aktien entspricht 5,95%.

- Wie verteilen sich die Gewinne die auf Minderheitsanteile in 2020 anfielen auf die Minderheitsgesellschaften?

A: In Summen liegen die Gewinnanteile der Minderheiten bei ca. 230T€. Diese setzen sich wie folgt zusammen:- Polyright 57T€

- Control Systems: 153T€

- Idpendant: 19T€

- Werden weitere Minderheitsanteile bei IDpendant, Control Systems oder der Professional Services Datentechnik übernommen? Wenn ja – bis wann? Wie finanziert? Welche Investitionssummen könnten dafür anfallen?

A: Hier gibt es aktuell keine konkreten Pläne.

- Gibt es weitere Akquisitionsziele? Wenn ja – wie viele und in welchen technologischen Bereichen oder Märkten?

A: Wir prüfen derzeit intern mehrere Möglichkeiten. Es sind bislang jedoch keinerlei Vereinbarungen oder Abreden getroffen worden. Hierbei geht es uns um Technologien und vor allem um Märkte.

Thema: Umsatz- und Ergebnisentwicklung mit neuen Märkten & Applikationen

Im Geschäftsbericht 2020 steht: „Als wir 10 Mio. Euro Umsatz erreicht hatten, haben wir uns vorgenommen, das zu verdoppeln: Jetzt mit mehr als 20 Mio. Euro Umsatz nehmen wir uns das wieder vor.“

- Bis wann wollen Sie den Umsatz in etwa auf 40 Mio. € steigern? Wie hoch wird voraussichtlich der Anteil des organischen / anorganischen Wachstums sein?

A: wie bereits erläutert – die Wachstumsstrategie bezieht sich auf ein organisches aber auch anorganisches Wachstum. Wir kalkulieren hier mit einem organischen Wachstum von ca. 8%. Hinzu 10% Wachstum in neuen Märkten und Ländern – also durch Akquisitionen.

Umsatz 2021: Bitte geben Sie einen Ausblick auf das erste und zweite Halbjahr 2021. Haben Sie mittlerweile wieder Zugang zu den Hochschulen?

A: Wie bereits im Bericht erläutert sind die Universitäten und Hochschulen in Deutschland nach wie vor beinahe vollständig geschlossen. Hier sind derzeit keine Projekte möglich. Wir gehen davon aus, dass es hier nicht vor Herbst weitere Umsetzungsmöglichkeiten gibt. In anderen Bereichen wie Industrie oder der Schweiz läuft es wie 2020 weit besser. Wir hatten 2020 auch von einem guten/sehr guten Auftragsüberhang aus 2019 profitiert, der vor allem im ersten Quartal die Umsätze gesichert hat. Dies ist in 2020 auf 2021 so nicht der Fall. Alles in allem gehen wir davon aus, dass in 2021 im ersten Halbjahr die Umsätze und auch das Ergebnis unter denen des Vorjahres liegen wird. Für das zweite Halbjahr können wir wirklich keine Seriöse Prognose abgeben.- Wie entwickeln sich der Umsatz außerhalb des Hochschulbereiches? Bitte nennen Sie hier die Umsätze der letzten beiden Jahre und den Planumsatz für dieses und nächstes Jahr. In welchen Branchen sehen Sie die größten Potentiale?

A: Wir hatten in den vergangenen Jahren im Wesentlichen Umsätze der Intrakey Technologies AG im Bereich Behörden/Industrie in den USA über unsere Tochtergesellschaft Intercard Systems Inc. – dort im Bereich der großen öffentlichen Bibliotheken. Ferner Umsätze in der Schweiz z.B. Altersheime/Industrie. Der Umsatzanteil dieser Exportländer lag in den letzten 2-3 Jahren in Summe nicht wesentlich höher 15%. Wie bereits im Bericht erläutert gilt es diese Umsätze nachhaltig zu garantieren und entsprechend das Wachstum nachhaltig zu erhöhen. In Deutschland und in der Schweiz in neuen Märkten und auch international. - Wie entwickeln sich die Umsätze außerhalb des DACH-Raums.

A: Im Wesentlichen – wie bereits gesagt – waren dies Umsätze in den USA. In 2018 und 2019 waren es dort in Summe ca. 400TUSD. In 2020 gab es Corona bedingt keine relevanten Umsätze in diesem Land. - Wie entwickeln sich die Umsätze die dem Bereich Software-as-a-Service zugeordnet werden können? (Betreibermodelle, Lizenzumsätze, SaaS).

A: Entsprechende Umsätze wurden hier in der Vergangenheit nahezu ausschließlich bei der Polyright in der Schweiz getätigt. Dort sind die Lösungen bereits seit vielen Jahren im Einsatz. Beziehungsweise der Polyright Umsatz basiert auf Software und Software-Lizenzen. Der Softwareanteil inklusive Lizenzen und Service liegt bei ca. 50% des Gesamtumsatzes der Polyright. Der in Höhe von ca. 4 Mio. € liegt. Also ca. bei 2 Mio. €. Hinzu kommen die Umsätze mit Karten und Hardware. - Das neue softwarebasierte System vereinfacht die Expansion in neue Märkte. Wo sehen Sie hier besonders große Potentiale? Wie sieht hier die weitere Roadmap aus?

A: An dieser Planung arbeiten wir aktuell. Zum einen sind es Märkte wie Kliniken und Industrie in Deutschland und der Schweiz. Hier wurden auch bereits in 2020 Investitionen im Bereich Vertrieb getätigt. In der Schweiz auch neue Lösungen für Schulen – hier gibt es ca. 30.000. Ferner bei der Internationalisierung – Länder wie England und Irland - Im Android Playstore gibt es eine my.Intercard App. Diese wurde noch kaum heruntergeladen. Ist diese App für das App-basierte Wachstum relevant, oder werden die Apps anderweitig den Anwendern zur Verfügung gestellt? Wie viele Anwender nutzen Apps der Intercard AG

A: Die my.Intercard App wurde vor etwas längerer Zeit realisiert um das mobile Bezahlen und auch weitere Hochschulfunktionen zu präsentieren. Sie wurde in keiner vollständigen Installation genutzt. Diese App wird es in Zukunft so auch nicht mehr geben. Es werden Teilfunktionen in die neue gemeinsame App in Verbindung mit dem Polyright – Intercard System übernommen. Generell ist die App auch nicht das Geschäftsmodell, sondern die App ist lediglich der Nutzerzugang zum System. Auf der reinen App basieren derzeit keine direkten Lizenzmodelle. Diese sind im Software System und in den entsprechenden Schnittstellen enthalten. In der Schweiz haben aktuell mehr als 600.000 Studierende Zugang zu diesem zentralen System von Polyright über die Polyright App. - Inwieweit wird das weitere Umsatzwachstum dadurch gebremst, dass Funktionalitäten die bisher über teure Hardware gelöst wurden zukünftig über margenstärkere Softwarefunktionen oder Lizenzmodelle in Kombination mit einfacherer Hardware abgebildet werden?

A: Es ist sicher so, dass der Anteil der Hardware zukünftig geringer ausfallen wird, da die Hardware mehr Mittel zum Zweck wird und die Produkte durch die reine Identifikation kostengünstiger werden. Jedoch wird die Hardware auch für die neuen Märkte benötigt. Und so wie die Märkte wachsen, wird es auch das Hardware Geschäft weiter in relevantem Umfang geben. - Auf der Münchner Kapitalmarktkonferenz wurde eine Steigerung der Ertragskraft in Aussicht gestellt. Bitte konkretisieren Sie die Pläne zur EBITDA-Margensteigerung in den nächsten Jahren.

A: Vielleicht um das deutlich zu machen. Wir konzentrieren und weniger oder besser gesagt nicht nur auf die EBITDA Marge – also die Marge vor Abschreibungen. Auch wenn wir heute Projekte realisieren werden diese nicht alle aktiviert und daher auch nicht über die Abschreibungen sichtbar. Wichtig für uns ist das Wachstum im Bereich der Softwarelösungen und Lizenzmodelle. Hierüber ist eine reelle Margensteigerung möglich. Wie bereits erläutert. Das Verbessern der Margen durch Nutzung von Synergien, die Entwicklungskosten und Innovationskosten können für mehrere Märkte und damit größere Marktpotentiale genutzt werden, die Margensteigerungen durch den größeren Software- und Serviceanteil und der Zugang zu neuen Märkten und Ländern durch Akquisitionen und damit wieder das Nutzen der entwickelten Lösungen für einen größeren Kundenkreis und ein größeres Umsatzpotential.

Themenkomplex: Sandpiper, Änderungen der Aktionärsstruktur, Xetra Handel

- Die Sandpiper Digital Payments AG hat angekündigt ihre Intercard Aktien an mehrere ihrer Gläubiger abgegeben. Bitte geben Sie Auskunft welche Aktionäre größere Aktienpakete >5% halten.

A: Hierüber liegen uns derzeit keine Informationen vor und wurden von Sandpiper bislang auch nicht näher publiziert. Dieser Schritt ist unseres Wissens nach noch nicht abschließend vollzogen. Am 25. Juni – also Freitag dieser Woche – findet hierzu die entscheidende Generalversammlung statt. Sandpiper hält wie bereits gemeldet 46,8% der Intercard Anteile. - Sind sie im Austausch mit diesen Aktionären? Können Sie abschätzen ob es sich bei diesen neuen Aktionären um strategische oder Aktionäre handelt, oder ob die Aktien tendenziell eher auf dem Markt platziert werden?

A: Wir sind zu diesem Thema derzeit und auch vor einem finalen Beschluss der Sandpiper mit diesen Aktionären nicht im Austausch. Im Wesentlichen aber sind es vermögende Privatpersonen die Intercard kennen, die an Intercard glauben und daher erwarten wir nicht, dass diese Aktionäre ihre Intercard Aktien auf dem Markt veräußern oder das Bestreben dazu haben. Aber es ist natürlich unser Ziel hier weit mehr Informationen zu erhalten und auch die Transparenz für uns alle und auch für Sie zu schaffen. - Bitte erörtern Sie inwiefern die neue Aktionärsstruktur die weitere Expansion von Intercard erleichtert

A: Durch den bisherigen Mehrheitsaktionär der in den letzten Jahren mit Ausnahme des Mitzeichnens der kleinen Kapitalerhöhungen keinerlei Käufe oder Verkäufe getätigt hatte, war der Aktienhandel nur sehr gering. Auch die Unsicherheit über die Strategie der Sandpiper hat potentielle Interessenten vor ein Investment in die Intercard abgeschreckt. Dies soll sich nun in den nächsten Monaten auflösen. Hierzu auch die konkret bereits begonnenen und geplanten IR-Aktivitäten seitens Intercard.

Ihre Meldung zur Handelsaufnahme XETRA:

- Wurde ein Institut mit der Erstellung eines Research Berichtes beauftragt?

A: Ja die GBC AG wurde mit der Erstellung eine unabhängigen Research-Berichtes beauftragt. - Die Präsentation der Intercard auf der MKK war ein Erfolg. Abgesehen davon ist die Intercard AG den meisten Aktionären unbekannt. Welche weiteren Aktivitäten, abgesehen von der XETRA-Aufnahme sind geplant, um die Aufmerksamkeit der Investoren auf der Intercard zu erhöhen?

A: Ich denke wir werden sehr, sehr aktiv an weiteren entsprechenden Veranstaltungen teilnehmen und auch die Kommunikation und den Dialog mit unseren heutigen und potentiellen Interessenten vorantreiben. Auch über unsere Website / unseren IR-Bereich der aktuell bereits überarbeitet ist und weiter überarbeitet wird und so eigentlich die gesamten Informationen über unsere Aktivitäten und Ergebnisse für sie alle transparent wird. Ich denke ich habe somit alle gestellten Fragen ausführlich beantwortet. Nochmal ein herzliches Dankeschön für ihre Fragen.

Sie möchten mehr Inhalte und Artikel vom Langfristanleger erhalten? Dann melde Sie sich jetzt für den Newsletterservice mit eine Reihe an Artikel und bisher unveröffentlichten Aktienanalysen an. Die Anmeldung geht bequem über folgenden Link. Oder folgen Sie mir auf twitter.

Quellen

www.intercard.org

www.marketscreener.com

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG und oder §34 WPHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung seitens langfristanleger.net statt, dieser Blog/ diese Webseite bzw. jeder einzelne Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Inhaber und Autor sowie alle Gastautoren von langfristanleger.net übernehmen keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der hiesigen Informationen entstehen. Sämtliche Analysen und Kommentare vom Inhaber und Autor auf langfristanleger.net sowie aller Gastautoren stellen lediglich private Meinungen dar und sind auf keinen Fall als Empfehlung oder gar Handlungsaufforderung zu verstehen. Siehe hierzu bitte auch die rechtlichen Hinweise und die Datenschutzerklärung. Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Erklärung gemäß § 34b Abs. 1 WpHG und MAR sowie Delegierter Verordnung (EU) Nr. 2016/958 („DelVO“) Bewertung Die Bewertung, die der Anlageempfehlung für das hier analysierte Unternehmen zugrunde liegt, stützt sich auf allgemein anerkannte und weit verbreitete Methoden der fundamentalen Analyse, wie z.B. Discounted Cash Flow (DCF)-Modell, Terminal Multiple Bewertung, Peer-Gruppen-Vergleich, „Sum of the parts“ Modell oder ein ähnliche, häufige und weit verbreitete fundementale Bewertungsmethode. Das Ergebnis dieser fundamentalen Bewertung wird als Basis der Empfehlung benutzt, obwohl es auch von der Einschätzung des Analysten bezüglich möglichen Industrieveränderungen, alternativen möglichen Zukünfte, Unternehmensstrategienergebnisse, Wettbewerbsdruck, usw. angepasst. Die letztendliche Meinung des Analysten sollte nicht als einzigen Punkt von Modell betrachtet, sondern eher die überlegt am wahrscheinlichsten Ergebniss der vielen möglichen zukünftigen Auswirkungen. Unabhängig von der verwendeten Bewertungsmethode besteht das Risiko, dass das Investitionsergebnis nicht erreicht wird, z.B. aufgrund unvorhergesehener Veränderungen der Nachfrage nach den Produkten des Unternehmens, Änderungen des Managements, der Technologie, der konjunkturellen Entwicklung, der Zinsentwicklung, der operativen und/oder Materialkosten, des Wettbewerbsdrucks, des Aufsichtsrechts, des Wechselkurses, der Besteuerung, usw. Bei Anlagen in ausländischen Märkten und Instrumenten gibt es weitere Risiken, etwa aufgrund von Wechselkursänderungen oder Änderungen der politischen und sozialen Bedingungen. Diese Analyse reflektiert die Meinung des jeweiligen Verfassers zum Zeitpunkt ihrer Erstellung. Eine Änderung der der Bewertung zugrundeliegenden fundamentalen Faktoren kann nachträglich dazu führen, dass die Bewertung nicht mehr zutreffend ist. Ob und in welchem zeitlichen Abstand eine Aktualisierung dieser Ausarbeitung erfolgt, ist vorab nicht festgelegt worden.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor und sämtliche Gastautoren haben die Beiträge und diesen Beitrag nach bestem Wissen und Gewissen erstellt, können aber die Richtigkeit, Vollständigkeit, Aktualität, Erhaltung und Erreichbarkeit der angegebenen Daten sowie die Erreichbarkeit der angegebenen Quellen nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie auch unbedingt die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor hält derzeit Aktien der Intercard AG. Der Betreiber von langfristanleger.net hält derzeit Aktien der Intercard AG.

-

Hello Fresh SE Aktienanalyse – Corona-Profiteur oder interessantes Langfristinvestment?

Der Kochbox Hersteller Hello Fresh hat bisher eine rasante Börsenstory hingelegt. Dabei ist das mittlerweile im M-Dax gelistete Unternehmen erst seit 2017 an der Börse.

In 2020 konnte bisher ein sehr starkes Wachstum um bis zu 100% verzeichnet werden. Die Frage die sich nun stellt: wie nachhaltig ist das Wachstum? Um diese und weitere Fragen geht es in der aktuellen Unternehmensanalyse von Hello Fresh.Hello Fresh in der umfangreichen Analyse!

Im Video geht es dabei unter anderem um:00:00 Einleitung und Disclaimer

00:55 Übersicht Hello Fresh

04:13 Vorstellung Investment Case

10:35 Zahlen Q3 und GJ 2020

14:28 Erkenntnisse Q3 Call

21:56 Gründe für Hello Fresh

33:44 Risiken

47:31 Fazit/Chance

Kein Video mehr verpassen und den Kanal abbonieren.

Sie möchten mehr Inhalte und Artikel vom Langfristanleger erhalten? Dann melde Sie sich jetzt für den Newsletterservice an. Die Anmeldung geht bequem über folgenden Link.

Über den Autor

[simple-author-box]

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung seitens langfristanleger.net statt, dieser Blog/ diese Webseite bzw. jeder einzelne Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Inhaber und Autor von langfristanleger.net übernimmt keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der hiesigen Informationen entstehen. Sämtliche Analysen und Kommentare vom Inhaber und Autor auf langfristanleger.net, stellen lediglich private Meinungen dar und sind auf keinen Fall als Empfehlung oder gar Handlungsaufforderung zu verstehen. Siehe hierzu bitte auch die rechtlichen Hinweise und die Datenschutzerklärung. Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor hat diesen Beitrag nach bestem Wissen und Gewissen erstellt, kann aber die Richtigkeit, Vollständigkeit, Aktualität, Erhaltung und Erreichbarkeit der angegebenen Daten sowie die Erreichbarkeit der angegebenen Quellen nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor / die Autoren hält/halten derzeit Aktien der Hello Fresh SE.

-

Die Langfristanleger jetzt auch auf Youtube!

Persönliche Analysen, CEO Interviews und vieles mehr findet Ihr jetzt auch auf Youtube!

Zuletzt habe ich mir überlegt, wie ich die Inhalte dieser Seite zukünftig noch erweitern kann. Das Ergebnis: Ihr findet ein komplettt neues Format jetzt auch auf Youtube. Dabei habe ich mir auch Verstärkung ins Boot geholt: Mein Kollege, Johannes Wild, ist ab sofort mit von der Partie und bereichert unsere Inhalte mit tiefgründigen Analysen.Wolftank-Adisa CEO im Interview

In unseren erstem Videos haben wir uns gleich einem waschechten Small/MicroCap gewidmet: der Wolftank-Adisa AG. Die Wolftank Adisa Holding AG ist ein in Österreich angesiedeltes Unternehmen, das als Umwelttechnologieunternehmen in sehr spannenden Tätigkeitsfeldern wie der Boden/Tanksanierung wie auch im Bereich Wasserstoff tätig ist. Wir konnten dabei den CEO für ein Interview gewinnen, das Gespräch findet sich hier:

Analyse der Wolftank-Adisa AG ebenfalls auf Youtube

Im Zuge des Interviews haben wir uns dem Unternehmen intensiv gewidmet und auch eine eigene Analyse erstellt:

Wir wünschen nun viel Spaß bei den Videos! In die kostenlosen Formate haben wir viel Zeit investiert.

Unterstützt uns doch gerne indem ihr unseren Kanal abboniert und falls möglich auch teilt!

Bei der Wolftank-Adisa AG handelt es sich um einen Small/MircoCap welcher starke Schwankungen aufweisen kann. Bitte beachtet unbedingt den Disclaimer weiter unten auf dieser Seite, sowie in den Youtube-Beiträgen zu Beginn!

Sie möchten mehr Inhalte und Artikel vom Langfristanleger erhalten? Dann melde Sie sich jetzt für den Newsletterservice an. Die Anmeldung geht bequem über folgenden Link.

Über den Autor

[simple-author-box]

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung seitens langfristanleger.net statt, dieser Blog/ diese Webseite bzw. jeder einzelne Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Inhaber und Autor von langfristanleger.net übernimmt keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der hiesigen Informationen entstehen. Sämtliche Analysen und Kommentare vom Inhaber und Autor auf langfristanleger.net, stellen lediglich private Meinungen dar und sind auf keinen Fall als Empfehlung oder gar Handlungsaufforderung zu verstehen. Siehe hierzu bitte auch die rechtlichen Hinweise und die Datenschutzerklärung. Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor hat diesen Beitrag nach bestem Wissen und Gewissen erstellt, kann aber die Richtigkeit, Vollständigkeit, Aktualität, Erhaltung und Erreichbarkeit der angegebenen Daten sowie die Erreichbarkeit der angegebenen Quellen nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor / die Autoren hält/halten derzeit Aktien der Wolftank-Adisa AG.

-

7 aktuelle Botschaften von Warren Buffet auf der Berkshire Hauptversammlung

04-05-2020 Am vergangenen Samstag (02.05.) fand die wohl meistbeachtete Hauptversammlung der Welt statt. Dabei referierte CEO Warren Buffet wie gewohnt fundiert zum bereits 55. Mal zu aktuellen Entwicklungen rund um die Beteiligungsgesellschaft Berkshire Hathaway. Begleitet wurde er dabei von Greg Abel. Hier folgen 7 Botschaften des wohl bekanntesten Investors aller Zeiten.

1. Die Aktienkurse sind Buffet (noch) nicht attraktiv genug.

Wie bekannt, sitzt Berkshire Hathaway auf Bergen von Cash. Der Corona Crash dürfte somit die ideale Gelegenheit gewesen sein die Reserven einzusetzen, oder etwa doch nicht? Ganz im Gegenteil: Buffet ließ durchblicken, dass die Kurse im Crash (immer) noch nicht günstig genug gewesen sein um wesentliche Positionen zu kaufen. Interessante(re) Kurse hätte dabei auch das beherzte Eingreifen der FED verhindert. Hierzu sei jedoch gesagt: die oft erwähnten 137 Milliarden an Cash sind auch zu einem nicht unwesentlichen Anteil eine Rücklage für das Versicherungsgeschäft das Berkshire betreibt. Nichtsdestotrotz ist diese Aussage des 89-jährigen interessant. Zudem Buffet nochmals betonte, jederzeit eine “sehr große Akquisition” tätigen zu wollen.

2. Eine Aufspaltung von Berkshire Hathaway ist keine Option.

Entgegen anders lautender Gerüchte, ist eine Aufspaltung des Konglomerats keine Option für den CEO. Dagegen sprechen würde zum einen der hohe Steueraufwand der damit verbunden wäre. Zudem würde man sich damit eines zentralen Vorteils berauben: die Kapitalallokation wäre nicht mehr so einfach möglich wie bisher. So ist es ein zentrales Erfolgsgeheimnis von Berkshire, Kapital möglichst gewinnbringend innerhalb der Holding einzusetzen. Einnahmen aus der Versicherungsbranche werden zum Teil für andere gewinnbringende Unternehmungen eingesetzt. Durch eine Zerschlagung würde man sich dieses Vorteils berauben.

3. Warren Buffet und Charlie Munger erfreuen sich bester Gesundheit.

Die Namen Warren Buffet und Charlie Munger stehen für Berkshire Hathway wie nichts anders. Auch wenn die Nachfolge (u.a. mit Greg Abel) schon lange geregelt scheint, profitieren die Anleger von den Erfahrungen der wohl erfolgreichsten Investoren weltweit. Daneben sind beide tolle Persönlichkeiten. Umso schöner, dass sie sich guter Gesundheit erfreuen. Mit der Digitalisierung schritt zu halten, scheint dabei auch kein Problem sein: der 96-jährige Charlie Munger soll neuerdings seine Meetings auch virtuell via Zoom abhalten.

4. Wette niemals gegen die USA.

“Never bet against America!”. Auch wenn die Pandemie die amerikanische Wirtschaft in einem nicht abschätzbaren Maße massiv treffen werde: langfristig bleibt Buffet bullish was die Entwicklung der USA angeht. So habe das Land schwere Krisen (u.a. 2. Weltkrieg, Finanzkrise) bereits schon einmal gemeistert und werde dies auch dieses Mal tun.

5. Buffet’s Wette auf die Airlines ist nicht aufgegangen!

Seit 2016 kaufte Buffet Aktien der amerikanischen Airlines. Im Zuge der Corona Krise hat er nun sämtliche Anteile abgestoßen und dabei einen Verlust in Milliardenhöhe in Kauf genommen. So seien die weiteren Aussichten der Airlines laut Buffet nur sehr schwer zu bewerten. Zudem äußerte Buffet, dass er sich nicht sicher sei ob selbst in 3 bis 4 Jahren wieder so viele Flugzeuge wie vor der Krise gebraucht würden. Dabei zeigt sich: der für Buy and Hold bekannte Buffet hat keine Probleme empfindliche Verluste zu realisieren wenn sich die Aussichten drastisch verschlechtern (anstatt stoisch an Positionen festzuhalten).

6. und 7. Investments auf Kredit sind eine schlechte Idee und der S&P 500 bleibt das beste Investment!

Insbesondere in den derzeit schwer abschätzbaren Rahmenbedingungen wiederholt Buffet nochmal seine Aussagen aus der Vergangenheit und rät grundsätzlich davon ab mit geliehenem Geld zu investieren. Die Märkte seien schlicht nicht vorherzusehen. Zudem sei ein langfristiges Investment in den S&P 500 Index (beispielsweise mit einem ETF) weiterhin sein bevorzugter Rat an Investoren.

Quellen

https://www.cnbc.com/2020/05/02/warren-buffett-berkshire-hathaway-annual-meeting-live-updates.html

Sie möchten mehr Inhalte und Artikel vom Langfristanleger erhalten? Dann melde Sie sich jetzt für den Newsletterservice an. Die Anmeldung geht bequem über folgenden Link.

Über den Autor

[simple-author-box]

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung seitens langfristanleger.net statt, dieser Blog/ diese Webseite bzw. jeder einzelne Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Inhaber und Autor von langfristanleger.net übernimmt keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der hiesigen Informationen entstehen. Sämtliche Analysen und Kommentare vom Inhaber und Autor auf langfristanleger.net, stellen lediglich private Meinungen dar und sind auf keinen Fall als Empfehlung oder gar Handlungsaufforderung zu verstehen. Siehe hierzu bitte auch die rechtlichen Hinweise und die Datenschutzerklärung. Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor hat diesen Beitrag nach bestem Wissen und Gewissen erstellt, kann aber die Richtigkeit, Vollständigkeit, Aktualität, Erhaltung und Erreichbarkeit der angegebenen Daten sowie die Erreichbarkeit der angegebenen Quellen nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor hält derzeit Aktien die im Musterportfolio aufgeführt sind.

-

Aurelius CEO Dr. Markus im Exklusivinterview

09.10.2019 – Der Vorstandsvorsitzende der AURELIUS Equity Opportunities SE & Co KGaA antwortet im Gespräch auf Fragen zum Stand verschiedener Portfoliounternehmen, der NAV Berechnung, sowie dem kürzlich erfolgten Verkauf des Osteuropageschäfts von Office Depot Europe.

Die AURELIUS Equity Opportunities SE & Co KGaA konzentriert sich auf den Erwerb, die Weiterentwicklung und den Verkauf von Konzernunternehmen. Die Portfoliounternehmen, des 2005 gegründeten Unternehmens, stammen dabei aus unterschiedlichen Branchen. Schwerpunkte sollen jedoch auf folgende Branchen gelegt werden: IT & Business Services, Industrieunternehmen & Chemie sowie Lifestyle & Konsumgüter. Die Beteiligungsgesellschaft mit Sitz in Grünwald bei München verfügt dabei über weitere Büros in London, Madrid, Stockholm und Amsterdam.

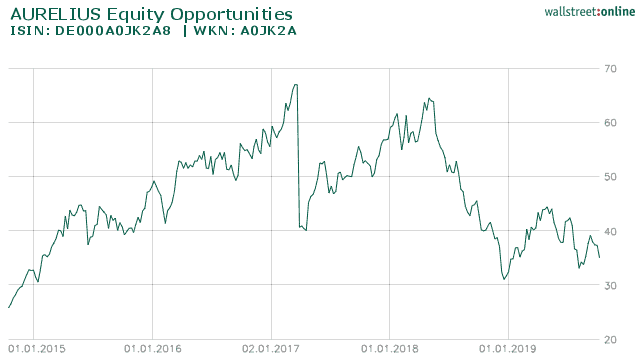

AURELIUS Equity Opportunities SE & Co KGaA https://aureliusinvest.de/equity-opportunities/investor-relations/uebersicht/ Anzahl Aktien 30.769.944 Stück nennwertlose Inhaberaktien WKN A0J K2A Börsensegment m:access (Freiverkehr) der Börse München Handelsaufnahme 26. Juni 2006 Die Aktie der AURELIUS Equity Opportunities SE & Co KGaA

Quelle: wallstreet-online.de Interview

Hallo Herr Dr. Markus, wir steigen direkt ein ins Interview. Meine erste Frage an Sie: wie oft passen sie die Net-Asset-Value (NAV) Berechnungen ihrer Portfolio Unternehmen an?

Die Berechnung des NAV unserer Portfoliounternehmen ist ein fortlaufender Prozess. Die Unternehmen befinden sich ab der Zugehörigkeit zum Aurelius Konzern in einer permanenten Transformation. Diese Entwicklung verfolgen wir genau und analysieren den Einfluss auf den NAV. Daher wird zum Ende eines jeden Quartals ein aktualisierter NAV veröffentlicht. Zu diesem Zweck werden die Budgets bzw. aktuellen Forecasts und Diskontierungssätze regelmäßig überprüft und in die NAV-Berechnung einbezogen. Im Rahmen der jährlichen Jahresabschlussprüfung wird der NAV einer Prüfung durch unsere Wirtschaftsprüfer von KPMG unterzogen.

Wie viel Fremdkapital kommt bei den Deals zum Tragen? Gab es auch Transaktionen, die Aurelius komplett eigenfinanzierte?

Als Aurelius Konzern finanzieren wir unsere Transaktionen mehrheitlich mit Eigenkapital. Fremdkapital kommt, wenn dann zumeist nur in Form sogenannter Asset-backed loans vor. Wir achten hier aber stets darauf, Fremdkapital nur in sehr übersichtlicher Dosierung einzusetzen denn wir haben zumeist genug operative Ansatzhebel für Verbesserungen so dass wir auf Fremdkapital als Hebel aber auch Risiko verzichten können.

Wie sieht es beim Motor- und Segeljachtenhersteller HanseYachts aktuell aus?

HanseYachts geht es nach Jahren stringenter Neuausrichtung jetzt wieder sehr gut, die Analysten erwarten für das Geschäftsjahr 2018/2019, welches Ende Juni geendet hat, einen Umsatz von über 150 Mio. Euro und ein EBITDA von ca. 10 Mio. Euro. Die eigene Produktpalette verzeichnet einen konstanten Wachstumskurs. HanseYachts konnte in den vergangenen Monaten zahlreiche Kunden aus neuen Regionen wie dem Mittleren Osten gewinnen. Auch die Stammmärkte, allen voran die USA und Deutschland, laufen gut. Zusätzlichen Schub hat die Übernahme des Luxus-Katamaran-Herstellers Privilège gegeben. Katamarane sind das derzeit am stärksten wachsende Marktsegment im Bootsmarkt und die Auftragsbücher von Sealine sind sehr gut gefüllt. Der Ausblick für HanseYachts steht damit weiter auf Wachstum.

Die Dehler 30OD von Hanse Yachts. Quelle: Aurelius. Wie sieht es mit den Portfoliounternehmen LD Didactic (Anbieter von technischen Lehrsystemen) und AKAD University (älteste private Fernhochschule Deutschlands) aktuell aus? In der Portfoliografik sieht man hier seit längerem keine Bewegung mehr.

Bildung ist die Ressource der Zukunft. Wir wissen bereits heute, dass die staatlichen Institutionen in absehbarer Zeit damit überfordert sein werden. Lehrermangel, zu große Klassen und oftmals veraltete Lehrmittel erfordern Alternativen. Private Bildungseinrichtungen sind die Antwort. Wir werden an diesem Thema, dass bedeutende Wachstumsraten erwarten lässt, weiter dranbleiben und bei beiden Firmen mittelfristig auch spannende Exits sehen.

Aurelius Office in München, Quelle: Aurelius Wir haben hier ein gut laufendes Geschäft zu einem attraktiven Verkaufspreis veräußert.

Dr. Markus, CEO von Aurelius, zum Verkauf des Osteuropageschäfts von Office DepotUnd zu guter Letzt: zu welcher Summe haben Sie das Osteuropageschäft von Office Depot Europe verkauft?

Über den Preis wurde Stillschweigen vereinbart. Was wir aber sagen können: Wir haben hier ein gut laufendes Geschäft zu einem attraktiven Verkaufspreis veräußert.

Ich bedanke mich ganz herzlich für das Gespräch.

Du möchtest mehr Inhalte und Artikel von mir erhalten? Dann melde dich jetzt für den Newsletterservice an. Die Anmeldung geht bequem über folgenden Link. Folge mir ebenso gerne auf Twitter.

Dir gefallen meine Beiträge? Dann freue ich mich über deine Stimme für den Langfristanleger bei der Abstimmung zum Publikumspreis 2019 des Finanzblog Awards noch bis Freitag, 10. Oktober. Dazu einfach hier klicken und abstimmen!

Quellen:

https://aureliusinvest.de/equity-opportunities/unternehmen/akad-bildungsgesellschaft/

https://aureliusinvest.de/equity-opportunities/unternehmen/ld-didactic/

https://www.yachts.group/de.html

https://aureliusinvest.de/equity-opportunities/investor-relations/uebersicht

https://www.wallstreet-online.de

https://aureliusinvest.de/equity-opportunities/ueber-uns/portrait-aurelius/

Disclaimer

Bitte beachten Sie die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor hält derzeit Aktien der Aurelius SE.

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung seitens langfristanleger.net statt, dieser Blog/ diese Webseite bzw. jeder einzelne Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Inhaber und Autor von langfristanleger.net übernimmt keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der hiesigen Informationen entstehen. Sämtliche Analysen und Kommentare, sowie generell alle Beiträge vom Inhaber und Autor auf langfristanleger.net, sowie von Gastautoren und Interviewpartnern stellen lediglich private Meinungen dar und sind auf keinen Fall als Empfehlung oder gar Handlungsaufforderung zu verstehen. Siehe hierzu bitte auch die rechtlichen Hinweise und die Datenschutzerklärung. Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor hat diesen Beitrag nach bestem Wissen und Gewissen erstellt, kann aber die Richtigkeit, Vollständigkeit, Aktualität, Erhaltung und Erreichbarkeit der angegebenen Daten sowie die Erreichbarkeit der angegebenen Quellen nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität sämtlicher auf https://langfristanleger.net zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.