Musterportfolio

-

Aktien nach Dividendenrenditen auswählen? Meine Meinung zu Dividenden und Aktienrückkäufen

Mit der nun nahenden Dividendensaison fällt der Blick von Investoren wieder vermehrt auf die Ausschüttungen der Unternehmen. Alternativ sind auch Aktienrückkäufe ein beliebtes Mittel um Investoren zu überzeugen. Doch sollten Privatanleger primär auf Dividendenrenditen schauen?

Als ein Ergebnis der seit Jahren anhaltenden Hausse und des aktuell noch laufenden starken Wirtschafts Zyklusses können sich Aktionäre in 2019 aller Voraussicht nach auf neue Rekordsummen an Dividenden freuen. So besagen Schätzungen, dass alleine die DAX Konzerne nach einer Studie der Dekabank über 52 Milliarden Euro an Dividenden auszahlen werden. Geht es nach Berechnungen des Beratungsunternehmens EY wurden die Ausschüttungen von 2009 auf 2017 sogar um beinahe 85 % gesteigert. Dazu muss allerdings berücksichtigt werden, dass auf das Jahr 2009 (ebenso wie auf 2008) die letzte globale Finanz- und Wirtschaftskrise fällt. Somit fällt die Ausgangsbasis hier entsprechend gering aus (und die Steigerung entsprechend hoch), da für das schwache Jahr 2008 in 2009 so gut wie keine Gewinne ausgeschüttet werden konnten.

Gerade im Dax bezahlen also viele Unternehmen eine ansprechende Dividende. Dabei wird dieses Jahr voraussichtlich der Autobauer Daimler aus Stuttgart die höchste Gesamtsumme ausschütten. Auf den weiteren Plätzen dürften die Allianz sowie die Deutsche Telekom folgen.

Wie wichtig sollten Dividenden für den Investor sein?

Primär gilt festzuhalten, dass für einen Großteil der Investoren die Dividende eine gewichtige Rolle spielt. Der Aktienkurs der Unternehmen orientiert sich in vielen Fällen an der Höhe der Dividende. Steigt die Dividende folgt oftmals auch der Kurs der Aktie, bis eine gewisse Dividendenrendite erreicht ist. Die Vorteile der Unternehmen an steigenden Aktienkursen sind dabei u.a. eine veränderte Wahrnehmung durch Investoren, bei Kapitalerhöhungen eine höherer Ausgabepreis neuer Aktien, oder insgesamt ein höherer Wert der Aktie (Aufwertung z.B. bei Aktien im Eigenbestand des Unternehmens).

Verschiedene Studien zeigen zudem den Wert von Dividenden, speziell über längere Anlagezeiträume. Ein gutes Beispiel ist hier wiederum der Dax. So ist der Dax der einzige Index weltweit, der die über den Zeitraum reinvestierten ausgeschütteten Dividenden in die Performance mit einrechnet. Man spricht somit auch vom Dax-Performance-Index. Betrachtet man nun den Dax einmal über 30 Jahre fällt dem Betrachter der massive Unterschied direkt ins Auge. Ohne Dividenden beträgt die Performance des Dax über den Zeitraum ca. 500 %, mit Dividenden beläuft sie sich allerdings auf stolze 1.200 %. Die erneut reinvestierten Dividenden (Fachbegriff Thesaurierung) machen somit einen Performance Unterschied von 700 % (!) aus. Aus diesem Beispiel kann jeder Privatanleger ganz einfach die Auswirkungen des Zinseszins-Effekts über längere Zeiträume verstehen. Mit Dividenden konnte ein Anleger im Dax seit 1987 ca. 8 % Rendite einfahren, ohne Dividenden sind es nur ca. 5,5 %. Umso enttäuschender allerdings für die deutsche Wirtschaft und die deutschen Dax Konzerne, dass der Dax trotz dieses Kniffs auf lange Sicht deutlich schlechter abschneidet als seine amerikanischen Pendants oder auch der MSCI World.

Zusätzlich spielen Dividenden insbesondere in schwierigen Börsenzeiten eine gewichtige Rolle für die Psyche. Lassen sich in diesen Phasen keine Gewinne über den Verkauf von gestiegenen Aktienkursen erzielen, helfen eingehende Dividendenzahlungen dabei, die Durststrecken zu überstehen und weiter investiert zu bleiben. Nicht unterschätzen sollte man zudem die Bedeutung von Dividenden in Zeiten historisch niedriger Zinsen. Für viele institutionelle Investoren oder Vermögensverwalter lässt sich über die Ausschüttungen der Unternehmen zumindest eine gewisse Mindestrendite erzielen.

Unternehmen, die sich zu einer gewissen Dividendenhöhe “verpflichten” müssen zudem zwangsweise disziplinierter mit den zur Verfügung stehenden finanziellen Mitteln umgehen um die Zusagen an die Investoren zu halten. Gute Beispiele sind hierfür amerikanische Dividendenchampions die über Jahre hohe und stabile Ausschüttungen aufrecht erhalten.

Doch wann machen Dividenden auch betriebswirtschaftlich Sinn?

Grundsätzlich sollten Unternehmen nach meinem Dafürhalten ihr Augenmerk zuerst auf Investitionsmöglichkeiten im eigenen Unternehmen richten. Diese Investitionen von heute sollten dabei nach Möglichkeit die Grundlage für die Gewinne von morgen darstellen. So umgeht das Unternehmen auch die fällige Doppelbesteuerung und profitiert vom Zinseszinseffekt. Dies stellt für mich den erstrebenswertesten Fall dar. Gewinne die nicht mehr gewinnbringend investiert werden können, sollten nach Möglichkeit ausgeschüttet werden.

Um Beispiele für den unterschiedlichen Umgang mit Dividenden zu geben, nachfolgend exemplarisch die unterschiedlichen Strategien dreier Unternehmen aus dem Musterportfolio:

Die amerikanische Berkshire Hathaway, bezahlt seit jeher keine Dividende an seine Aktionäre aus. Die Unternehmenslenker Warren Buffett und Charlie Munger erachten Dividenden dabei als letztes Mittel für die Gewinnverwendung. Da Berkshire allerdings zunehmend die Investment-Ziele ausgehen steht eine Dividende zuletzt wieder in der Diskussion. Um überschüssiges Kapital zu nutzen lässt sich das Unternehmen zudem die Möglichkeit offen Aktienrückkäufe zu tätigen. Hierfür legt man sich selbst die Grenze eines Kaufkurses des 1,4-fachen des Buchwerts des Unternehmens (früher 1,2-fach) auf. Diese Herangehensweise gefällt mir als Aktionäre, da so verhindert wird, dass eigene Aktien zu teuer zurückgekauft werden.

Eine andere (deutlich kleinere) in Europa aktive Beteiligungsgesellschaft, die Aurelius SE aus Grünwald, schüttet an ihre Aktionäre seit jeher eine ansprechende Dividende aus. Möglich macht dies das Geschäftsmodell. So kauft Aurelius Unternehmen die aus verschiedenen Gründen sehr günstig (oft beinahe umsonst und teilweise sogar mit finanziellem „Mitgift“) ein und bringt diese dank vorhandenem Sanierungs – Know-How wieder in die Spur. (Möglichen) hohen Gewinnen durch die Verkäufe der sanierten Unternehmen stehen somit nur Kosten für Investitionen und Personal gegenüber. Diese Konstellation prädestiniert Aurelius zu einem echten Dividendenwert, da durch das Geschäftsmodell regelmäßige hohe Überschüsse entstehen. Zusätzlich kauft das Aurelius regelmäßig eigene Aktien zurück.

Deutlich niedrigere Ausschüttungen (zwischen 0,5 – 1% Div. Rendite) nimmt dagegen der Zahlungsdienstleister Visa vor. Diese Ausschüttungen steigen dafür jährlich stark an (ca. 20 % jährlich und über 10 Jahre hintereinander eine Erhöhung). Dabei werden jedoch nur zwischen 15 und 25 % der Gewinne ausgeschüttet, was noch deutlichen Spielraum nach oben lässt. Ein Großteil der Überschüsse fließt aktuell in Übernahmen und Aktienrückkäufe. Diese Rückkäufe waren zuletzt in Summe sogar höher als der Free Cash Flow des Unternehmens. Fraglich ist, ob dieses Vorgehen bei einem geschätzten KGV von ca. 30 für das laufende GJ wertschöpfend für Aktionäre ist. Visa hat aufgrund seines stark skalierbaren Geschäftsmodells vergleichsweise geringe Fixkosten und somit entsprechend viel verfügbares Kapital. Durch die sich abzeichnenden zukünfigen rasanten Dividendensteigerungen, könnten Anleger auf einen längeren Anlagezeitraum betrachtet mit attraktiven Dividendenrenditen rechnen.

Meine persönliches Fazit:

Konträr zu (vermutlich) einem Großteil der Investoren fällt für mich bei einem potenziellen Investment der Blick eher sekundär auf die zu erzielende Dividendenrendite. Diese ist für mich persönlich nur im Gesamtkontext des Investment Cases entscheidend. So analysiere ich das Unternehmen und berechne mir eine mögliche Zielrendite p.a. In diese rechne ich dann Erträge durch Dividenden mit ein.

Speziell für Einkommensanleger stellen jedoch hohe Dividendenrenditen ein wichtiges Investmentkriterium dar. Diese Entwicklung wird durch die Alternativlosigkeit von Anleihen derzeit befeuert.

Prinzipiell vertrete ich die Meinung, dass Unternehmen eine bestmögliche Kapitalallokation anstreben sollten. So ist eine Ausschüttung dann sinnvoll, wenn mit den Überschüssen keine Verwendung im Unternehmen selbst gefunden wird. Durch Aktienrückkäufe unter dem inneren Wert erhält der Aktionär auf lange Sicht einen größeren Mehrwert und eine steuerschonende Alternative zu Ausschüttungen. Diese Rückkäufe finden in der Praxis jedoch viel zu selten tatsächlich unterhalb des inneren Wert des Unternehmen statt.

Langfristinvestoren sollten die Bedeutung von Dividenden jedoch nicht unterschätzen. Aus meiner Sicht sollte dabei aber nicht primär auf eine hohe Dividendenrendite sondern vielmehr auf ansprechende Dividenden Steigerungsraten und die Ausschüttungsquoten der Unternehmen geachtet werden. Hohe Dividendenrenditen können über sonstige Schwachstellen im Unternehmen täuschen, Unternehmen die ihren kompletten oder einen Großteil ihres Gewinns ausschütten sollten genau analysiert werden. Entscheidend sind im Einzelfall dabei vielmehr die (mittelfristigen) Perspektiven im Unternehmen.

Sie möchten mehr Inhalte und Analysen erhalten? Dann melde Sie sich jetzt für den Newsletterservice mit eine Reihe an Artikel und bisher unveröffentlichten Aktienanalysen an. Die Anmeldung geht bequem über folgenden Link.

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG und oder §34 WPHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung seitens langfristanleger.net statt, dieser Blog/ diese Webseite bzw. jeder einzelne Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Inhaber und Autor sowie alle Gastautoren von langfristanleger.net übernehmen keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der hiesigen Informationen entstehen. Sämtliche Analysen und Kommentare vom Inhaber und Autor auf langfristanleger.net sowie aller Gastautoren stellen lediglich private Meinungen dar und sind auf keinen Fall als Empfehlung oder gar Handlungsaufforderung zu verstehen. Siehe hierzu bitte auch die rechtlichen Hinweise und die Datenschutzerklärung. Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Erklärung gemäß § 34b Abs. 1 WpHG und MAR sowie Delegierter Verordnung (EU) Nr. 2016/958 („DelVO“) Bewertung Die Bewertung, die der Anlageempfehlung für das hier analysierte Unternehmen zugrunde liegt, stützt sich auf allgemein anerkannte und weit verbreitete Methoden der fundamentalen Analyse, wie z.B. Discounted Cash Flow (DCF)-Modell, Terminal Multiple Bewertung, Peer-Gruppen-Vergleich, „Sum of the parts“ Modell oder ein ähnliche, häufige und weit verbreitete fundementale Bewertungsmethode. Das Ergebnis dieser fundamentalen Bewertung wird als Basis der Empfehlung benutzt, obwohl es auch von der Einschätzung des Analysten bezüglich möglichen Industrieveränderungen, alternativen möglichen Zukünfte, Unternehmensstrategienergebnisse, Wettbewerbsdruck, usw. angepasst. Die letztendliche Meinung des Analysten sollte nicht als einzigen Punkt von Modell betrachtet, sondern eher die überlegt am wahrscheinlichsten Ergebniss der vielen möglichen zukünftigen Auswirkungen. Unabhängig von der verwendeten Bewertungsmethode besteht das Risiko, dass das Investitionsergebnis nicht erreicht wird, z.B. aufgrund unvorhergesehener Veränderungen der Nachfrage nach den Produkten des Unternehmens, Änderungen des Managements, der Technologie, der konjunkturellen Entwicklung, der Zinsentwicklung, der operativen und/oder Materialkosten, des Wettbewerbsdrucks, des Aufsichtsrechts, des Wechselkurses, der Besteuerung, usw. Bei Anlagen in ausländischen Märkten und Instrumenten gibt es weitere Risiken, etwa aufgrund von Wechselkursänderungen oder Änderungen der politischen und sozialen Bedingungen. Diese Analyse reflektiert die Meinung des jeweiligen Verfassers zum Zeitpunkt ihrer Erstellung. Eine Änderung der der Bewertung zugrundeliegenden fundamentalen Faktoren kann nachträglich dazu führen, dass die Bewertung nicht mehr zutreffend ist. Ob und in welchem zeitlichen Abstand eine Aktualisierung dieser Ausarbeitung erfolgt, ist vorab nicht festgelegt worden.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor und sämtliche Gastautoren haben die Beiträge und diesen Beitrag nach bestem Wissen und Gewissen erstellt, können aber die Richtigkeit, Vollständigkeit, Aktualität, Erhaltung und Erreichbarkeit der angegebenen Daten sowie die Erreichbarkeit der angegebenen Quellen nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie auch unbedingt die rechtlichen Hinweise und die Datenschutzerklärung.

Quellen

https://www.boerse.de/anleger-charts/vergleich-dax-performance-dax-kurs-index

https://www.boerse.de/dividenden/Dax-Performance-Index-gegen-Kurs-Index/

-

Neu auf Der Langfristanleger: jeden Handel mitverfolgen

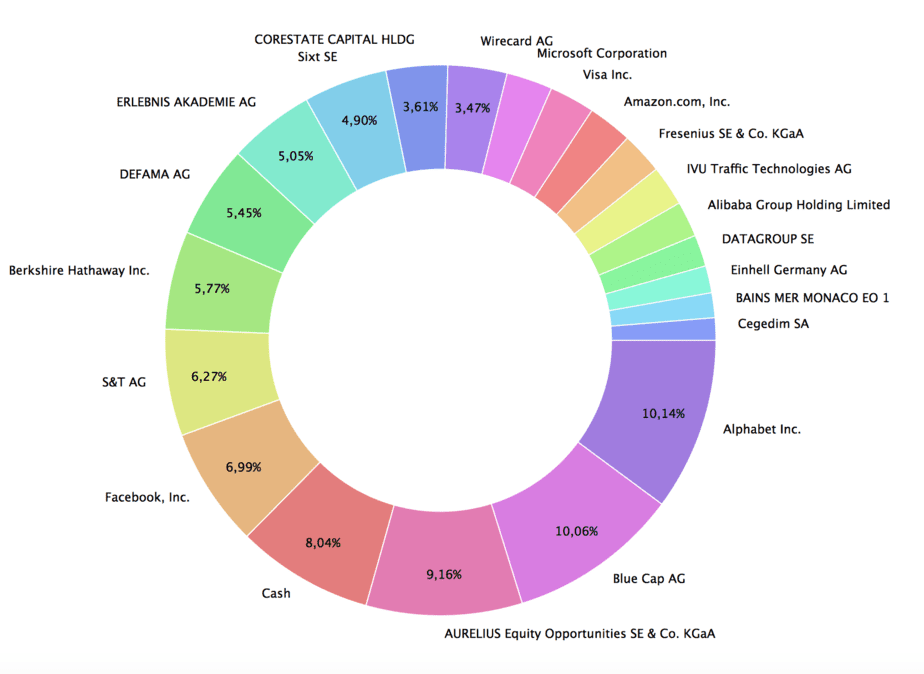

Künftig werde ich auf unter der Rubrik „Musterportfolio“ sämtliche Aktien-Trades offenlegen. Dadurch möchte ich größtmögliche Transparenz erreichen und mich an den eigenenen Entscheidungen messen lassen.

Zu finden sein wird die Liste an Trades künftig auf der Seite Musterportfolio. Hier lege ich ebenso die Bestände sowie die Performance offen. Diese messe ich nach Steuern und Handelsgebühren und gegenüber den Benchmarks verschiedener Indizes (Dax, Msci World, M-Dax, S&P 500).

Mit diesem Vorgehen möchte ich größtmögliche Transparenz erreichen und mich abgrenzen. Wer über Aktien eine Meinung hat, sollte sich an dieser auch messen lassen, finde ich. Wichtig ist an dieser Stelle noch zu erwähnen, dass jeder Anleger sich selbst ein umfangreiches Bild zu seinen (Anlage-) Entscheidungen machen muss. Ein, im Vorfeld nicht eigen geprüftes Nachkaufen, ist nie eine sinnvolle Option. Lesen Sie hierzu bitte auch den Disclaimer am Ende dieses Beitrags. Anbei nun die Übersicht der letzten Trades im Musterportfolio.

Liste der letzten Trades

Datum Aktie Kauf zu: Verkauf zu: 09.10.2018 Erlebnis Akademie 21,6 € 11.10.2018 Defama AG 11,8 € 11.10.2018 IVU Traffic Technologies AG 5,0 € 07.11.2018 Erlebnis Akademie 22,4 € (Teilverkauf) 12.11.2018 S&T AG 19,4 € 28.11.2018 S&T AG 18,8 € 17.12.2018 Sixt SE 48,8 € 27.12.2018 S&T AG 15,3 € 27.12.2018 Aurelius SE 30,5 € 04.02.2019 Wirecard AG 119,1€ 08.03.2019 Wirecard AG 120,9 € Bestände Musterportfolio

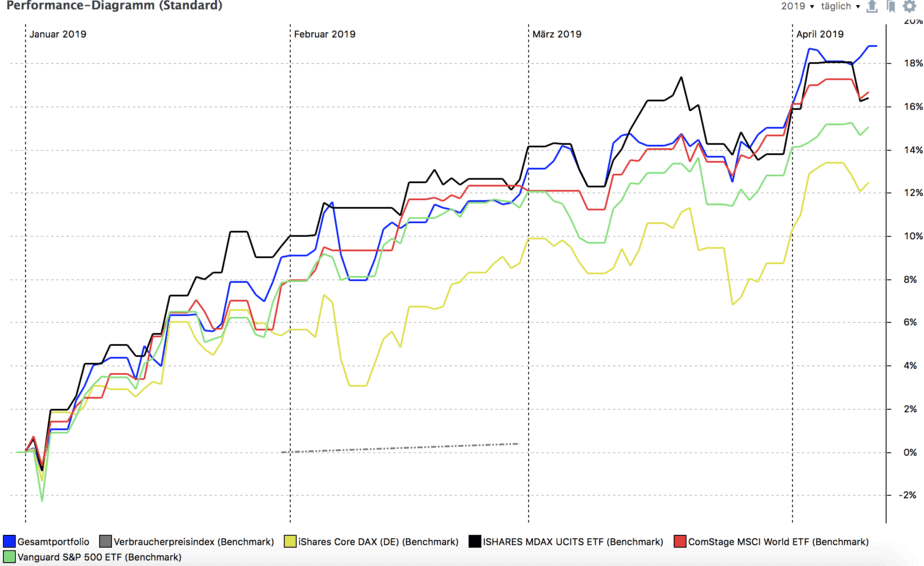

Performance des Musterportfolios (blau) in 2019 (vgl. Benchmarks)

Performance des Musterportfolios in 2019

Sie möchten mehr Inhalte und Artikel vom Langfristanleger erhalten? Dann melde Sie sich jetzt für den Newsletterservice mit eine Reihe an Artikel und bisher unveröffentlichten Aktienanalysen an. Die Anmeldung geht bequem über folgenden Link.

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung seitens langfristanleger.net statt, dieser Blog/ diese Webseite bzw. jeder einzelne Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Inhaber und Autor von langfristanleger.net übernimmt keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der hiesigen Informationen entstehen. Sämtliche Analysen und Kommentare vom Inhaber und Autor auf langfristanleger.net, stellen lediglich private Meinungen dar und sind auf keinen Fall als Empfehlung oder gar Handlungsaufforderung zu verstehen. Siehe hierzu bitte auch die rechtlichen Hinweise und die Datenschutzerklärung. Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Erklärung gemäß § 34b Abs. 1 WpHG und MAR sowie Delegierter Verordnung (EU) Nr. 2016/958 („DelVO“) Bewertung Die Bewertung, die der Anlageempfehlung für das hier analysierte Unternehmen zugrunde liegt, stützt sich auf allgemein anerkannte und weit verbreitete Methoden der fundamentalen Analyse, wie z.B. Discounted Cash Flow (DCF)-Modell, Terminal Multiple Bewertung, Peer-Gruppen-Vergleich, „Sum of the parts“ Modell oder ein ähnliche, häufige und weit verbreitete fundementale Bewertungsmethode. Das Ergebnis dieser fundamentalen Bewertung wird als Basis der Empfehlung benutzt, obwohl es auch von der Einschätzung des Analysten bezüglich möglichen Industrieveränderungen, alternativen möglichen Zukünfte, Unternehmensstrategienergebnisse, Wettbewerbsdruck, usw. angepasst. Die letztendliche Meinung des Analysten sollte nicht als einzigen Punkt von Modell betrachtet, sondern eher die überlegt am wahrscheinlichsten Ergebniss der vielen möglichen zukünftigen Auswirkungen. Unabhängig von der verwendeten Bewertungsmethode besteht das Risiko, dass das Investitionsergebnis nicht erreicht wird, z.B. aufgrund unvorhergesehener Veränderungen der Nachfrage nach den Produkten des Unternehmens, Änderungen des Managements, der Technologie, der konjunkturellen Entwicklung, der Zinsentwicklung, der operativen und/oder Materialkosten, des Wettbewerbsdrucks, des Aufsichtsrechts, des Wechselkurses, der Besteuerung, usw. Bei Anlagen in ausländischen Märkten und Instrumenten gibt es weitere Risiken, etwa aufgrund von Wechselkursänderungen oder Änderungen der politischen und sozialen Bedingungen. Diese Analyse reflektiert die Meinung des jeweiligen Verfassers zum Zeitpunkt ihrer Erstellung. Eine Änderung der der Bewertung zugrundeliegenden fundamentalen Faktoren kann nachträglich dazu führen, dass die Bewertung nicht mehr zutreffend ist. Ob und in welchem zeitlichen Abstand eine Aktualisierung dieser Ausarbeitung erfolgt, ist vorab nicht festgelegt worden.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor hat diesen Beitrag nach bestem Wissen und Gewissen erstellt, kann aber die Richtigkeit, Vollständigkeit, Aktualität, Erhaltung und Erreichbarkeit der angegebenen Daten sowie die Erreichbarkeit der angegebenen Quellen nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie die rechtlichen Hinweise und die Datenschutzerklärung.

-

Die Nebenwerte Aurelius, S&T, MBB und Datagroup punkten mit guten Nachrichten

Die an dieser Stelle bereits vorgestellten Unternehmen S&T AG (WKN:A0X9EJ), Aurelius SE (WKN:A0JK2A), MBB SE (WKN:A0ETBQ) und Datagroup SE (WKN:A0JC8S) lieferten diese Woche eine Reihe guter Nachrichten. Grund genug sich die neuesten Entwicklungen rund um die Unternehmen einmal genauer anzusehen.

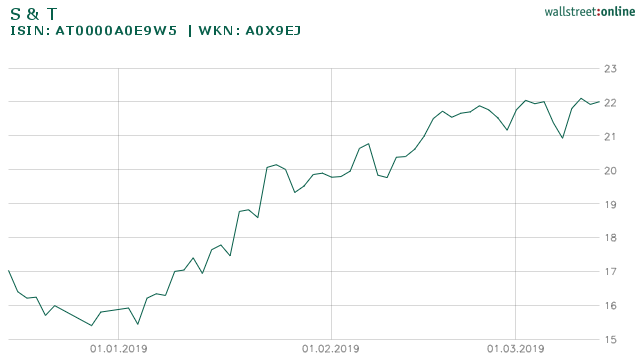

S&T AG

Den Auftakt machte die, an dieser Stelle bereits vorgestellte S&T,am Montag. Im Rahmen einer Pressemitteilung konnten die Linzer insgesamt drei neue (Groß-)Aufträge vermelden:

Ein dem Segment „IoT Solutions – America“ zurechenbarer Vertrag wurde mit einer der größten chinesischen Airlines über 18 Mio. USD geschlossen. Der Bereich IoT ist dabei der margenstärkste Bereich der S&T und in Anbetracht der Zukunftsträchtigkeit langfristig betrachtet auch der wichtigste. Zudem gelang es über die Tochtergesellschaft Kontron neue Projekte im Bereich des autonomen Fahrens an Land zu ziehen (Volumen knapp 5 Mio. USD). Im Segment „IoT – Europe“ konnte als dritter Auftrag zudem eine Übereinkunft mit dem Energieversorger LINZ AG geschlossen werden. Hier war die Tochter S&T Smart Energy GmbH mit einem Abschluss mit einem Volumen über rund 10 Mio. EUR erfolgreich.

Die S&T Aktie auf Sicht von 3 Monaten

wallstreet-online.de Darüberhinaus konnte ebenso die Verlängerung mit CEO und Macher, Hannes Niederhauser, verkündet werden. Der neue Vertrag läuft dabei aber vorerst nur bis 30.06.2020.

Meine persönliche Einschätzung:

Erfreulich ist zu sehen, wie positiv sich die Auftragseingänge der Österreicher entwickeln. Dabei ist zwar das Volumen der Aufträge (insg. ca. 30 Mio. EUR) nicht übermäßig groß, interessant sind vielmehr die Geschäftsbereiche (IoT und Autonomes Fahren). Mit der fixen Personalie des CEO Herrn Niederhauser können die Langfristziele mit der Aufnahme in den M-Dax und einer Umsatzverdoppelung bis 2023 in Angriff genommen werden. Der Kauf ins Musterdepot zum Durchschnittskurs von 17,73€ scheint sich bisher als richtig zu erweisen. Interessant wird am 28. März 2019 die Veröffentlichung des Geschäftsberichts 2018 und dabei insbesondere der Ausblick auf 2019.

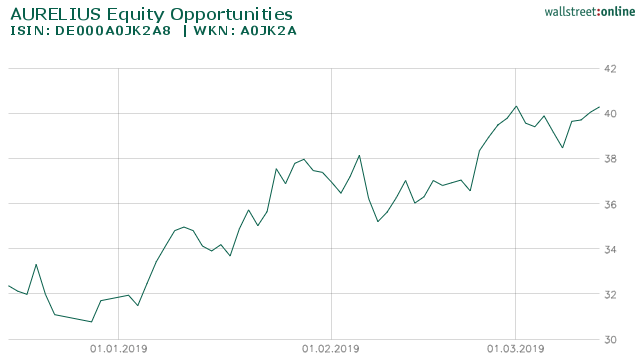

Aurelius SE

Auch der Beteiligungsspezialist aus Grünwald konnte in dieser Woche mit Neuigkeiten aufwarten. So wurden die Konzernzahlen für 2018 präsentiert und eine Basisdividende von 1,50 EUR vorgeschlagen. Dabei gilt diese in der Höhe als vorläufig und kann durch mögliche Exit Erlöse weiter ansteigen (Partizipationsdividende). Dieses Szenario erscheint mir persönlich als sehr wahrscheinlich, wurde doch u.a. im Dezember 2017 von Seiten des Konzerns mitgeteilt, dass „die positiven Ergebnisse aus den erfolgreichen Exits dieses Jahres gestreckt über mehrere Jahre ausgeschüttet werden“. Dadurch solle sichergestellt werden, „dass in 2018 und auch den Folgejahren nachhaltig attraktive Partizipationsdividenden ausgeschüttet werden können.“ Ein möglicher Verkauf der Beiteiligung Solidus könnte dabei nach meinen eingenen Schätzungen zwischen 300 und 480 Mio. EUR einbringen.

In 2018 wurden insgesamt zwölf Unternehmen zugekauft. Interessant an der offiziellen Pressemeldung war zudem die Mitteilung, dass sich in 2018 eine „Vielzahl von Konzernunternehmen zur Marktreife entwickelt haben und somit im laufenden „mehrere lukrative Verkäufe zu erwarten sind“.

Die Aurelius Aktie auf Sicht von 3 Monaten

Quelle: wallstreet-online.de Meine persönliche Einschätzung:

Die Wortwahl der Pressemitteilung, in der mehrere lukrative Verkäufe in Aussicht gestellt werden, werte ich persönlich als klaren Hinweis auf die künftige Entwicklung. Andernfalls würde es keinen Sinn ergeben sich an dieser Stelle unnötig weit aus dem Fenster zu lehnen. Erfreulich an den präsentierten Zahlen ist zudem, dass das operative EBITDA trotz der Verkäufen von profitablen Beteiligungen in etwa auf Vorjahresniveau gehalten werden konnte. Der Abschlag auf den selbst ausgewiesenen NAV ist nach wie vor gegeben, rückblickend hat sich der Nachkauf zu 30,50 EUR ins Musterdepot bereits ausgezahlt. Mit der nahenden Dividende und möglichen Exits erscheint mir persönlich das Potenzial in der Aktie aber noch nicht ausgereizt.

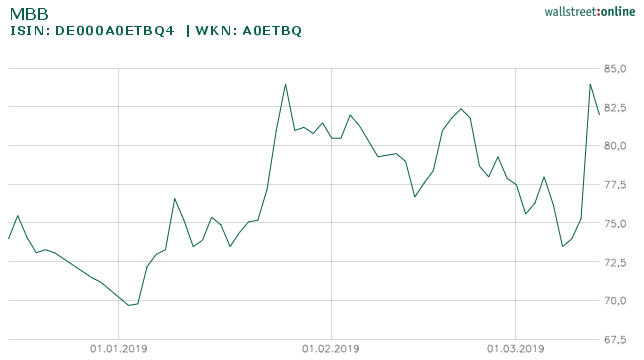

MBB SE

Ebenso auf sich aufmerksam machen konnte die am 06.02. vorgestellte Berliner Industrieholding MBB SE. Im Artikel hatte ich auf eine mögliche Unterbewertung auf Basis der Cash Position in der Holding und den Werten der sonstigen Beteiligungen hingewiesen. Das Management der MBB SE hat diese Woche das (freiwillige) Angebot an die Aktionäre zum Aktienrückkauf der eigenen Aktien bis 89 EUR je Anteilsschein (ohne Erwerbsnebenkosten) bekannt gegeben. Nach dem abgeschlossenen Aktienrückkauf und dem anschließenden Einzug der zurückgekauften und bereits im Bestand befindlichen Aktien soll das Grundkapital um knapp 10 % sinken. Auch die beiden Gründer Nesemeier und Freimuth werden Anteile andienen.

Die MBB Aktie auf Sicht von 3 Monaten

Quelle: wallstreet-online.de Meine persönliche Einschätzung:

Mit dem Aktienrückkauf, deutlich unter dem fairen Wert, zeigt das Management, dass es geschickte Kapitalallokation betreibt. Laut der offiziellen Meldung stehen auch nach dem Rückkauf und der Dividendenausschüttung (0,69 EUR Basisdividende) noch 300 Millionen EUR für Übernahmen zur Verfügung. Bei einer aktuellen Bewertung von 83 EUR beträgt die Differenz immer noch 6 EUR oder knapp 7 % zum Angebotspreis. Hierbei gilt es zu beachten, dass diese Bewertungslücke einen Hintergrund hat. So ist das Angebot, wie eingangs geschrieben, auf 9,8 % der existierenden Aktien begrenzt und somit besteht keine Garantie, dass ein Anleger für sämtliche seiner Aktien einen Zuschlag erhält. Nichtsdestotrotz erscheint mir die MBB auf dem aktuellen Niveau über ein attraktives Chance Risiko Verhältnis zu verfügen.

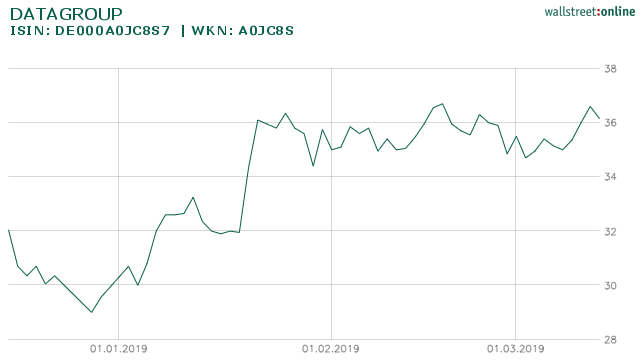

Datagroup SE

Der im baden-württembergischen Pliezhausen ansässige IT-Dienstleister hat heute (14.03.2019) seine Hauptversammlung abgehalten. Dabei war das Unternehmen bereits im Vorfeld mit einer Reihe guter Nachrichten aufgefallen. So konnte jüngst der gewonnene Großauftrag der Bankhaus Lampe Gruppe (für das IT-Outsourcing) über eine Laufzeit von 5 Jahren Volumen im mittleren zweistelligen Millionen EUR Bereich bekannt gegeben werden.

Anfang Februar wurde bereits öffentlich, dass die Schwaben das Technology-Outsourcing der IKB Deutsche Industriebank AG für sich entscheiden konnten. Auch dieser Auftrag beinhaltet nach Unternehmensangaben eine Laufzeit von fünf Jahren mit einem Umfang im mittleren zweistelligen Millionen EUR Bereich.In der heute abgehaltenen Hauptversammlung wurde zudem die Anhebung der Dividende um 33 % von von 45 auf 60 Cent je Anteilsschein beschlossen. Im Ergebnis konnten in allen Bereichen Bestmarken aufgestellt werden. Die EBITDA-Marge entwickelte sich mit 12,6 % erfreulich.

Die Datagroup Aktie auf Sicht von 3 Monaten

Quelle: wallstreet-online.de Meine persönliche Einschätzung:

Durch die kontinuierliche Gewinnung neuer Großaufträge mit mehrjähriger Vertragslaufdauer wird das langfristige Wachstum gesichert. Die Datagroup SE profitiert dabei weiterhin vom rasanten digitalen Wandel und wird dies aller Voraussicht nach auch weiterhin tun. So ergeben sich starke organische Wachstumsraten, was auch dem erfolgreichen Konzept der CORBOX und dem hohen Anteil an wiederkehrenden Erlösen geschuldet ist. Wichtig zu erwähnen in diesem Zusammenhang ist auch die hohe Kundenzufriedenheit des IT-Dienstleisters. Erklärtes Ziel der Schwaben ist es bis 2025 bei den Erlösen auf 750 Mio. EUR zu kommen, was ein jährliches Wachstum von ca. 20 % erfordert.

Du möchtest mehr Inhalte und Artikel vom Langfristanleger erhalten? Dann melde dich jetzt für den Newsletterservice an. Die erste Ausgabe hierzu erscheint die nächsten Tage, und beinhaltet eine Vorschau auf Artikel und bisher unveröffentlichte Aktienanalysen. Du kannst dich über folgenden Link anmelden.

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung seitens langfristanleger.net statt, dieser Blog/ diese Webseite bzw. jeder einzelne Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Inhaber und Autor von langfristanleger.net übernimmt keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der hiesigen Informationen entstehen. Sämtliche Analysen und Kommentare vom Inhaber und Autor auf langfristanleger.net, stellen lediglich private Meinungen dar und sind auf keinen Fall als Empfehlung oder gar Handlungsaufforderung zu verstehen. Siehe hierzu bitte auch die rechtlichen Hinweise und die Datenschutzerklärung. Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Erklärung gemäß § 34b Abs. 1 WpHG und MAR sowie Delegierter Verordnung (EU) Nr. 2016/958 („DelVO“) Bewertung Die Bewertung, die der Anlageempfehlung für das hier analysierte Unternehmen zugrunde liegt, stützt sich auf allgemein anerkannte und weit verbreitete Methoden der fundamentalen Analyse, wie z.B. Discounted Cash Flow (DCF)-Modell, Terminal Multiple Bewertung, Peer-Gruppen-Vergleich, „Sum of the parts“ Modell oder ein ähnliche, häufige und weit verbreitete fundementale Bewertungsmethode. Das Ergebnis dieser fundamentalen Bewertung wird als Basis der Empfehlung benutzt, obwohl es auch von der Einschätzung des Analysten bezüglich möglichen Industrieveränderungen, alternativen möglichen Zukünfte, Unternehmensstrategienergebnisse, Wettbewerbsdruck, usw. angepasst. Die letztendliche Meinung des Analysten sollte nicht als einzigen Punkt von Modell betrachtet, sondern eher die überlegt am wahrscheinlichsten Ergebniss der vielen möglichen zukünftigen Auswirkungen. Unabhängig von der verwendeten Bewertungsmethode besteht das Risiko, dass das Investitionsergebnis nicht erreicht wird, z.B. aufgrund unvorhergesehener Veränderungen der Nachfrage nach den Produkten des Unternehmens, Änderungen des Managements, der Technologie, der konjunkturellen Entwicklung, der Zinsentwicklung, der operativen und/oder Materialkosten, des Wettbewerbsdrucks, des Aufsichtsrechts, des Wechselkurses, der Besteuerung, usw. Bei Anlagen in ausländischen Märkten und Instrumenten gibt es weitere Risiken, etwa aufgrund von Wechselkursänderungen oder Änderungen der politischen und sozialen Bedingungen. Diese Analyse reflektiert die Meinung des jeweiligen Verfassers zum Zeitpunkt ihrer Erstellung. Eine Änderung der der Bewertung zugrundeliegenden fundamentalen Faktoren kann nachträglich dazu führen, dass die Bewertung nicht mehr zutreffend ist. Ob und in welchem zeitlichen Abstand eine Aktualisierung dieser Ausarbeitung erfolgt, ist vorab nicht festgelegt worden.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor hat diesen Beitrag nach bestem Wissen und Gewissen erstellt, kann aber die Richtigkeit, Vollständigkeit, Aktualität, Erhaltung und Erreichbarkeit der angegebenen Daten sowie die Erreichbarkeit der angegebenen Quellen nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor hält derzeit Aktien der S&T AG, Aurelius SE, Datagroup SE.

Quellen:

http://www.snt.at/investor_relations/94385.de.php

https://www.mbb.com/fileadmin/templates/downloads/ad-hoc/190313-MBB-Adhoc-Aktienrueckkauf-DE.pdf

https://www.datagroup.de/tag/investor-relations/

https://www.wallstreet-online.de