-

Update zur Analyse der Heidelberg Pharma AG

Zum biopharmazeutische Unternehmen Heidelberg Pharma (WKN: A11QVV) gibt es an dieser Stelle ein Update von unserem Gastautor Achim. Zuletzt wurden seitens des Unternehmen unter anderem Unternehmenszahlen und weitere Neuigkeiten vermeldet.

Die 1997, damals von einem Team von Ärzten und Krebsforschern unter dem Namen WILEX Biotechnology GmbH, gegründete Heidelberg Pharma AG ist ein auf Onkologie spezialisiertes biopharmazeutisches Unternehmen mit Sitz in Ladenburg. Dabei konzentriert man sich speziell auf die ADC (genauer gesagt Antibody-targeted Amanitin-Konjugate, “ATACs”) Werkstoffentwicklung die neue Möglichkeiten in der Behandlung von Tumoren ermöglichen soll.

Heidelberg Pharma Aktie Quelle: https://heidelberg-pharma.com Anzahl Aktien 28.133.308 Kurs (bei Erstellung des Artikels) 3,260 EUR Marktkapitalisierung 91.714.584 EUR Anteile Freefloat ca. 20 %

Dietmar Hopp ca. 75 %

Anteil UCB ca. 4%Notierung Regulierter Markt der Frankfurter Wertpapierbörse, Prime Standard Was ist ATAC-ADC-Amanitin ?

Die Heidelberg Pharma AG entwickelt das Gift des Knollenblätterpilzes Amanitin zu einem toxischen Wirkstoff gegen Krebszellen. Als Börsianer ist man ja immer auf der Suche nach Alleinstellungsmerkmalen einer Firma, die dann letztendlich den Erfolg dieser Firma ausmachen. Herkömmliche Krebswirkstoffe bekämpfen in der Regel die sich schnell teilenden Zellen und versuchen so das Fortschreiten der Krankheit zu verhindern. Mit dem ATAC Ansatz Antibody Targeted Amanitin Conjugates scheint Heidelberg Pharma dieses Alleinstellungsmerkmal gelungen.

Während nach einer gewissen Zeit bei den anderen Behandlungsansätzen die Metastasierung und Wiedererkrankung weiter fortschreitet, bekämpft Amanitin auch die ruhenden Krebszellen, die bei der Wiedererkrankung eine große Rolle spielen können. Amanitin soll somit auch gegen die ruhenden und sich teilenden Krebszellen wirken. Es besitzt demnach die Fähigkeit Resistenzen zu durchbrechen. Bisher konnte HP in vivo und in vitro diese Eigenschaften mit großem Erfolg unter Beweis stellen. An dieser Stelle möchte ich kurz den ADC Wirkstoff erklären. Hierzu muss man wissen, dass es einen Antikörper gibt bei dem mit einem Linker der Amanitinwirkstoff verbunden ist. Dieser ADC Antikörper in Kombination mit dem Amanitin wandert zu der Krebszelle, die er anhand gewisser Merkmale erkennt. Er schleust sich ferner in die Zelle ein und lädt den Giftstoff Amanitin dabei in dieser Zelle ab, die dann durch den besonderen Wirkmechanismus die Krebszelle zerstört. Die soll, wie eingangs erwähnt, auch bei sich teilenden aber auch bei ruhenden Krebszellen geschehen. Damit erklärt sich das besondere Alleinstellungsmerkmal bei den ATAC Wirkstoffen.

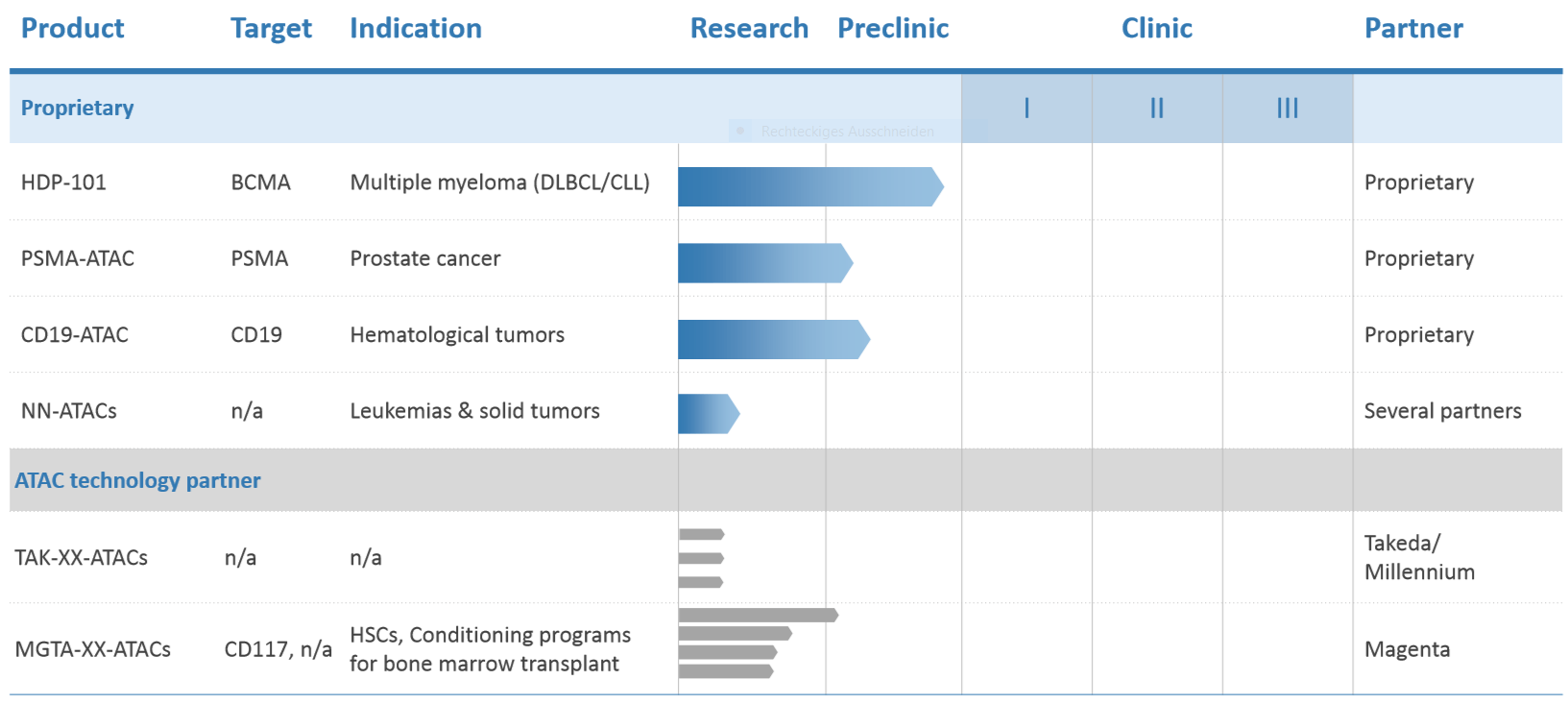

2. Eigene Pipeline mit dem Hauptentwicklungskandidaten ATAC HDP-101:

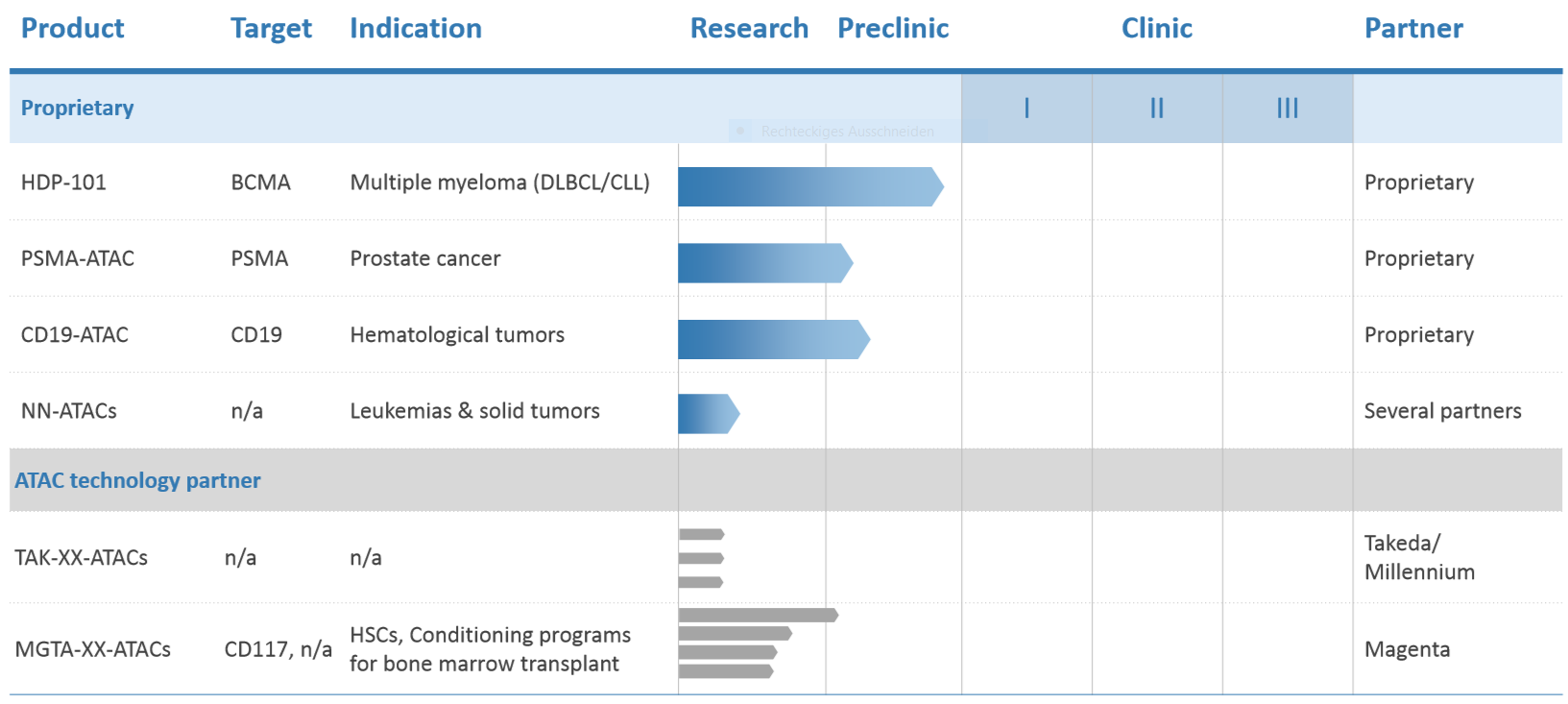

ATAC-ADC-Pipeline, Präsentation zum Eigenkapitalforum: heidelberg-pharma.com/files/…any-presentation_EKF-final.pdf am 28. November 2018 Heidelberg Pharma entwickelt in Eigenregie die Pipeline, wie sie oben im Schaubild angegeben ist. Hauptkandidat ist dabei aber HDP-101, die auch am weitesten in der Entwicklung sind. HDP-101 soll beim Multiplem Myelom zur Behandlung eingesetzt werden. Das Multiple Myelom ist ein bösartiger Tumor im Knochenmark mit über 70.000 tödlichen Verläufen jährlich. Nach der Implementierung der Anlage zur industriellen Produktion von Amanitin, hat Heidelberg Pharma (HP) im Dezember toxische Tierstudien gestartet. Die Ergebnisse dürften demnach bald vorliegen. Sie bilden die Basis für die Zulassung der klinischen Studien in Europa aber auch in den USA. Vorbereitende Gespräche mit den Zulassungsbehörden wurden schon geführt. Nach Studienstart dürften wir etwa gut in einem Jahr die ersten Ergebnisse erwarten.

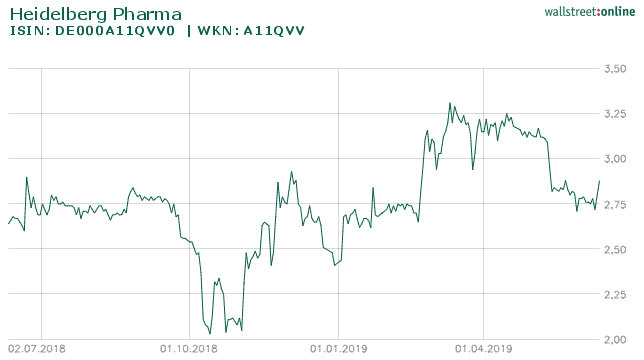

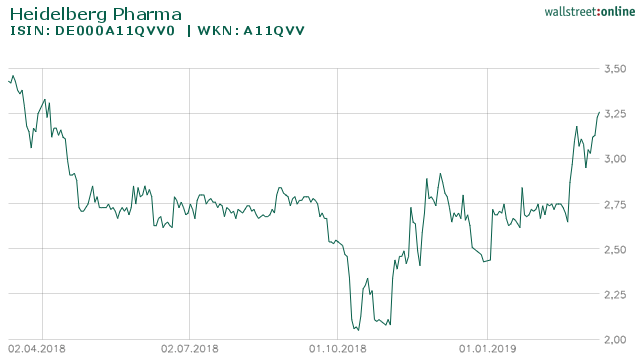

Die Aktie der Heidelberg Pharma AG auf Sicht von 1 Jahr

Quelle: wallstreet-online.de Nach meinem jetzigen Kenntnisstand sollte diese als 1a/1b konzipierte Studie Anfang nächsten Jahres starten können. Vielleicht noch einige Worte zur Konkurrenz. Auf diesem Gebiet tummeln sich etwa 10 Entwickler um diesen tödlichen Tumor zu bekämpfen Viele befinden sich schon in frühen klinischen Phasen. Der hart umkämpfte Markt wundert dabei nicht, da es sich um eine Indikation handelt, die Einnahmen jenseits der Milliardengrenze verspricht.

Was hier so positiv für HP aussieht ist das Alleinstellungsmerkmal, das ich am Anfang genannt habe. Nämlich die Bekämpfung von ruhenden und sich schnell teilenden Zellen. Dies könnte sich noch als riesiger Vorteil erweisen. Natürlich muss dieser Nachweis noch in diesen klinischen Studien erbracht werden. Mit den zuständigen Zulassungsbehörden wurden die erforderlichen Gespräche aufgenommen und Heidelberg Pharma plant Anfang nächsten Jahres diese klinische Studie zu starten. Weiterhin hat Heidelberg Pharma die Versuchsreihen mit dem PSMA ATAC gegen Prostatakrebs und mit dem CD19-ATAC gegen verschiedene hämatologische Tumore vorangetrieben. Priorität in der Entwicklung hat allerdings der Kandidat HDP-101.

Eine Besonderheit scheint noch folgender Aspekt zu sein: die Wirksamkeit von Amanitin beim Multiplen Myelom, die das Merkmal “17p Deletion: Loss of TP53/POL2RA on chromosome 17” aufweisen. In einer vielbeachteten Präsentation wurde dieser Vortrag auf einer Fachkonferenz durch das University of Texas MD Anderson Cancer Center gehalten. Demnach weist Amanitin gegen diese Patientengruppe eine 10 mal höhere Wirksamkeit auf. Hierfür entwickelt HP auch einen Biomarker, um diese Patientengruppen zu bestimmen. Diesem TP53 Biomarker werde ich gleich noch ein gesondertes Kapitel widmen.

Bestätigt wurde diese Besonderheit durch ein neues Abstract, diesmal in der Indikation einer bestimmten Form des Brustkrebs. Dazu wurde folgende Veröffentlichung und Präsentation von HP gemacht. Diese Besonderheit gibt es bei vielen Krebsarten und es scheint so, dass HP hier einen Wirkstoff an der Hand hat diese besonders aggressive und tödliche Form zu behandeln.

Posterpräsentation auf der AACR-Jahrestagung 2019: Heidelberg Pharma präsentierte im März auf der Jahrestagung der American Association of Cancer Research (AACR) in Atlanta ein Poster über präklinische Daten zu einem ATAC, das gegen das Brustkrebs-Antigen HER2 gerichtet ist. Diese Daten aus einer experimentellen Fallstudie zeigen, dass das HER2-ATAC das Potenzial hat, auch gegen Tumore mit niedriger HER2-Expression, wie bei dreifach negativem Brustkrebs (TNBC), und präferenziell auf Tumorzellen mit aggressiven Verlaufsformen im Zusammenhang mit einer 17p-Deletion zu wirken. Anbei ein Poster, die Quelle ist hier Heidelberg Pharma selbst.

Zusammenarbeit mit Universität von Texas MD Anderson Cancer Center und Prognostischer Biomarker p 53 / RNA Polymerase: II:

Neben den bekannten Kooperationen arbeitet Heidelberg Pharma noch weltweit mit vielen wichtigen Instituten zusammen. Eine der wichtigsten Partner ist hier wohl das MD Anderson Cancer Center. Diese Zusammenarbeit gipfelt im März letzten Jahres in einer Lizenznahme der Patentrechte für die Diagnose und Behandlung ausgewählter Patientengruppen mit sogenannter RNA Polymerase II-Deletion, auf Basis von gemeinsam mit Heidelberg Pharma generierten Daten. Worum es hier geht wird im nächsten Abschnitt beschrieben.Forschungsgruppen von MD Anderson und Heidelberg Pharma demonstrierten in präklinischen Studien die außergewöhnlich hohe Wirksamkeit von ATAC-Therapeutika in der Behandlung einer Darmkrebs-Subpopulation, die Veränderungen im Status des Tumorsuppressorgens TP53 aufweist. Dieses Gen hat die Aufgabe, die Tumorbildung in gesunden Zellen zu unterdrücken. Krebszellen verändern ihr Erbgut so, dass diese Schutzfunktion nicht mehr voll ausgeübt werden kann. In der Forschungskooperation konnte gezeigt werden, dass diese Erbgutveränderung (sog. Hemizygotie) gleichzeitig zu einer deutlich höheren Wirksamkeit der ATACs führt, da in den Krebszellen das Gen des Zielmoleküls des Amanitins (POLR2A, RNA Polymerase II) ebenfalls durch diese Genveränderung verändert wird.

Der hemizygote Genstatus von TP53 und POLR2A führt zur verringerten RNA Polymerase II mRNA- und Proteinspiegeln in Tumorzellen und dadurch zu einer signifikant höheren Sensitivität dieser Krebszellen gegenüber ATACs (1). In präklinischen In-vitro- und In-vivo-Studien zeigten ATACs eine etwa zehnfach höhere Antitumoraktivität bei Tumoren mit hemizygotem POLR2A Status im Vergleich zu Tumoren mit homozygotem Status. Weitere Daten weisen darauf hin, dass solche genetischen Veränderungen auch bei anderen Tumorarten vorliegen. Die auf Amanitin basierenden ATACs stellen somit eine vielversprechende therapeutische Strategie für Patienten dar, die an hochresistenten Tumorerkrankungen leiden. In der klinischen Anwendung könnte die Patientenselektion auf Basis des TP53 und POLR2A Genstatus das therapeutische Fenster erweitern und so eine hohe Wirksamkeit bei gleichzeitiger Verringerung der Nebenwirkungen ermöglichen. Nach Ansicht von Heidelberg Pharma wäre das der erste personalisierte Ansatz für ein ADC.

Entwicklung eines Biomarkers für ATACS der TP53 Deletion:

Aufgrund dieser Erkenntnisse die oben beschrieben sind, entwickelt Heidelberg Pharma nun einen Biomarker, um eben diese Patientengruppen zu erfassen. Es vergeht kaum eine Woche, dass hier zu diesem Thema nicht eine Veröffentlichungen in den Fachorganen verbreitet wird. Das Betätigungsfeld für diese Gruppe der Krebserkrankten scheint riesig. Auch wird für die entsprechende Patientengruppe leider oft eine ganz schlechte Prognose ausgesprochen. Und in dieses Betätigungsfeld stößt jetzt Heidelberg Pharma mit seiner chancenreichen ATAC Technologie. Auf der ASH Tagung Ende letzten Jahres wird ein vielbeachteter Vortrag durch das MD Anderson Cancer Center gehalten mit dem Titel: “HDP101, a Novel B-Cell Maturation Antigen (BCMA)-Targeted Antibody Conjugated to α-Amanitin, Is Active Against Myeloma with Preferential Efficacy Against Pre-Clinical Models of Deletion 17p”. Den gesamten Abstract mit Hintergrund findet ihr unter folgendem Link.

Wie ich oben schon beschrieben habe, eröffnet sich diese Möglichkeit bei vielen anderen Krebsarten auch. Die neuerliche Abstract präsentation bei Brustkrebs ist nur ein weiteres Anwendungsgebiet.

An dieser Stelle muss ich noch mal ein wenig ausholen. Normalerweise dauert die Entwicklung eines Medikamentes zwischen 8 und 10 Jahre. Wenn man die vorklinische Phase dazurechnet noch erheblich länger. Ich habe jetzt beschrieben, dass Heidelberg Pharma mit dem diagnostischen Biomarker und seiner gezeigten Überlegenheit mit den ATAC Wirkstoffen eine riesige Chance für diese Patientengruppe darstellt. Heidelberg Pharma verspricht sich für diese Entwicklung gleich einen Sonderstatus in mehreren Bereichen. Eine “Breakthrough” Therapie für besonders erfolgversprechende neue innovative Medikamente. Und einen “Fast Track” Status für seltene Erkrankungen. Das würde die Entwicklungszeit dieser Kandidaten enorm verkürzen. Rechnet man bei einer normalen Entwicklung etwa mit 10 Jahren, sind bei diesen Verfahren etwa 4-6 Jahre eine realistische Größe.

ATAC Partnerschaft mit Takeda

ATAC Partnerschaft mit Magenta TherapeuticsATAC Partnerschaft mit Takeda:

Im Juni 2017 schließt Heidelberg Pharma eine erste ATAC Partnerschaft ab. Der Partner ist die Weltfirma Takeda. Die Vereinbarung sieht die Erforschung von 3 Kandidaten Antikörper-Wirkstoff-Konjugaten (Antibody Drug Conjugates – ADCs) mit dem Wirkstoff Amanitin vor. Es wurde ein Optionsmodell gewählt, bei der bei einer Bestätigung pro Entwicklungskandidat eine Zahlung von bis zu 113 Millionen USD fällig wird, die über die Gesamtdauer der Entwicklung an vorher vereinbarten Punkten gezahlt wird. Nach einer eventuellen positiven Entwicklung sind Umsatzbeteiligungen vorgesehen.

Das sind die offiziellen Verlautbarungen zu diesem Abkommen. Die restlichen Rahmenbedingungen erscheinen wenig durchschaubar, so dringen so gut wie keine Hinweis nach außen. Weder von Takeda noch von Heidelberg Pharma wurden weitere Einzelheiten in der Öffentlichkeit lanciert. Takeda hingegen hat aus strategischen Gründen vor einigen Monaten die Firma Shire übernommen, um damit weitere Synergien zu heben. Aus diesen Gründen befindet man sich derzeit in einer Umstrukturierungsphase. Geschäftsfelder müssen neu geordnet und bewertet werden.

Seit dem Abschluss der Vereinbarung mit HP sind nun etwa knapp 2 Jahre vergangen. Ich rechne damit, dass hier bald die Entscheidungsprozesse zu einem Wirkstoff anstehen. Dieser Zeitrahmen wurde in einem Interview angedeutet. Nach den abgeschlossenen Umstrukturierungen bei Takeda gehe ich dann auch von einer Entscheidung zu mindestens einer Option aus.ATAC Partnerschaft Magenta Therapeutics:

Im März 2018 folgte die zweite große Partnerschaft für die ATAC Technologie. Es handelt sich dabei um Magenta Therapeutics. Diesmal werden bis zu 4 Zielmoleküle als Vorgabe genannt. Die Gesamtsumme für die Bearbeitung der 4 Wirkstoffe beträgt 334 Millionen USD. Bei erfolgreicher Zulassung werden dann noch Umsatzbeteiligungen fällig. Pro Kandidat beträgt die Gebühr 83,5 Millionen USD. Auch hier wird das Optionsmodell gewählt bei der die vereinbarte Summe über die Gesamtdauer der Entwicklung an vorher vereinbarten Punkten gezahlt wird. Bereits im Oktober 2018 bestätigt Magenta die erste Option.

Magenta Therapeutics ist eine junge Firma, die angetreten ist die Behandlung von Knochenmarktransplantationen zu revolutionieren.Die Aktie der Heidelberg Pharma AG auf Sicht von 5 Jahren

Quelle: wallstreet-online.de Aber wie verläuft die Behandlung bisher? Aktuell werden die erkrankten Zellen im Knochenmark durch eine Chemotherapie zerstört, wobei dabei auch das gesamte Knochenmark weitestgehend zerstört wird. Dieses Verfahren ist sehr belastend und sogar manchmal tödlich für die Patienten und kommt wohl auch nicht für alle Patienten in Frage.

Und genau hierfür bietet sich nun die ATAC Technologie mit ihren ADC Wirkstoffen an. Diese haben zum Ziel, ganz gezielt nur die erkrankten Krebszellen zu zerstören. Je nach Erkrankung werden dabei verschiedene Rezeptoren angesprochen. Diese Verfahren nennt man die Vorbereitung für die Transplantation, bei der dann wieder gesunde Zellen eingepflanzt werden. Für die Vorbereitung eben dieser Transplantation hat Magenta 3 verschiedene Kandidaten, die je nach Erkrankung zur Anwendung kommen sollen. Es handelt sich dabei um die Wirkstoffe mit der eigenen Bezeichnung C100, C200, und C300. Bei jedem dieser Wirkstoffe wird dabei ein besonderes Merkmal adressiert.

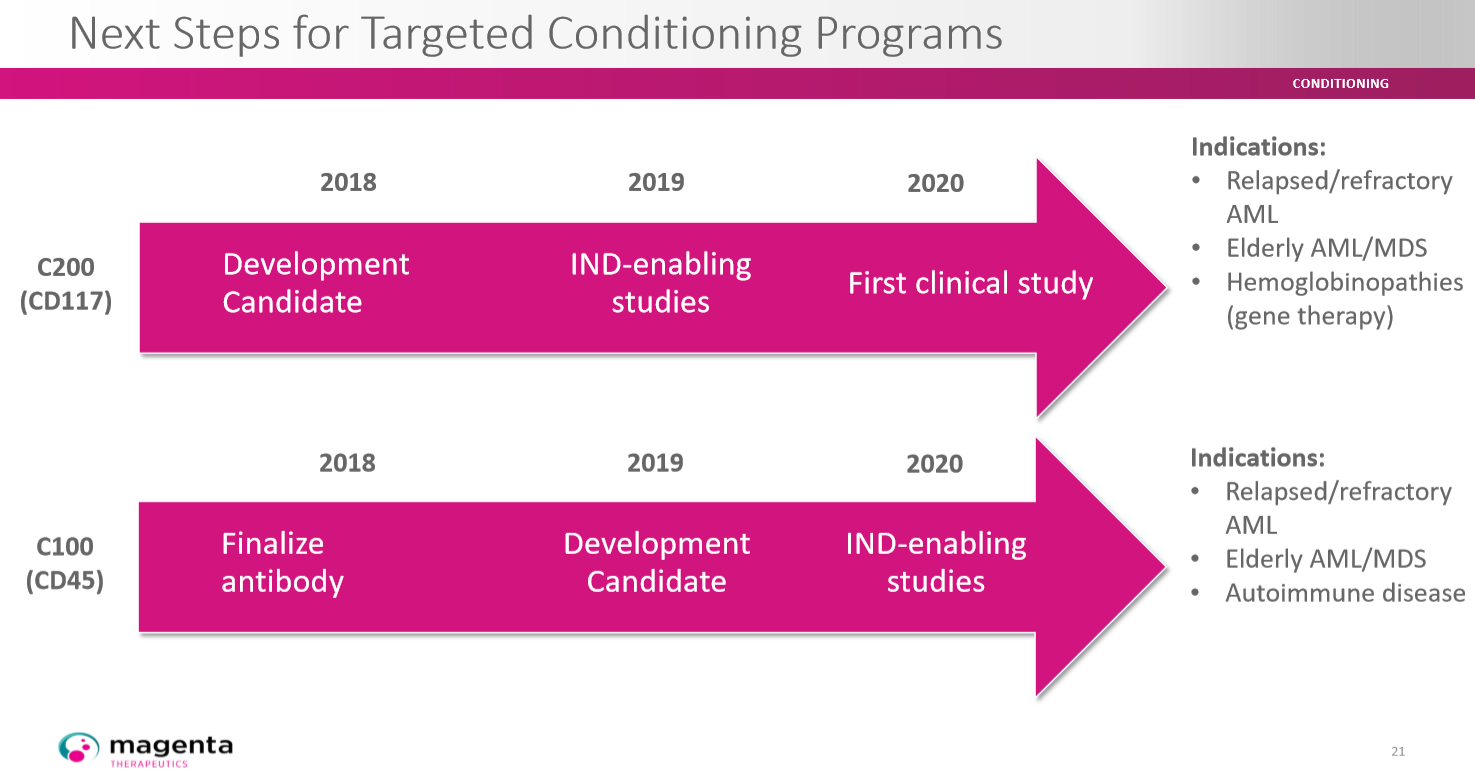

Für den C200 Wirkstoff hat Magenta bereits die Option ausgeübt. Dabei legt die Firma bei der Bearbeitung ihrer Aufgaben ein enormes Tempo vor, sodass man schon im nächsten Jahr den Übergang in die klinische Phase erwartet. Etwas zeitversetzt sollen dann die anderen Kandidaten folgen.In neueren Präsentationen von Magenta Therapeutics wird bereits über die weitere Entwicklung von C100 gesprochen. Somit ist es dann nur eine Frage der Zeit, bis hier die nächste Option gezogen wird.

Zur Detailanalyse empfehlen sich die Präsentationen von Magenta zu

C100 und C200.Der vierte Kandidat sollte eigentlich geheim sein. Doch es ist gut möglich, dass es sich hier um den Kandidaten G100 handeln könnte. Die Vermutung nährt sich durch eine Patentveröffentlichung, bei der bei diesem Kandidaten eine Amanitinbesetzung des Antikörpers in Frage kommen kann. Außerdem handelt es sich dabei nach Magenta Aussagen um einen ADC Kandidaten. Nähere Einzelheiten sind wohl in Jahressicht hierzu zu erfahren, da sich alle Projekte sowieso in der Bearbeitung befinden.

Schaubild Magenta Entwicklung C100 und C200:

Der Eintritt in die klinische Erprobung des ersten Kandidaten soll demnach schon nächstes Jahr stattfinden. Anschließend sollen die restlichen Kandidaten folgen, falls sie sich diese als tauglich erweisen.

C100:

Gleich vier Kandidaten sind für die klinische Entwicklung schon im Jahr 2020 vorgesehen. Darunter auch in der Indikation Multiple Sklerose. Allein in der Indikation Multiple Sklerose gibt es alleine in Europa und USA etwa 1 Million betroffene Patienten.

Das erste Konditionierungsprogramm in dem Magenta Portfolio ist C100, unter dem Magenta ADCs entwickelt, die spezifisch die Wirts-HSCs und Immunzellen abbauen. Im Rahmen des C100-Programms ist CD45 das Hauptziel, ein wichtiges Zelloberflächenmolekül, das im gesamten hämatopoetischen und Immunsystem verbreitet ist. Magenta plant, C100 für Patienten mit Autoimmunkrankheiten wie Multiple Sklerose und Sklerodermie sowie Patienten mit Leukämie und Lymphomen zu entwickeln. Magenta plant, im Jahr 2019 einen Entwicklungskandidaten in unserem C100-Programm zu deklarieren und dann in die Erprobung eines neuen Arzneimittels (IND) zu wechseln, um Studien für 2020 zu ermöglichen.C200:

Auch der Kandidat C200 soll gleich in mehreren Indikation für die klinische Entwicklung geplant sein.

Das am weitesten fortgeschrittene Konditionierungsprogramm C200 wurde entwickelt, um gezielt HSCs und krankheitsverursachende Zellen abzubauen. Der führende ADC-Produktkandidat zielt auf CD117, auch bekannt als c-Kit, das in HSCs und Leukämiezellen stark exprimiert wird. Dies macht es zu einem idealen Ziel für die Konditionierung bei einer Vielzahl von Krankheiten. Dies schließt Blutkrebs sowie Hämoglobinopathien wie Sichelzellkrankheit und Beta-Thalassämie ein, mit potenzieller Anwendbarkeit sowohl bei der Stammzelltransplantation als auch bei der Stammzell-Gentherapie. Magenta hat einen Entwicklungskandidaten in dem C200-Programm erklärt und ist zu IND-fähigen Studien übergegangen. Magenta plant, das IND für dieses Programm im Jahr 2020 einzureichen.

C300:

Das dritte ADC-basiertes Konditionierungsprogramm C300 zielt auf T-Zellen, eine Art Immunzelle. T-Zell-Depletion wird derzeit mit hochtoxischen, unspezifischen Medikamenten durchgeführt, die zu Immunschwäche, Infektionen und anderen Komplikationen einschließlich sekundärer Autoimmunreaktionen führen können. Magenta verfolgt Ziele, die auf den Oberflächen von T-Zellen markiert werden, mit dem Ziel, vor der CAR-T-Therapie bei Blutkrebs, der Verhinderung der Stammzellabstoßung vor der allogenen Stammzellentransplantation oder der Erreichung von Tumorzellen eine sichere und optimierte zielgerichtete Konditionierungsmethode durch T-Zell-Depletion anzubieten.Magenta versucht wohl C100 und C200 gleich in mehreren Indikationen auf den Markt zu bringen. Die Breite der Pipeline ist bei Magenta die positive Überraschung. Neben einigen “kleineren” Indikationen dann aber auch Multiple Sklerose mit über 1 Million Betroffene Patienten allein in USA und Europa. Das wurde bisher so in dieser Dimension nicht antizipiert. Soweit ich das richtig im Kopf habe wurde hier mit Magenta eine mittlere einstellige Umsatzbeteiligung vereinbart also ca. 5% in einer Multimilliarden Indikation. Das sind dann keine kleinen Kleckerbeträge mehr für HP. Vielleicht gibt es hier ja auch beschleunigte Zulassungsbedingungen, wenn sie so erfolgreich werden sollten wie es die vorklinischen Daten andeuten.

Ich kann bei dieser Präsentation die Thematik nur oberflächlich ansprechen. Fachinformationen zu diesem Thema könnt ihr aber dem folgenden Link entnehmen.

Diese Präsentation aus einer Nature Veröffentlichung beschreibt Sinn und Zweck und Chancen des Kandidaten C200. Absolut lesenswert für alle, die sich mit dem Thema Knochenmarktransplantation mit dem Magenta Verfahren beschäftigen.

RENCAREX

MESUPRON

REDECTANE-TLX-250-GirentuximabRENCAREX:

RENCAREX ist der Wirkstoff, den Wilex vor einigen Jahren bei Behandlung des Nierenzellkarzinoms getestet hat. Leider haben sich in dieser Versuchsanordnung die Hoffnungen nicht erfüllt. Es konnte gegenüber dem Placebo kein Vorteil bestätigt werden. Dieser Kandidat steht zur Zeit von HP zur Auslizensierung bereit. Es wurde ein Abstract zu der Studie veröffentlich die bei bestimmten Patientengruppen sehr wohl einen Vorteil erkennen lässt. Dieser Kandidat wurde produktionstechnisch optimiert und eine aktuelle Auslizensierung wird gerade geprüft.

MESUPRON (INN: Upamostat)

MESUPRON (INN: Upamostat) ist ein Krebswirkstoff, der von Wilex bei Bauchspeicheldrüsenkrebs und Brustkrebs in einer 2a Studie getestet wurde. Das Wirkprinzip des MESUPRON könnte einen neuen Behandlungsansatz durch spezifische Blockierung der Metastasierung bei soliden Tumoren bilden. Mittlerweile wurde MESUPRON an LinkHealth und Redhill auslizensiert.

MESUPRON ist in China, Hong Kong, Taiwan und Macao an Link Health auslizensiert. Im Januar 2019 bezahlte Link Health für eine behördliche Genehmigung der chinesischen Behörden eine Meilensteinzahlung von 421.000 € an HP. Für die Entwicklung sind 7 Millionen Euro an Milestones vereinbart. Die Umsatzbeteiligung beträgt einen mittleren einstelligen Prozentbereich, der nach Umsätzen gestaffelt ist. Es ist noch unklar in welcher Phase und in welcher Indikation in China weiter verfahren wird. Denkbar ist auch eine Einordnung nach den vorliegenden Daten in eine Phase 2 Studie.

Für alle anderen Gebiete der Welt wurde MESUPRON an die israelische Firma Redhill auslizensiert. Es wurde eine hohe Umsatzbeteiligung von etwa 15- 30% vereinbart. Im Oktober 2017 gewährte die amerikanische Zulassungsbehörde FDA den Orphan Drug-Status für MESUPRON für die Behandlung von Bauchspeicheldrüsenkrebs. Bei Redhill sind keine großen Aktivitäten bezüglich MESUPRON erkennbar, da die Firma aufgrund der finanziellen Situation derzeit andere Priorititäten setzt.

Redectane-Girentuximab-TLX250:

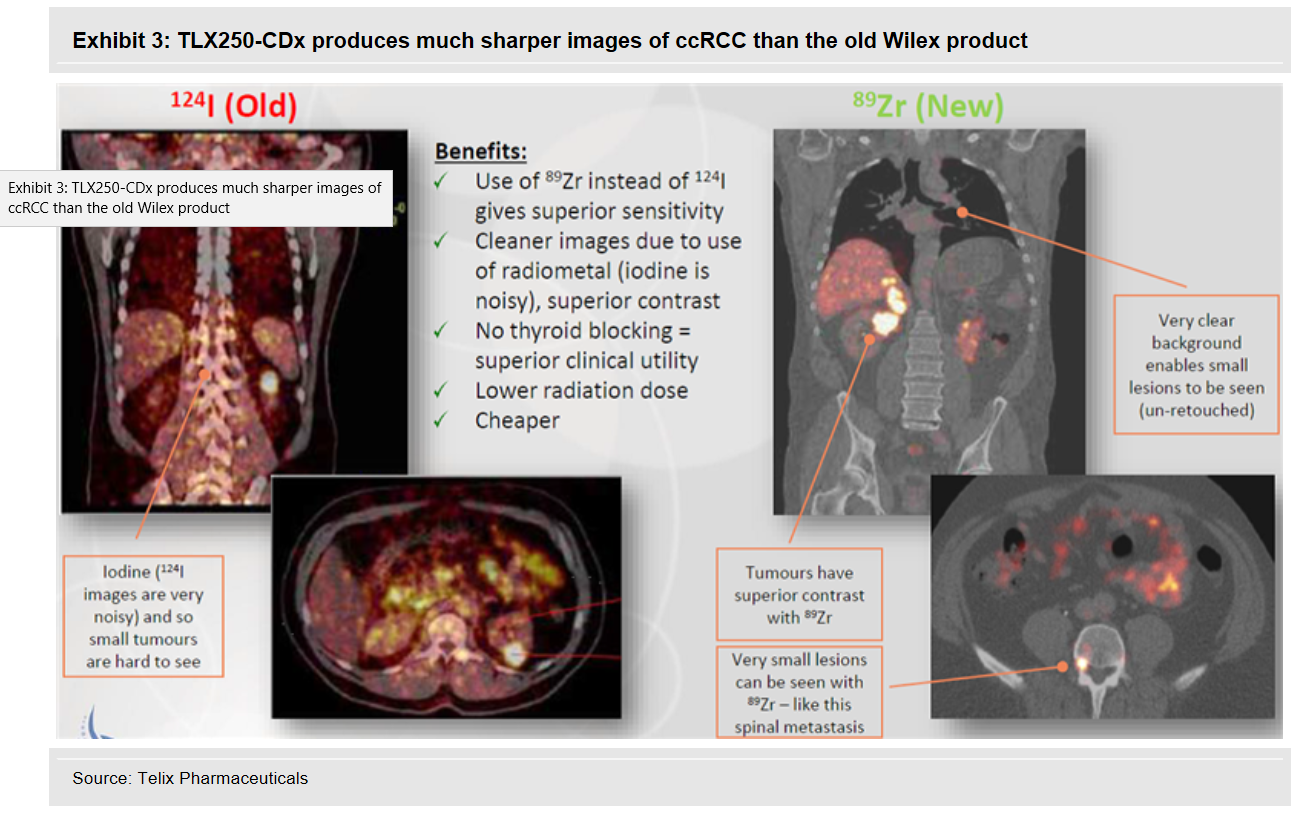

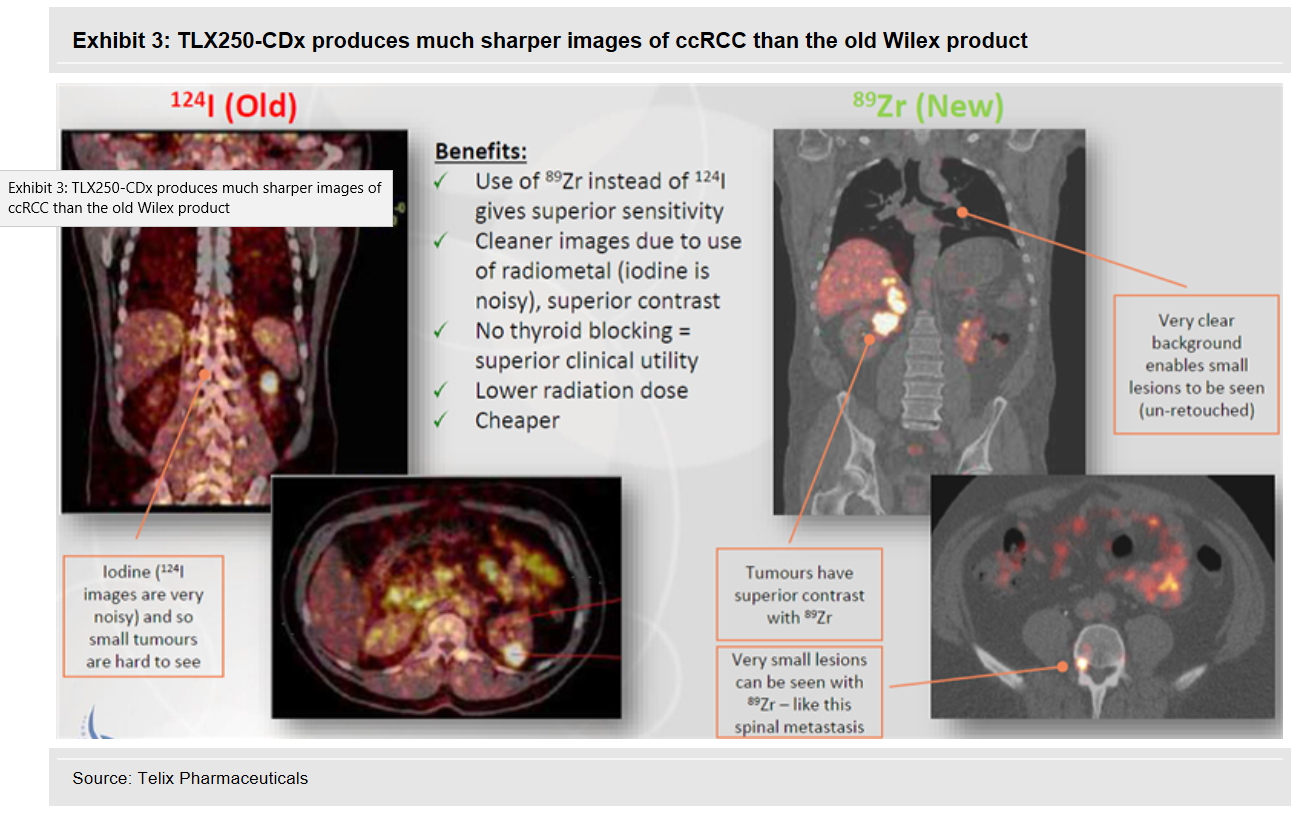

GIRENTUXIMAB ist ein Antikörper, der zusätzlich mit einem radioaktiven Teil bestückt wurde. Wilex nutzte dafür Iodine (124I). Dieser Wirkstoff sammelte sich im Krebsgewebe des Nierenkrebses an und konnte mithilfe von diagnostischen Geräten sichtbar gemacht werden. Bei der Sensitivität verpasste Wilex damals knapp den erforderlichen Wert. REDECTANE wurde im Januar 2017 an den australischen Spezialisten Telix auslizensiert. Dieser Spezialist optimiert nun den Antikörper mit einem neuen radioaktiven Teil 89 Zirconium zu 89Zr-girentuximab.

Schaubild ZR89 Girentuximab Vergleich Wilex-Telix

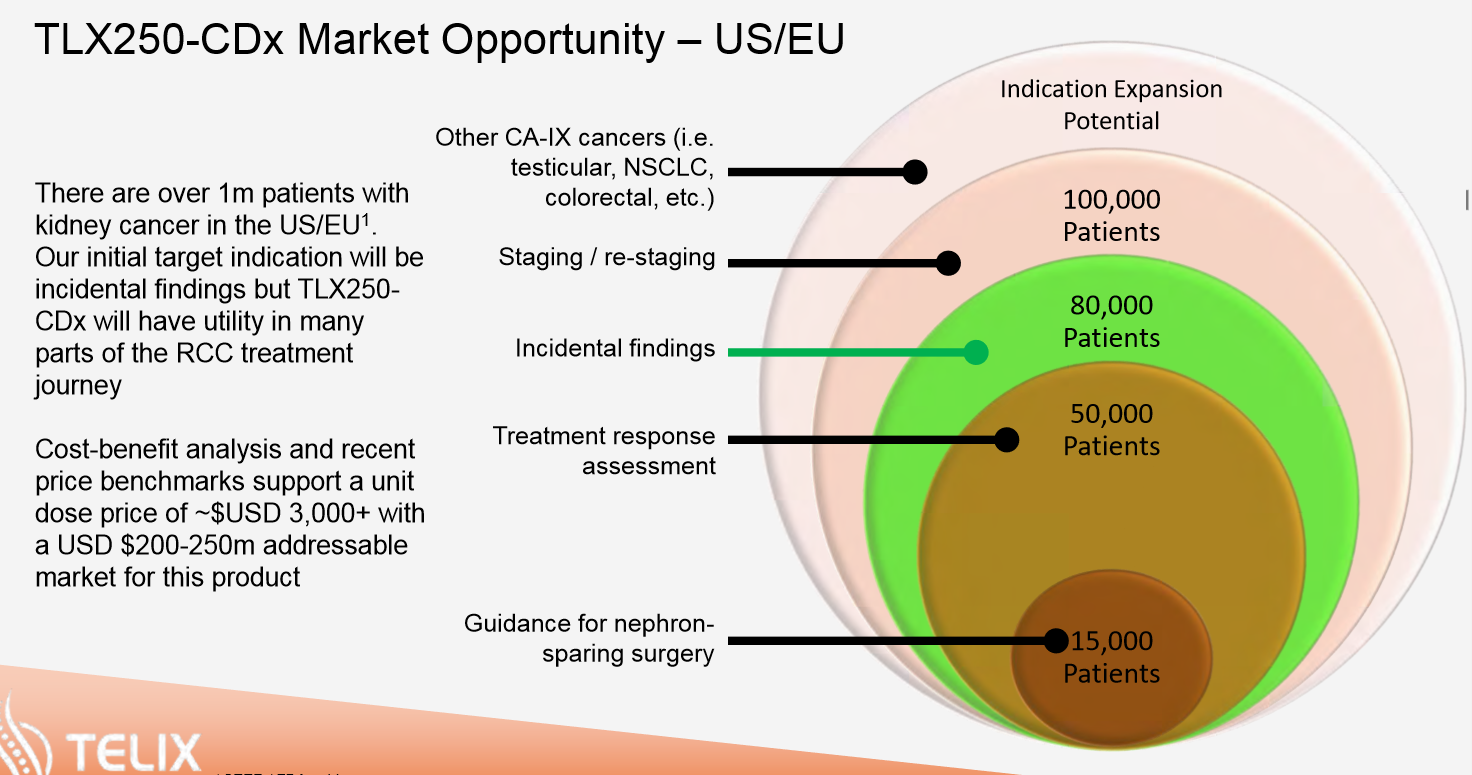

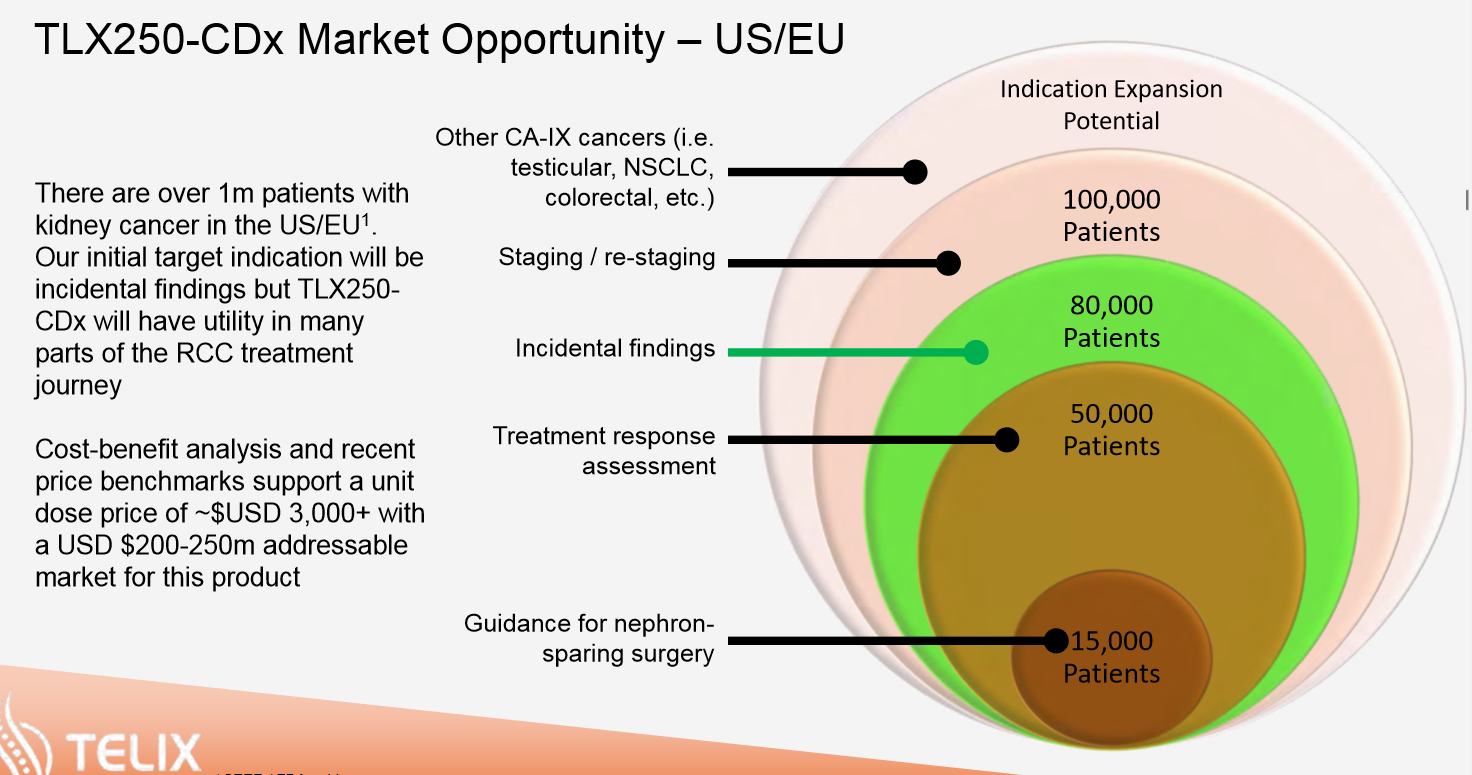

Quelle: www.telixpharma.com/ “ASX Announcements” Präsentation: “Detailed Program Update – January 2019 Eine kleinere Bridging Studie zur Bestätigung der Verbesserung wurde von Telix durchgeführt. Nachdem diese Studie eben diese erhofften Merkmale eindrucksvoll unter Beweis stellte, startet nun weltweit in verschieden Kontinenten hintereinander die Phase 3. Die ersten Ergebnisse aus diesen Studien erwartet Telix etwa ab Q4 2019 beginnend mit Australien, dem dann die anderen Zulassungsbereiche der Reihe nach folgen. REDECTANE ist ein Wirkstoff aus der WILEX Pipeline und kann in zwei Bereichen der Diagnostik aber auch therapeutisch eingesetzt werden. Bei der Therapeutik ist der Antikörper Girentuximab etwas anders aufgebaut je nachdem welche Zielvorgaben man erfüllen möchte.

Nach der angesprochenen Optimierung des Wirkstoffes durch Telix befindet sich REDECTANE in der aktiven Phase 3 der Bilddiagnostik für die klinische Entwicklung. In der therapeutischen Anwendung befindet man sich bald in der Phase 2 und das Ende der Rekrutierung der Phase 2 wird etwa Q4 19 erwartet. Geplant sind hier zwei Studien STARLITE 1 und STARLITE 2 mit verschiedenen Wirkstoffen. Die TLX250-Therapie (177Lu-Girentuximab) hat bei Patienten mit fortgeschrittenem metastasierendem ccRCC ohne weitere Behandlungsmöglichkeiten ein progressionsfreies Überleben von etwa 10 Monaten gezeigt. TLX250 wird im Jahr 2019 in Kombination mit einer Immuntherapie mit weiteren Studien beginnen. Sollte die Entwicklung von (177Lu-Girentuximab) normal und positiv verlaufen folgt eine Phase 3 Studie und der Zulassungsprozess.

Telix rechnet hier mit Einnahmen von ca. 400-500 Millionen USD, falls es in dieser Anwendung zu einer Zulassung kommt. Erste Einnahmen dürften wir in der therapeutischen Anwendung etwa ab 2023 erwarten.

In Japan wird ein ganz neues Verfahren der Theranostic Anwendung in Zusammenarbeit mit Nihon Medi-Physics mit Beteiligung von REDECTANE erprobt. Eine Ausdehnung auf andere Gebiete ist demnach bei einem positivem Verlauf sehr wahrscheinlich. Die Umsatzbeteiligung für HP beträgt in der therapeutischen Anwendung ca. 5%. In der diagnostischen Anwendung beträgt dieser Anteil immer 30%.Was sind Theranostics?

Theranostics sind neue Technologien die Diagnose und Therapie miteinander verbinden, dabei werden die Wirkstoffe dementsprechend konzipiert. Telix mit seinem Partner in Japan geht dabei folgenden Weg:

Zur Bekämpfung von Krebszellen möchte man Radionukliden einsetzen. Bestimmte Antikörper, die die Krebszelle erkennen, werden dann mit solch einem radioaktiven strahlenden Teil besetzt. Als Radionuklid oder radioaktives Nuklid bezeichnet man ein Nuklid (eine Atomsorte), wenn es instabil und damit radioaktiv ist. Der Antikörper wandert zur Krebszelle und die Strahlung des radioaktiven Teils zerstört dann die Krebszelle. Theranostics von Telix sind mit 225 Ac besetzt und dies ist ein Alpha-Emitter.

Im Vergleich zu anderen Arten von Radionukliden haben Alpha-Emitter eine relativ höhere Energie, um Krebszellen zu schädigen und einen kürzeren Strahlungsbereich, um Schäden an den peripheren normalen Zellen zu minimieren. Daher wird erwartet, dass 225Ac, ein alpha-emittierendes Nuklid, ein erhebliches klinisches Potenzial für die Behandlung von Krebs mittels nuklearmedizinischer Techniken aufweist. Die Parteien werden zusammenarbeiten, um die neuartige Linker-Chemie von Nihon Medi-Physics Co., Ltd. auf die Anti-CAIX-Antikörper von Telix anzuwenden und gemeinsam Proof-of-Concept-Studien durchzuführen.

In der Bilddiagnostik befindet man sich wie oben schon angesprochen nun in Phase 3 und das Ende der Rekrutierung in Europa und Australien wird etwa Q4 19 erwartet. Danach folgt die Auswertung und der Zulassungsprozess.

Quelle: www.telixpharma.com/ “ASX Announcements” Präsentation: “Detailed Program Update – January 2019 Die Umsatzschätzung für die diagnostische Anwendung wird mit etwa 250 Millionen USD angegeben. Neben der Anwendung bei Nierenkrebs sind nun auch neue Anwendungsgebiete verschiedener Krebsarten wie Hodenkrebs in der Diskussion bzw. in der vorklinischen Erprobung. Es besteht eine realistische Chance, dass dann zusätzlich noch mal der gleiche Betrag langfristig für die Indikationserweiterung dazu kommen. Die sehr hohe Umsatzbeteiligung für HP beträgt hier 30% vom Nettoerlös. Und man befindet sich schon in der Phase 3. Das Rekrutierungsende wird in einigen Ländern schon Ende 2019 erwartet, dem dann sukzessive die anderen Gebiete folgen werden. Erste Einnahmen bis zu ca. 75 Millionen USD dürften etwa ab 2021/22 nach der Zulassung erwartbar sein. Dies dürfte ein längerer Rollout der Gebiete werden, da die Beendigung und damit die Ergebnisse der Studien nacheinander erfolgen. Nach Australien und Japan folgt nun Europa und dann die USA. Langfristig dürfte eine Verdoppelung dieser Umsatzbeteiligungen möglich sein, da laufend weitere Anwendungsgebiete und neue Verfahren diskutiert und durchgeführt werden.

1. Besondere Merkmale der Firma und Einleitung:

Durch die oben aufgeführten Beiträge konntet ihr erfahren, was Heidelberg Pharma alles macht und welche Projekte aktuell laufen. Nun kommen wir zu dem Punkt, dass man dies ein wenig einordnen sollte und die Chancen und Risiken gegeneinander abwägt und ein realistisches Scenario zu dem Wert bestimmt.

Da ist es sehr hilfreich, wenn man Werte in der Entwicklung vergleicht, die ähnliche Verläufe hatten. In Deutschland bieten sich zwei solcher Werte an. Das wären meiner Meinung nach MorphoSys und Evotec, die um die Jahrtausendwende an die Börse gegangen sind. Ähnlich sehe ich die Gegebenheiten von HP in der Entwicklung der Pipeline in den Frühphasen dieser beiden Vergleichswerte. Dem möchte ich jetzt Heidelberg Pharma gegenüberstellen. Mittlerweile sind diese beiden Vergleichswerte mit etwa 3 Milliarden an der Börse bewertet.Heidelberg Pharma wird selbst nach dem Anstieg der letzten Wochen bei einem Kurs um die 3€ gerade mal mit ca. 85-90 Millionen € an der Börse bewertet. Wenn sie auch in großen Bereichen noch viel früher in der Entwicklung sind wie jetzt Evotec oder MorphoSys, haben sie die Besonderheit, dass sie mit dem Produkt REDECTANE schon in der Phase 3 sind. Meine Aufgabe liegt nun darin all die Faktoren aufzuzählen, die die Bewertung bestimmen. Dazu verwende ich eine Projektion wie es bei voraussichtlicher Entwicklung bei HP in drei, vier Jahren aussehen könnte. Die Entwicklung sollte sich dann in den Kurszielen niederschlagen.

2. Kompetenz und Technologievorsprung:

Die Einzigartigkeit von Heidelberg Pharma ist wohl die große Fachkompetenz in Sachen Amanitin Forschung. Wahrscheinlich sind sie die Einzigen auf der Welt, die den Wirkstoff Amanitin im industriellen Maßstab in GMP Qualität herstellen können und eine Produktion garantieren können, die allen Ansprüchen (Forschung und Produktion) gerecht wird. Im Augenblick ist dies ein Alleinstellungsmerkmal, das keine andere Firma weltweit zu bieten hat.

Zur Bewertung der Technologiepartner:

Takeda:

Ich möchte noch vorausschicken, dass ich an dieser Stelle teilweise mit Schätzungen oder persönlichen Spekulationen arbeite, die sich doch in einem Rahmen bewegen die international üblich sind. In drei, vier Jahren hat Takeda wohl etwa zwei Projekte in der klinischen Entwicklung. Pro Kandidat werden etwa 110 Million USD an Optionsgebühr aktiviert, die sehr wahrscheinlich an den üblichen Punkten gezahlt werden. Ein dritter Kandidat befindet sich demnach noch in der Erforschung und bei Zulassung des Wirkstoffes werden etwa 5% Umsatzbeteiligung fällig. Es ist davon auszugehen, dass sich Takeda wohl Ziele ausgesucht hat, die mindestens im Milliardenbereich liegen werden. Für mich ist dies, in etwa, das wahrscheinlichste Szenario.Magenta:

Magenta hat schon eine Option bestätigt die etwa 83 Millionen für die Entwicklung für HP aktivieren. Unklar ist nur der Zeitpunkt wann welche Gelder fließen. Zwei weitere Projekte sind bekanntermaßen in der Entwicklung und es ist gut möglich, dass auf Jahresfrist noch ein oder zwei weitere Optionen bestätigt werden. In drei, vier Jahren kann es gut möglich sein, dass sich ein Kandidat auf dem Weg zur Phase 3 ist und sich zwei andere Kandidaten in der Klinischen Phase 2 befinden. Demnach sind dann die Gelder für 3 Optionen aktiviert. Eine vierte Option steht im Raume. Auch hier sind die Umsatzbeteiligungen für alle Wirkstoffe von etwa 5% sehr wahrscheinlich. Die Umsätze der Wirkstoffe werden um die Milliardengrenze geschätzt. Im Augenblick kommt die Bestätigung einer zweiten Option immer wieder ins Gespräch. Allein diese beiden Optionsbestätigungen decken eine Vielzahl von Indikationen ab, davon auch wie bei Multiple Sklerose, die vom Umsatz her mehrere Milliarden für Magenta und damit auch entsprechende Umsatzbeteiligungen und Milestones bedeuten könnenNeue Kandidaten:

Es wurde immer wieder geäußert, dass neue Partner Interesse an der ATAC Technologie zeigen. In drei bis vier Jahren rechne ich persönlich mit etwa vier weiteren Partnern. Damit würde die jetzige Pipeline der Partner mit 7 Entwicklungskandidaten auf etwa 18-20 Entwicklungskandidaten ausgebaut. Demnach hätte HP dann etwa 20 Kandidaten mit je etwa 100 Millionen USD möglichen Optionsgebühr pro Wirkstoff in der Pipeline. Das bedeutet, dass im erfolgreichsten Fall mehr als 2 Milliarden USD im Laufe der nächsten Jahre von den Partnern an HP aktiviert werden können. Bei erfolgreicher Zulassung werden später dann noch Zahlungen zusätzlich von etwa 20 möglichen Kandidaten mit etwa 5% Umsatzbeteiligung fällig. Die Umsätze der Wirkstoffe dürften sich auf einem sehr hohen Niveau bewegen. Wir sind jetzt noch sehr früh in der Entwicklung, doch ich wage eine Projektion auf etwa 3-4 Jahre die für mich plausibel erscheint. Im Augenblick testet eine Adresse aus der Schweiz mit sehr hohem Geldeinsatz diese Amanitin Wirkstoffe. Doch man befindet sich erst in der Testphase mit offenem Ausgang für eine Partnerschaft.

Bewertung der Wirkstoffe RENCAREX, MESUPRON und REDECTANE

RENCAREX:

Rencarex wurde von HP produktionstechnisch optimiert und eine Auslizensierung wird gerade geprüft. Weitere Angaben lassen sich zu diesem Zeitpunkt leider nicht machenMESUPRON:

Für mich persönlich sehr schwer einzuschätzen. LinkHealth will die klinische Entwicklung fortführen. Es erfolgt gerade die behördliche Genehmigung und eine Meilensteinzahlung an HP. Wir müssen hier einfach mal die Indikation und die Einordnung abwarten um genauere Schätzungen machen zu können.Redhill ist bei MESUPRON wohl in einer Wartestellung und sondiert gerade ein optimales Anwendungsgebiet. Es bleibt abzuwarten welche Indikation von diesen Partnern gewählt wird um dann die erforderliche Bewertung der Chancen durchführen. MESUPRON wird wahrscheinlich bei Interesse der Lizenznehmer LinkHealth und Redhill als 2b Studie weitergeführt. Ich schätze MESUPRON als chancenreichen Kandidaten ein.

REDECTANE-TLX250:

Ein sehr heißer Kandidat mit riesen Chancen bei der Zulassung. Aber auch riesen Chancen bei den Umsätzen. Zu TLX250 gibt es keine Behandlungsalternative in der Diagnostik von Nierenzellkarzinom und so wird es sich wohl innerhalb kürzester Zeit durchsetzen. In der Diagnositk erhält HP eine Nettoumsatzbeteiligung von 30%. Der Markt für diese Anwendung wird im Augenblick auf 250 Millionen USD geschätzt. Ab Ende diesen Jahres laufen dann sukzessive die Ergebnisse aus den einzelnen Zulassungsgebieten ein, bis dann alle abgearbeitet sind. Nach der Auswertung kommt der Zulassungsprozess und ab etwa Mitte 2021 können wir bei erfolgter Zulassung mit den ersten Umsatzbeteiligungen für HP rechnen. Allein in diesem Anwendungsgebiet beträgt dann die Beteiligung für Heidelberg Pharma etwa 50 Millionen USD, wenn dann der gesamte Markt abgedeckt ist. Dies dürfte ab 2021 mit Australien und Japan beginnend dann etwa knapp zwei Jahre dauern.Bis etwa 2023 erhofft man sich dann auch für die therapeutische Anwendung das Ende der Studien. Der Studienstart der STARLITE 1 und STARLITE 2 Studien ist unter Vorbehalt einer behördlichen Genehmigung fürs nächste Quartal vorgesehen.

Die Beteiligung für HP beträgt etwa 5% von geschätzten 400 Millionen USD Umsatz für die therapeutische Anwendung. Doch damit noch nicht genug. Es werden neue Indikationen diskutiert und neue Anwendungsverfahren durch die Theranostics, die ebenfalls den Wirkstoff von HP beinhalten sollen. In der Indikation Hodenkrebs befindet man sich aber schon in der vorklinischen Phase. Damit und mit den zusätzlichen Indikationen wäre dann sehr langfristig noch mal eine Verdoppelung der Umsatzbeteiligung denkbar. Im Best Case wären demnach jährliche Umsatzbeteiligungen von geschätzt etwa 150-200 Millionen USD möglich, wenn Telix und deren Partner alle Indikationen und Möglichkeiten abgearbeitet hat.

Und das ganze kostet Heidelberg Pharma dann keinen Cent mehr. Die gesamten Entwicklungskosten und der Vertrieb wird durch Telix und deren Partner übernommen. Selbst wenn alle Amanitin Projekte von Heidelberg Pharma scheitern würden (was ich nicht annehme) so wären doch nach dem vorliegenden Faktenstand etwa 150 Millionen USD langfristig an Einnahmen durch TLX250 sehr wahrscheinlich REDECTANE-TLX250 ist für mich persönlich die Versicherung für HP und deren Aktionäre.Bewertung der eigenen Kandidaten insbesondere HDP-101

HDP-101:

HDP-101 ist das eigene Produkt aus dem Amanitin Wirkstoff in Verbindung mit einem einlizenzierten BCMA-Antikörper, der zur Behandlung beim Multiplen Myelom eingesetzt werden soll. HDP-101 kommt geplant Anfang 2020 in die erste klinische Verprobung am Menschen. Die Chancen für HDP-101 rechne ich aufgrund der bisherigen ausgezeichneten präklinischen Daten als sehr hoch ein. Für mich sind zwei Szenarien bei einem weiteren positiven Verlauf denkbar. Die Ergebnisse bestätigen die vorklinischen Testungen und HDP-101 wird im Szenario eins ziemlich zügig an einen Partner für 12-15% Umsatzbeteiligung auslizensiert. Szenario zwei beschreibt die Durchführung der Phase 2b in Eigenregie, um dadurch eine weitere Wertsteigerung zu erreichen. Es ist denkbar, dass bis zum Ende der Phase 1b/ 2a Heidelberg Pharma genug Einnahmen aus den ATAC-Optionszusagen, neuen Partnerverträgen, Milestones und Umsatzbeteiligungen von REDECTANE zur Verfügung hat, um diese Aufgabe einer 2b Studie eigenständig zu bewältigen. Bei diesem Szenario sind dann bei einer späteren Auslizensierung Umsatzbeteiligungen von über 20% denkbar. Die Milestonezahlungen dürften dann auch bedeutend höher sein. Die Gesamtumsätze in der Indikation Mutliples Myelom werden jenseits der Milliardengrenze liegen. Die ersten Ergebnisse der ersten klinischen Studie werden nach den jetzigen Planungen etwa Anfang 2021 vorliegen. Nach den Ergebnissen der ersten Studie rechne ich für HDP-101 für eine Beschleunigung der Zulassungsbehörden durch Anerkennung eines Sonderstatus “Breakthrough Therapie”, wenn die im Anderson Abstract zum Multiplen Myelom beschriebenen Erfolge im Menschen bestätigt werden können.In drei, vier Jahren – das ist etwa die Zeitzielvorgabe – dürfte die Testung der Phase 2 Studie ob jetzt mit oder ohne Partner abgeschlossen sein. Dann befindet man sich etwa in Phase 3 (sehr wahrscheinlich mit Partner) oder plant diese gerade. Zusatzplus bei dieser Indikation und HDP-101. Durch den TP53 Biomarker ist eine Gruppe von Patienten zu definieren, bei der andere Behandlung schlecht oder überhaupt nicht greifen. Amanitin Wirkstoffe, insbesondere HDP-101 scheint für diese vorher definierte Gruppe eine Möglichkeit zu sein um diese tödliche Erkrankung erfolgreich behandeln zu können. Die anderen eigenen Wirkstoffe in der HP Pipeline möchte ich jetzt noch nicht bewerten, bis sie sich in einem weiter fortgeschrittenem Status befinden und der Wert dann auch ersichtlicher wird.

TP53 Biomarker:

Im Augenblick wird mit einem Partner der TP53 Biomarker entwickelt. Er dürfte noch unschätzbare Dienste für HP leisten. Nämlich die Definition von Gruppen von Krebserkrankten, die genau auf die AMANITIN Wirkstoffe besonders gut ansprechen und für die es bis jetzt kaum Behandlungsalternativen gibt. Wahrscheinlich wird er schon beim Multiplem Myelom bei HDP-101 eine große Rolle spielen. Doch diese Gruppen mit dem TP53 Merkmal gibt es bei vielen anderen Krebserkrankungen auch. Durch diesen Test erschließt man sich eine große Anzahl von Anwendungsgebieten für die AMANITIN Wirkstoffe. Und dieser Test bedeutet für viele Patienten eine große Hoffnung, da es erstmals durch Heidelberg Pharma mit Amanitin Wirkstoffen eine Behandlungsmöglichkeit für sie gibt. Damit erhält HP eine enorme Wertsteigerung, da sie die Gruppen die sie behandeln möchten schon vorher definieren können. Allein schon durch die oben beschriebenen Vorteile hat dieser Test einen enormen Wert. Die finanzielle Dimension muss ich noch ein wenig recherchieren, inwieweit der Test nach Fertigstellung zur finanziellen Wertsteigerung beiträgt. Er wird mit großer Wahrscheinlichkeit nicht kostenlos angeboten werden. Bei Vorliegen der Informationen werde hierzu dann noch mal ein Update machen.

Bewertung der Heidelberg Pharma:

Ich habe diese Analyse vorher in drei Kapitel eingeteilt, die die Wirkstoffe und Partner in separate Untergruppen einteilt. Jeder einzelne dieser Bereiche würde ausreichen um bei einer gewissen Reife eine Bewertung jenseits der Milliardengrenze zu begründen. Noch hat Heidelberg Pharma diese Reife aber noch nicht. Doch man ist auf einem sehr guten Weg dies zu bewerkstelligen. HP wird zur Zeit etwa mit Kursen um die 3€ mit ca. 85 Millionen bewertet. Die Chancen für weitere Wertsteigerungen sind enorm, wie man den vorausgegangen Beschreibungen entnehmen kann.

Kurz- bis mittelfristig:

Ich möchte bei meinem mittelfristigen Horizont den Zeitkorridor von etwa 24-30 Monate vorgeben. Die Fakten, die dann wahrscheinlich eingetreten sind:

-HDP101 hat erfolgreich die Phase 1a/1b abgeschlossen.

-Der TP53 Biomarker ist fertiggestellt

-HP hat jetzt 4 Kooperationspartner zu den ATAC Wirkstoffen mit etwa 13 Optionen.

-Davon sind etwa 5 Optionen bestätigt.

-Etwa 3 davon befinden sich in der klinischen Entwicklung.

-HP hat etwa 30- 40Millionen Einnahmen jährlich aus ATAC-Optionszusagen und Umsatzbeteiligungen.

-Telix hat die Zulassung in den ersten Ländern zur Bilddiagnostik erreicht und beginnt mit der Vermarktung.

-In der Therapeutik befindet sich Telix in Phase 3.

-Die ersten Umsatzbeteiligungen von Telix sind fällig.

-Eventuell Einnahmen aus HDP-101, falls schon frühphasig auslizensiert wird.

Wenn das Szenario so in etwa eintritt, ist für mich persönlich bei einer normalen Börsenlage eine Bewertung von etwa 400-500 Millionen Euro in dem vorgegebenen Zeitrahmen möglich.Langfristig:

Bei dem langfristigen Horizont gehe ich von einem Zeitkorridor von etwa 4-5 Jahren aus. Das Szenario möchte ich wie folgt beschreiben:-HDP hat die Phase 2b von HDP erfolgreich abgeschlossen und hat den Sonderstatus “Breakthrough Therapie”.

-Zusätzliche Indikationen mit dem p53 Merkmal werden durch HP bearbeitet.

-Der Partner führt die Phase 3 Studie mit HDP101 durch.

-Zusätzliche Anwendungsgebiete und Indikationen werden durch HP bearbeitet.

-HP hat jetzt etwa 6 ATAC Kooperationspartner mit etwa 20 Optionen. – Davon sind etwa 10 Optionen bestätigt.

-Etwa 8 Wirkstoffe befinden sich davon in der klinischen Entwicklung.

-Magenta befindet sich mit C200 schon in einer sehr späten Phase der Entwicklung.

-Zwei weitere Kandidaten von Magenta sind in der klinischen Phase.

-Telix meldet die Zulassung in der therapeutischen Anwendung und beginnt Vermarktung.

-Für die Diagnostik sind von Telix jetzt weltweit alle Gebiete erschlossen.

-Weitere Anwendungsgebiete für REDECTANE TLX250 werden erarbeitet.

-Die Einnahmen aus ATAC-Optionszusagen und Umsatzbeteiligungen von TLX250 und Einnahmen zu HDP101 aus Milestones betragen mittlerweile zwischen 80 und 100 Millionen € jährlich.Daher lautet mein persönlicher Horizont bei 4 – 5 Jahren und einer normalen Börsenlage in etwa 2,5 – 3 Milliarden € Börsenbewertung. Diese Bewertung erachte ich als möglich und wäre in etwa die gleiche Bewertung, die zur Zeit MorphoSys oder Evotec zugebilligt wird. Das ist natürlich ein sehr positives Szenario, das ich gezeichnet habe. Es wird nicht alles gelingen. Nicht jede Option wird bestätigt werden. Es wird bestimmt auch nicht jede Option bis zum Ende der Entwicklung bestehen. Vielleicht gibt es aber auch noch andere positive Überraschungen. Jeder mag selber seine Risikoabschläge von diesen Kurszielen machen, die so ziemlich das optimalste Szenario beschreiben. Ich selber aber orientiere mich daran und korrigiere sie dann, wenn neue Fakten eine neue Bewertung erfordern.

Finanzen und Sonstiges:

Die finanziellen Mittel betrugen laut Quartalsbericht zum Ende des ersten Geschäftsquartals 2019, etwa 16,1 Millionen €. Auf dem jetzigen Niveau würde das Geld bis etwa Mitte 2020 reichen.Folgende Einnahmen sind im Ausblick des Jahres 2019 erwartbar :

Einnahmen aus der 1. Optionsbestätigung von Magenta zur Antragstellung und zur Zulassung der ersten klinischen Phase von C200 .

Eine zweite Optionszusage von Magenta (für C100) wird für sehr wahrscheinlich gehalten und entsprechende Zahlungen würden fällig.

Eine erste Optionszusage von Takeda mit entsprechenden Zahlungen liegt im Bereich des Möglichen.

Aus den normalen Geschäftstätigkeiten erwarte ich Einnahmen etwa um die 5-7 Millionen Euro in 2019.

Weiterhin wurden Andeutungen zu möglichen neuen ATAC Partnerschaften gemacht. Auch hier könnte man erste neue Anfangszahlungen verbuchen.

Sollte Link Health eine Phase 2 Studie mit MESUPRON schon in diesem Jahr in China starten können, wären auch hier wahrscheinlich weitere Milestonezahlungen fällig.All diese Möglichkeiten verlängern die finanzielle Reichweite von HP das sich um neue Investoren bemühen dürfte. Wie das gelingen wird, ist letztendlich von Dietmar Hopp bzw. dessen Söhnen oder Verwalter abhängig. Sie besitzen aktuell etwa 75% der Aktien von Heidelberg Pharma. Vielleicht braucht man noch mal eine kleine Maßnahme oder Zwischenfinanzierung durch Hopp, bis dann die erforderlichen Gelder für HP aus dem eigenen operativem Cash Flow generiert werden um die Geschäftstätigkeit eigenständig nachhaltig zu sichern, ohne das weitere Kapitalmaßnahmen benötigt werden.

Patenrechtliche Absicherung:

Heidelberg Pharma hat alle Wirkstoffe bis ins Jahr 2039 hinein patenrechtlich abgesichert. Ein ganz neues Patent, das erst in den letzten Tagen veröffentlicht wurde sorgt nach Meinung von Fachleuten für großes Aufsehen. Es handelt sich dabei um das folgende Patent:PSMA-TARGETING AMANITIN CONJUGATES FIELD OF THE INVENTION

[001 ] The invention relates to a PSMA-targeting conjugate comprising (a) an amatoxin; (b) a small molecule PSMA-targeting moiety; and (c) optionally a linker linking said amatoxin and said small molecule PSMA-targeting moiety. The invention furthermore relates to said conjugate further comprising a half-life extension moiety. The invention furthermore relates to a pharmaceutical composition comprising such conjugate.

Kommentar:

PSMA ist ein erstes tolles target, nicht nur in der Indikation Prostatakrebs (mehr oder weniger alle soliden Krebsindikationen außer Hirntumore). Die Möglichkeit von großmolekülaren Vektoren (monoklonale Antikoerper) Abstand zu nehmen bringt erheblich Vorteile in Puncto Kosten, Entwicklungszeit und Wirksamkeit (bessere Penetration).Ich möchte noch betonen, dass ich diese Analyse als Arbeitspapier betrachte, die ich gerne als Diskussionsgrundlage zur Verfügung stelle. Ich freue mich über weitere produktive Beiträge zu Heidelberg Pharma und bedanke mich für eure Aufmerksamkeit. Sollte mir irgendwo ein Fehler unterlaufen sein, würde ich mich über einen kleinen Hinweis freuen.

Anhang:

Für meine Recherchen habe ich hauptsächlich die Webseiten der Firmen und bekannte Webseiten für medizinische und wissenschaftliche Informationen genutzt. Alle Informationen sind öffentlich und für jeden einsehbar. Ich empfehle auch bei eingehenden Recherchen diese Webseiten zu nutzen, da es dort noch sehr viele Informationen gibt, die selbst in dieser sehr umfangreichen Analyse noch nicht enthalten sind.Sie möchten mehr Inhalte und Artikel vom Langfristanleger erhalten? Dann melde Sie sich jetzt für den Newsletterservice mit eine Reihe an Artikel und bisher unveröffentlichten Aktienanalysen an. Die Anmeldung geht bequem über folgenden Link. Oder folgen Sie mir auf twitter.

Quellen

https://investor.magentatx.com/static-files/14e4aa29-0cef-48…

https://investor.magentatx.com/static-files/65df0b83-b7c7-43…

https://heidelberg-pharma.com/de/presse-investoren/aktieninf…

https://www.nature.com/articles/s41467-018-08201-x.epdf?shar…

https://www.ncbi.nlm.nih.gov/pmc/articles/PMC6197287/

https://investor.magentatx.com/static-files/b960beb0-adca-4e…

https://investor.magentatx.com/financial-information/sec-fil…

https://investor.magentatx.com/static-files/14e4aa29-0cef-482a-90bd-10b489f03343

https://investor.magentatx.com/static-files/65df0b83-b7c7-43ac-a448-9f92df4d4a84

https://heidelberg-pharma.com/de/unternehmen/ueberblick

https://heidelberg-pharma.com/de/

https://www.ncbi.nlm.nih.gov/pubmed/30703342

https://patentscope.wipo.int/search/de/search.jsf

https://clinicaltrials.gov/ct2/show/NCT03849118?term=telix&rank=1

https://www.ncbi.nlm.nih.gov/pmc/articles/PMC6197287/

https://investor.magentatx.com/static-files/b960beb0-adca-4eec-a679-8de4fb536cea

https://investor.magentatx.com/financial-information/sec-filings

https://patentscope.wipo.int/search/de/result.jsf

https://heidelberg-pharma.com/de/forschung-entwicklung/ueberblick-portfolio

http://www.bloodjournal.org/content/132/Suppl_1/593?sso-checked=true

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG und oder §34 WPHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung seitens langfristanleger.net statt, dieser Blog/ diese Webseite bzw. jeder einzelne Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Inhaber und Autor sowie alle Gastautoren von langfristanleger.net übernehmen keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der hiesigen Informationen entstehen. Sämtliche Analysen und Kommentare vom Inhaber und Autor auf langfristanleger.net sowie aller Gastautoren stellen lediglich private Meinungen dar und sind auf keinen Fall als Empfehlung oder gar Handlungsaufforderung zu verstehen. Siehe hierzu bitte auch die rechtlichen Hinweise und die Datenschutzerklärung. Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Erklärung gemäß § 34b Abs. 1 WpHG und MAR sowie Delegierter Verordnung (EU) Nr. 2016/958 („DelVO“) Bewertung Die Bewertung, die der Anlageempfehlung für das hier analysierte Unternehmen zugrunde liegt, stützt sich auf allgemein anerkannte und weit verbreitete Methoden der fundamentalen Analyse, wie z.B. Discounted Cash Flow (DCF)-Modell, Terminal Multiple Bewertung, Peer-Gruppen-Vergleich, „Sum of the parts“ Modell oder ein ähnliche, häufige und weit verbreitete fundementale Bewertungsmethode. Das Ergebnis dieser fundamentalen Bewertung wird als Basis der Empfehlung benutzt, obwohl es auch von der Einschätzung des Analysten bezüglich möglichen Industrieveränderungen, alternativen möglichen Zukünfte, Unternehmensstrategienergebnisse, Wettbewerbsdruck, usw. angepasst. Die letztendliche Meinung des Analysten sollte nicht als einzigen Punkt von Modell betrachtet, sondern eher die überlegt am wahrscheinlichsten Ergebniss der vielen möglichen zukünftigen Auswirkungen. Unabhängig von der verwendeten Bewertungsmethode besteht das Risiko, dass das Investitionsergebnis nicht erreicht wird, z.B. aufgrund unvorhergesehener Veränderungen der Nachfrage nach den Produkten des Unternehmens, Änderungen des Managements, der Technologie, der konjunkturellen Entwicklung, der Zinsentwicklung, der operativen und/oder Materialkosten, des Wettbewerbsdrucks, des Aufsichtsrechts, des Wechselkurses, der Besteuerung, usw. Bei Anlagen in ausländischen Märkten und Instrumenten gibt es weitere Risiken, etwa aufgrund von Wechselkursänderungen oder Änderungen der politischen und sozialen Bedingungen. Diese Analyse reflektiert die Meinung des jeweiligen Verfassers zum Zeitpunkt ihrer Erstellung. Eine Änderung der der Bewertung zugrundeliegenden fundamentalen Faktoren kann nachträglich dazu führen, dass die Bewertung nicht mehr zutreffend ist. Ob und in welchem zeitlichen Abstand eine Aktualisierung dieser Ausarbeitung erfolgt, ist vorab nicht festgelegt worden.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor und sämtliche Gastautoren haben die Beiträge und diesen Beitrag nach bestem Wissen und Gewissen erstellt, können aber die Richtigkeit, Vollständigkeit, Aktualität, Erhaltung und Erreichbarkeit der angegebenen Daten sowie die Erreichbarkeit der angegebenen Quellen nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie auch unbedingt die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor hält derzeit Aktien der Heidelberg Pharma AG.

-

Die Bayer AG – ein lukratives Turnaround Investment ?

Der Chemie- und Pharmariese aus Leverkusen (WKN: BAY001) hat seit der Übernahme von Monsanto Milliarden an Marktkapitalisierung eingebüßt. Der Wert des Dax Konzerns lag dabei teilweise sogar unter dem Kaufpreis für Monsanto, auf Jahressicht steht ein Minus von knapp 36 %. Heute fand die Hauptversammlung in Bonn statt. Vorstand Baumann wurde dabei von den Aktionären nicht entlastet. Bietet sich nun auf lange Sicht eine gute Einstiegschance für Contrarian Investoren oder greift der Investor in ein fallendes Messer?

Die 1863 gegründete Bayer AG ist in den Geschäftsbereichen Gesundheit (Bayer Health Care), Agrarwirtschaft (Bayer Crop Science), Kunststoffen (Bayer Material Science) und Tiergesundheit (Animal Health) tätig. Das Dax-Schwergewicht mit über 100.000 Mitarbeitern zählt dabei international zu den führenden Unternehmen in diesen Sparten.

Bayer Aktie https://www.investor.bayer.de/de/uebersicht/ Anzahl Aktien 932.551.964 Kurs (bei Erstellung des Artikels) 62,00 EUR Marktkapitalisierung 56.863 MRD EUR Notierung Dax Chancen

Die Chancen der Bayer AG liegen in Geschäftsfeldern begründet. So profitiert das Schwergewicht gleich von mehreren Megatrends.

So soll sich bis 2050 die Anzahl in der Bevölkerung der über 60-jährigen verdoppeln. Diese Entwicklung wird zu einem rasanten Wachstum des Gesundheitsbedürfnisses in der Bevölkerung führen. Hier kommt wiederum die Bayer AG mit dem Geschäftsbereich Health Care ins Spiel. Unter Pharmaceuticals bündeln sich Produkte für Frauengesundheit, Kardiologie, Onkologie und Radiologie.

Durch die Sparte Consumer Health werden beispielsweise Allergien, Herz-Kreislauf Prophylaxe oder Nahrungsergänzung abgedeckt. Die bekanntesten Produkte dürften hier Aspirin™, Bepanthen™/Bepanthol™ oder Iberogast™ sein.

Doch wird die Gesellschaft nicht nur vermehrt altern sondern auch weiter wachsen. Untersuchungen gehen von einem Zuwachs von 2,2 Milliarden Menschen bis 2050 aus. Bis dahin teilen sich 10 Milliarden Menschen einen Planeten. Gleichzeitig soll dabei der Bedarf an Essen und Nahrung um bis zu 50 % steigen. Dabei steigen die Ansprüche an die Qualität immer weiter.

Diesem Bedarf auf der einen Seite steht die Problematik eines sich verändernden Klimas gegenüber. So sagen Schätzungen Ernteausfälle von bis zu 17 % und gleichzeitig 20 % weniger nutzbares Land bis 2050 voraus. Diese Entwicklung wird unweigerlich dazu führen, dass vorhandene Ressourcen effizienter genutzt werden müssen. Hier will die Bayer AG durch Forschung entsprechend ansetzen und Lösungen entwickeln. Dies soll durch Innovationen z.B. bei Saatgut gelingen.

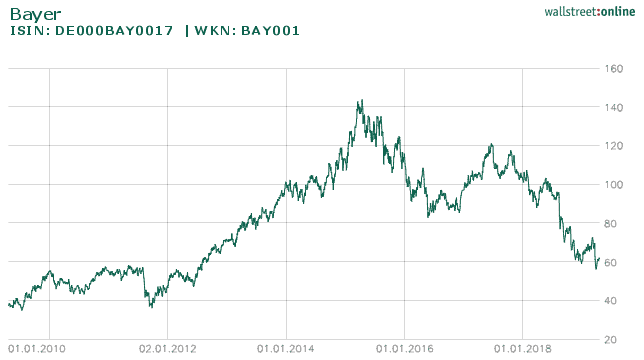

Die Aktie der Bayer AG auf Sicht von 10 Jahren

Quelle: wallstreet-online.de Dividende

Bayer kehrt bereits seit Jahren eine attraktive Dividende an die Aktionäre aus. So sollen für das GJ 2018 immerhin 2,80€ ausgeschüttet werden. Auf Basis eines Kurses von 62 € sind das ansprechende 4,5 % Rendite. Geht es nach Analystenschätzungen soll die Dividende in den kommenden Jahren noch weiter steigen. Zusätzlich soll die Ausschüttungsquote von knapp 70 % für 2018 auf knapp 50 % in 2021 sinken. Und das bei steigender Ausschüttungssumme.

Risiken

Beim Thema Risiken muss die Übernahme von Monsanto in 2016 diskutiert werden. Dieses Schwergewicht der Agrarsparte wurde damals zu Rekordkonditionen von 63 Mrd. € übernommen. Dadurch wurde Monsanto zur teuersten Übernahme durch ein deutsches Unternehmen im Ausland, die jemals verzeichnet wurde. Dieses Geschäft lies sich Bayer damals ein 16,5- faches des EV/Ebitda-Multiples für Monsanto auf Grundlage des 2017er Gewinns kosten.

Was steckte hinter der Übernahme?

Mit der Übernahme möchte Bayer den Fokus hin auf den eingangs erwähnten Megatrend Agrargeschäft richten. Dieser soll, neben dem Gesundheitsbereich, zum zweiten großen Standbein des Konzerns ausgebaut werden. Im Zuge der Umstrukturierung wurden Konzerneinheiten abgespalten (z.B. der Spin-off Covestro). Geplant ist es, im 3. Jahr nach der Übernahme von Monsanto bereits Synergien von über 1,5 Mrd. Dollar pro Jahr zu erzielen.

So gut der Plan in der Theorie auch sein mag, sagen Kritiker, dass man sich durch die Übernahme wohl auch Risiken ins Boot geholt hat. Grund für die Aufregung ist dabei das Mittel Glyphosat, das meistverkaufte Unkrautvernichtungsmittel der Welt. Der Bayer Konzern führt dieses unter dem Markennamen „Roundup™“. Das Mittel steht im Verdacht Krebs zu erregen, wobei ausreichend Studien existieren, die die Verwendung von Glyphosat als unbedenklich einstufen. Bayer wurde zuletzt Ende März 2019 in den USA in erster Instanz zu einer Schadenzahlung über 80 Mio. USD verurteilt. Bereits letztes Jahr sprach das Gericht eine Strafzahlung über 78 Mio. USD aus. Bayer ist hier in Berufung gegangen und beruft sich dabei auf vier Jahrzehnte umfangreicher wissenschaftlicher Arbeit und den Schlussfolgerungen von Regulierungsbehörden weltweit, die zur Schlussfolgerung kommen, dass das Mittel nicht krebserregend sei.

Offen erscheint aktuell noch, wie hoch die Anzahl an zusätzlicher Klagen nun ausfallen wird. Diese soll sich in der Zwischenzeit wohl auf über 13.400 belaufen. In den USA werben bereits Anwälte mit dem Fall. Fraglich ist zudem wie hoch mögliche Schadenszahlungen zu beziffern wären. Diese könnten sowohl gering ausfallen (z.B. durch eine gütige Einigung oder eine entsprechende Entscheidung in 2. Instanz) oder sich ebenso auf hohe Milliardenbeträge belaufen. Bayer selbst hat im Jahresabschluss 2018 keine Rückstellungen für mögliche Strafzahlungen gebildet.

Zudem drücken in Folge der kostspieligen Übernahme nun hohe Finanzverbindlichkeiten auf die Bilanz des Dax Konzerns. So beträgt der Finanzverschuldungsgrad (Nettoschulden / EBITDA) für das laufende Jahr 2019 3,11x und für das kommende Jahr immer noch stattliche 2,65x. Sollten nun weitere Belastungen durch Prozess- und Schadensersatzklagen hinzu kommen, könnte dies die Finanzierung weiter unter Druck bringen. Ebenso ist es aber möglich, dass der Bayer Konzern keine weiteren oder geringe Belastungen zu tragen hat.

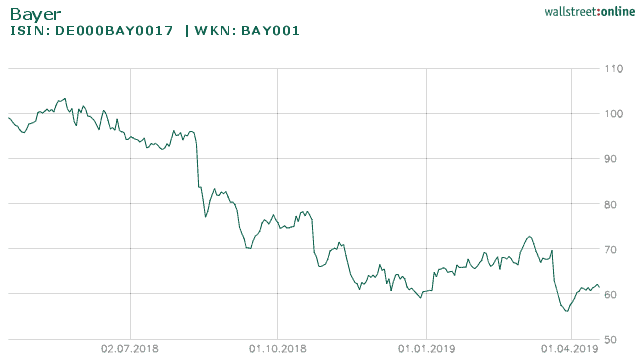

Die Aktie der Bayer AG auf Sicht von 1 Jahr

Quelle: wallstreet-online.de Bewertung

Auf Basis eines Kurses von 62 € und eines auf Schätzungen basierenden Ergebnisses von 4,13 € je Aktie beträgt das KGV für das laufende Jahr 15. Da das bereinigte Ergebnis nach dem 1. Quartal aber bereits bei 2,55 € liegt, erscheint das EPS als gut erreichbar. Bereits im kommenden Jahr soll das KGV auf ca. 12 fallen. Interessant wird es wenn man weiter in die Zukunft schaut. In 3 Jahren soll ein Gewinn je Aktie von 10 € erzielt werden. Dazu muss gesagt werden, dass Bayer in der Vergangenheit deutlich höher als aktuell bewertet wurde. So liegt das durchschnittliche KGV von 2012 bis 2016 über 20.

Der Buchwert je Aktie beträgt in 2019 knapp 48€ je Anteilsschein und im darauffolgenden Jahr 49,47 €. Somit notiert die Aktie für 2019 beim 1,30- und 2020 zum 1,25-fachen des Buchwerts. Setzt man das EBITDA ins Verhältnis zum Unternehmenswert ergibt sich ein Multiple von 7,94 (2019) und 7,04 (2020). Die Peer Group von Bayer kommt zudem in etwa auf ein KGV von 14 – 16.

Zu beachten ist bei Bayer unbedingt der hohe Goodwill (immaterieller Vermögensposten) in der Bilanz. Dieser beläuft sich in 2018 auf 38.146 Mrd. EUR oder auch 83 % des Eigenkapitals. Ferner beträgt der Unterschied zwischen Gewinn und bereinigtem Gewinn bei den Leverkusenern stolze 2,57 Mrd. EUR (Ebit) was einen Unterschied von 66 % ausmacht.

Wie gestern bekannt wurde, sind die Ergebnisse für das Q1/2019 dabei äußerst positiv ausgefallen. Das Agrargeschäft konnte sich durch die Akquisition von Monsanto mehr als verdoppeln was den Umsatz und das Ergebnis angeht. Es stellt nun den größten Geschäftsbereich von Bayer dar. Doch auch ohne den hinzu gekauften Umsatz legte der Konzernumsatz währungs- und portfoliobereinigt um 4,1 % zu. Das bereinigte Ergebnis je Aktie wurde auf 2,55 Euro je Aktie gesteigert. Zudem wurde der Free Cash Flow beinahe verdoppelt, dieser betrug 508 Millionen Euro.

Über den Plan des strategischen Verkaufs des Geschäfts mit der Tiergesundheit (Animal Health) wurde öffentlich, dass die strategischen Überprüfung der Möglichkeiten derzeit weiter intensiv verfolgt würden und nun das Ziel des Verkaufs der Sparte in den Fokus rückt. Durch eine mögliche Veräußerung könnten hohe finanzielle Mittel erzielt werden.

Persönliches Fazit

Das Sentiment in der Bayer Aktie erscheint derzeit auf breiter Front tendenziell eher negativ zu sein. Dies ist möglicherweise eine interessante Ausgangslage für ein Investment, da im aktuellen Aktienkurs bereits ein Großteil der Risiken eingepreist sein könnte. Zudem ist Bayer ein echtes Qualitätsunternehmen, das in zukunftsträchtigen Märkten aktiv ist. Mögliche Folgekosten durch Rechtsprozesse dürften dabei jedoch schwer schätzbar sein. Diese könnten die Bilanz deutlich belasten. Jedoch ist es ebenso möglich, dass keine oder geringere Belastungen als angenommen, für die Bayer AG auftreten.

Auf der anderen Seite erhält man den Dax Konzern aktuell zu historisch günstigen Konditionen. Sollten sich die Rechtskosten kurz- und langfristig relativieren und zudem ein EPS von 10 € erreicht werden, ergäbe sich bei einem moderaten KGV von 10 bereits ein Kursverdoppler auf dem aktuellen Niveau.

Wahre Langfristinvestoren könnten also darauf setzen, dass die Prozesskosten zwar kurzfristig die Bilanz belasten, langfristig allerdings Synergien mit Monsanto eintreten und ein äußerst schlagkräftiger Agrarkonzern und Gesundheitskonzern entsteht, der mehrere Megatrends adressiert. Bei einem möglichen Investment könnte die Annahme sein, dass das Schwergewicht langfristig wieder zu seinen durchschnittlichen Bewertungsparametern zurückkehrt. Dies würde bedeuten, der Markt spricht dem Konzern wieder ein höheres KGV. Dieses Phänomen ist auch unter der Bezeichnung Regression zur Mitte bekannt.

Aktuell existiert noch kein rechtskräftiges Urteil bezüglich Glyphosat, sondern nur zwei Entscheidungen einer Jury, jeweils beide davon in erster Instanz. Bayer setzt sich zum Ziel, als führendes „Life-Science Unternehmen“ für Gesundheit und Ernährung wichtige gesellschaftliche Herausforderungen anzugehen und zu lösen.

Sie möchten mehr Inhalte und Analysen erhalten? Dann melde Sie sich jetzt für den Newsletterservice mit eine Reihe an Artikel und bisher unveröffentlichten Aktienanalysen an. Die Anmeldung geht bequem über folgenden Link.

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG und oder §34 WPHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung seitens langfristanleger.net statt, dieser Blog/ diese Webseite bzw. jeder einzelne Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Inhaber und Autor sowie alle Gastautoren von langfristanleger.net übernehmen keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der hiesigen Informationen entstehen. Sämtliche Analysen und Kommentare vom Inhaber und Autor auf langfristanleger.net sowie aller Gastautoren stellen lediglich private Meinungen dar und sind auf keinen Fall als Empfehlung oder gar Handlungsaufforderung zu verstehen. Siehe hierzu bitte auch die rechtlichen Hinweise und die Datenschutzerklärung. Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Erklärung gemäß § 34b Abs. 1 WpHG und MAR sowie Delegierter Verordnung (EU) Nr. 2016/958 („DelVO“) Bewertung Die Bewertung, die der Anlageempfehlung für das hier analysierte Unternehmen zugrunde liegt, stützt sich auf allgemein anerkannte und weit verbreitete Methoden der fundamentalen Analyse, wie z.B. Discounted Cash Flow (DCF)-Modell, Terminal Multiple Bewertung, Peer-Gruppen-Vergleich, „Sum of the parts“ Modell oder ein ähnliche, häufige und weit verbreitete fundementale Bewertungsmethode. Das Ergebnis dieser fundamentalen Bewertung wird als Basis der Empfehlung benutzt, obwohl es auch von der Einschätzung des Analysten bezüglich möglichen Industrieveränderungen, alternativen möglichen Zukünfte, Unternehmensstrategienergebnisse, Wettbewerbsdruck, usw. angepasst. Die letztendliche Meinung des Analysten sollte nicht als einzigen Punkt von Modell betrachtet, sondern eher die überlegt am wahrscheinlichsten Ergebniss der vielen möglichen zukünftigen Auswirkungen. Unabhängig von der verwendeten Bewertungsmethode besteht das Risiko, dass das Investitionsergebnis nicht erreicht wird, z.B. aufgrund unvorhergesehener Veränderungen der Nachfrage nach den Produkten des Unternehmens, Änderungen des Managements, der Technologie, der konjunkturellen Entwicklung, der Zinsentwicklung, der operativen und/oder Materialkosten, des Wettbewerbsdrucks, des Aufsichtsrechts, des Wechselkurses, der Besteuerung, usw. Bei Anlagen in ausländischen Märkten und Instrumenten gibt es weitere Risiken, etwa aufgrund von Wechselkursänderungen oder Änderungen der politischen und sozialen Bedingungen. Diese Analyse reflektiert die Meinung des jeweiligen Verfassers zum Zeitpunkt ihrer Erstellung. Eine Änderung der der Bewertung zugrundeliegenden fundamentalen Faktoren kann nachträglich dazu führen, dass die Bewertung nicht mehr zutreffend ist. Ob und in welchem zeitlichen Abstand eine Aktualisierung dieser Ausarbeitung erfolgt, ist vorab nicht festgelegt worden.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor und sämtliche Gastautoren haben die Beiträge und diesen Beitrag nach bestem Wissen und Gewissen erstellt, können aber die Richtigkeit, Vollständigkeit, Aktualität, Erhaltung und Erreichbarkeit der angegebenen Daten sowie die Erreichbarkeit der angegebenen Quellen nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie auch unbedingt die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor hält derzeit keine Aktien der Bayer AG.

Quellen

https://www.investor.bayer.de/de/aktie/aktionaere/kernbotschaften-fuer-investoren/

https://www.bayer.de/de/produktbereiche-von-bayer.aspx

https://www.finance-magazin.de/deals/ma/bayer-kauft-monsanto-fuer-66-milliarden-us-dollar-1388191/

https://www.finanzen.net/aktien/Bayer-Aktie

https://www.finance-magazin.de/wirtschaft/deutschland/bayer-verliert-monsanto-prozess-2033461/

https://www.sueddeutsche.de/wirtschaft/bayer-glyphosat-klagen-jahreszahlen-1.4347066

Podcasts

Podcast: Deutschlandfunk – Absturz der Bayer Aktie

Aktien mit Kopf -167: Bayer, McDonald’s, Amazon

-

Gastbeitrag: Analyse der Heidelberg Pharma AG Teil 4/4

Vor kurzem bin ich über die äußerst interessanten Beiträge des Privatanlegers Achim F. (auch bekannt unter dem Pseudonym „BICYPAPA“) zum biopharmazeutische Unternehmen Heidelberg Pharma (WKN: A11QVV) gestoßen. Hier nur der 4. und letzte Teil seiner Analyse.

Im vierten und letzten Teil der Serie folgt nun eine Bewertung aller Geschäftsfelder von Heidelberg Pharma. Ich versuche dabei ein begründetes persönliches mittelfristiges und langfristiges Kursziel herzuleiten.

Inhaltsverzeichnis Analyse Teil 4/4

1. Besondere Merkmale der Firma 2. Kompetenz und Technologievorsprung 3. Bewertung der Technologiepartnerschaften 4. Bewertung der Wirkstoffe RENCAREX, MESUPRON und REDECTANE 5. Bewertung der eigenen Kandidaten insbesondere HDP-101 6. Einschätzung der Kursziele 6. Finanzen und Sonstiges 7. Risiken bei Biotechwerten

Heidelberg Pharma Aktie Quelle:https://heidelberg-pharma.com Anzahl Aktien 28.133.308 Kurs (bei Erstellung des Artikels) 3,260 EUR Marktkapitalisierung 91.714.584 EUR Anteile Freefloat ca. 20 %

Dietmar Hopp ca. 75 %

Anteil UCB ca. 4%Notierung Regulierter Markt der Frankfurter Wertpapierbörse, Prime Standard 1. Besondere Merkmale der Firma und Einleitung:

Durch die letzten Beiträge konnten Sie lieber Leser erfahren, was Heidelberg Pharma alles macht und welche Projekte aktuell laufen. Nun kommen wir zu dem Punkt, dass man dies ein wenig einordnen sollte und die Chancen und Risiken gegeneinander abwägt und ein realistisches Kursziel zu dem Wert bestimmt.

Da ist es sehr hilfreich, wenn man Werte in der Entwicklung vergleicht, die ähnliche Verläufe hatten. In Deutschland bieten sich zwei solcher Werte an. Das wären meiner Meinung nach MorphoSys und Evotec, die um die Jahrtausendwende an die Börse gegangen sind. Ähnlich sehe ich die Gegebenheiten von HP in der Entwicklung der Pipeline in den Frühphasen dieser beiden Vergleichswerte. Dem möchte ich jetzt Heidelberg Pharma gegenüberstellen. Mittlerweile sind diese beiden Vergleichswerte mit etwa 3 Milliarden an der Börse bewertet. Heidelberg Pharma wird selbst nach dem Anstieg der letzten Tage bei einem Kurs um die 3€ gerade mal mit ca. 85 Millionen € an der Börse bewertet. Wenn sie auch in großen Bereichen noch viel früher in der Entwicklung sind wie jetzt Evotec oder MorphoSys, haben sie die Besonderheit, dass sie mit dem Produkt REDECTANE schon in der Phase 3 sind. Meine Aufgabe liegt nun darin all die Faktoren aufzuzählen, die die Bewertung bestimmen. Dazu verwende ich eine Projektion wie es bei voraussichtlicher Entwicklung bei HP in drei vier Jahren aussehen könnte. Die Entwicklung sollte sich dann in den Kurszielen niederschlagen.

2. Kompetenz und Technologievorsprung:

Die Einzigartigkeit von Heidelberg Pharma ist wohl die große Fachkompetenz in Sachen Amanitin Forschung. Wahrscheinlich sind sie die Einzigen auf der Welt, die den Wirkstoff Amanitin im industriellen Maßstab herstellen können und eine Produktion garantieren können, die allen Ansprüchen (Forschung und Produktion) gerecht wird. Im Augenblick ist dies ein Alleinstellungsmerkmal, das keine andere Firma weltweit zu bieten hat.

3. Zur Bewertung der Technologiepartner:

Takeda:

Ich möchte noch vorausschicken, dass ich an dieser Stelle teilweise mit Schätzungen arbeite, die sich doch in einem Rahmen bewegen die international üblich sind. In drei vier Jahren hat Takeda wohl etwa zwei Projekte in der klinischen Entwicklung. Pro Kandidat werden etwa 110 Million USD an Optionsgebühr aktiviert, die sehr wahrscheinlich an den üblichen Punkten gezahlt werden. Ein dritter Kandidat befindet sich demnach noch in der Erforschung und bei Zulassung des Wirkstoffes werden etwa 5% Umsatzbeteiligung fällig. Es ist davon auszugehen, dass sich Takeda wohl Ziele ausgesucht hat, die mindestens im Milliardenbereich liegen werden. Für mich ist dies, in etwa, das wahrscheinlichste Szenario.

Quelle: wallstreet-online.de Magenta:

Magenta hat schon eine Option bestätigt die etwa 83 Millionen für die Entwicklung für HP aktivieren. Unklar ist nur der Zeitpunkt wann welche Gelder fließen. Zwei weitere Projekte sind bekanntermaßen in der Entwicklung und es ist gut möglich, dass auf Jahresfrist noch ein oder zwei weitere Optionen bestätigt werden. In drei, vier Jahren kann es gut möglich sein, dass sich ein Kandidat auf dem Weg zur Phase 3 ist und sich zwei andere Kandidaten in der Klinischen Phase 2 befinden. Demnach sind dann die Gelder für 3 Optionen aktiviert. Eine vierte Option steht im Raume. Auch hier sind die Umsatzbeteiligungen für alle Wirkstoffe von etwa 5% sehr wahrscheinlich. Die Umsätze der Wirkstoffe werden um die Milliardengrenze geschätzt.

Neue Kandidaten:

Es wurde immer wieder geäußert, dass neue Partner Interesse an der ATAC Technologie zeigen. In drei bis vier Jahren rechne ich persönlich mit etwa vier weiteren Partnern. Damit wird die jetzige Pipeline der Partner mit 7 Entwicklungskandidaten auf etwa 18-20 Entwicklungskandidaten ausgebaut. Demnach hätte HP dann etwa 20 Kandidaten mit je etwa 100 Millionen USD möglichen Optionsgebühr pro Wirkstoff in der Pipeline. Das bedeutet, dass im erfolgreichsten Fall mehr als 2 Milliarden USD im Laufe der nächsten Jahre von den Partnern an HP aktiviert werden können. Bei erfolgreicher Zulassung werden später dann noch Zahlungen zusätzlich von etwa 20 möglichen Kandidaten mit etwa 5% Umsatzbeteiligung fällig. Die Umsätze der Wirkstoffe dürften sich auf einem sehr hohen Niveau bewegen. Wir sind jetzt noch sehr früh in der Entwicklung, doch ich wage eine Projektion auf etwa 3-4 Jahre die für mich plausibel erscheint.

4. Bewertung der Wirkstoffe RENCAREX, MESUPRON und REDECTANE

RENCAREX:

Auch wenn RENCAREX zur Auslizensierung noch durch HP angeboten wird, billige ich RENCAREX eine nicht all zu große Bedeutung zu. Auch wenn laut Abstract in Subgruppen ein Vorteil zu sehen ist, gibt es bald durch Telix und zusätzlich langfristig, mit den Theranostics in der therapeutischen Anwendung, Alternativen die die Gesamtgruppe positiv behandeln können. Natürlich muss auch dies vorab in weiteren Studien bestätigt werden.

MESUPRON:

Für mich persänlich sehr schwer einzuschätzen. LinkHealth will die klinische Entwicklung fortführen. Redhill ist bei MESUPRON wohl in einer Abwartestellung und sondiert gerade ein optimales Anwendungsgebiet. Wir müssen abwarten, welche Indikation von diesen Partnern gewählt wird und dann die erforderliche Bewertung der Chancen durchführen. MESUPRON wird wahrscheinlich bei Interesse der Lizenznehmer LinkHealth und Redhill als 2b Studie weitergeführt. Ich schätze MESUPRON als chancenreichen Kandidaten ein.

REDECTANE-TLX250:

Ein sehr heißer Kandidat mit riesen Chancen bei der Zulassung. Aber auch riesen Chancen bei den Umsätzen. Zu TLX250 gibt es keine Behandlungsalternative in der Diagnostik von Nierenzellkarzinom und so wird es sich wohl innerhalb kürzester Zeit durchsetzen. In der Diagnositk erhält HP eine Nettoumsatzbeteiligung von 30%. Der Markt für diese Anwendung wird im Augenblick auf 250 Millionen USD geschätzt. Ab Ende diesen Jahres laufen dann sukzessive die Ergebnisse aus den einzelnen Zulassungsgebieten ein, bis dann alle abgearbeitet sind. Nach der Auswertung kommt der Zulassungsprozess und ab etwa Mitte 2021 können wir bei erfolgter Zulassung mit den ersten Umsatzbeteiligungen für HP rechnen. Allein in diesem Anwendungsgebiet beträgt dann die Beteiligung für Heidelberg Pharma etwa 50 Millionen USD, wenn dann der gesamte Markt abgedeckt ist. Dies dürfte ab 2021 mit Australien und Japan beginnend dann etwa knapp zwei Jahre dauern. Bis etwa 2023 erhofft man sich dann auch für die therapeutische Anwendung das Ende der Studien. Die Beteiligung für HP beträgt etwa 5% von geschätzten 400 Millionen USD Umsatz für die therapeutische Anwendung. Doch damit noch nicht genug. Es werden neue Indikationen diskutiert und neue Anwendungsverfahren durch die Theranostics, die ebenfalls den Wirkstoff von HP beinhalten sollen. Damit wäre dann sehr langfristig noch mal eine Verdoppelung der Umsatzbeteiligung denkbar. Im Best Case wären demnach jährliche Umsatzbeteiligungen von geschätzt etwa 150-200 Millionen USD möglich, wenn Telix und deren Partner alle Indikationen und Möglichkeiten abgearbeitet hat.

Und das ganze kostet Heidelberg Pharma dann keinen Pfennig mehr. Die gesamten Entwicklungskosten und der Vertrieb wird durch Telix und deren Partner übernommen. Selbst wenn alle Amanitin Projekte von Heidelberg Pharma scheitern würden (was ich nicht annehme) so wären doch nach dem vorliegenden Faktenstand etwa 150 Millionen USD langfristig an Einnahmen durch TLX250 sehr wahrscheinlich REDECTANE-TLX250 ist für mich persönlich die Versicherung für HP und deren Aktionäre.

5. Bewertung der eigenen Kandidaten insbesondere HDP-101

HDP-101: