Die Nebenwerte Aurelius, S&T, MBB und Datagroup punkten mit guten Nachrichten

Die an dieser Stelle bereits vorgestellten Unternehmen S&T AG (WKN:A0X9EJ), Aurelius SE (WKN:A0JK2A), MBB SE (WKN:A0ETBQ) und Datagroup SE (WKN:A0JC8S) lieferten diese Woche eine Reihe guter Nachrichten. Grund genug sich die neuesten Entwicklungen rund um die Unternehmen einmal genauer anzusehen.

S&T AG

Den Auftakt machte die, an dieser Stelle bereits vorgestellte S&T,am Montag. Im Rahmen einer Pressemitteilung konnten die Linzer insgesamt drei neue (Groß-)Aufträge vermelden:

Ein dem Segment „IoT Solutions – America“ zurechenbarer Vertrag wurde mit einer der größten chinesischen Airlines über 18 Mio. USD geschlossen. Der Bereich IoT ist dabei der margenstärkste Bereich der S&T und in Anbetracht der Zukunftsträchtigkeit langfristig betrachtet auch der wichtigste. Zudem gelang es über die Tochtergesellschaft Kontron neue Projekte im Bereich des autonomen Fahrens an Land zu ziehen (Volumen knapp 5 Mio. USD). Im Segment „IoT – Europe“ konnte als dritter Auftrag zudem eine Übereinkunft mit dem Energieversorger LINZ AG geschlossen werden. Hier war die Tochter S&T Smart Energy GmbH mit einem Abschluss mit einem Volumen über rund 10 Mio. EUR erfolgreich.

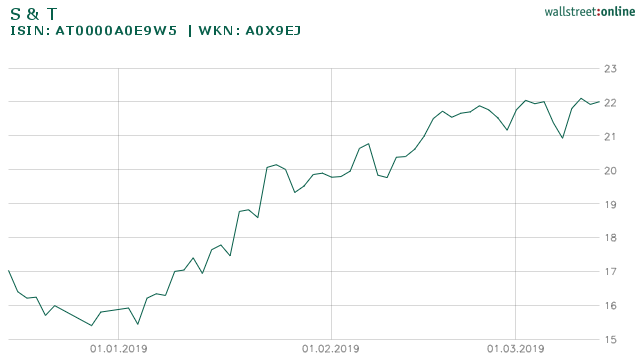

Die S&T Aktie auf Sicht von 3 Monaten

Darüberhinaus konnte ebenso die Verlängerung mit CEO und Macher, Hannes Niederhauser, verkündet werden. Der neue Vertrag läuft dabei aber vorerst nur bis 30.06.2020.

Meine persönliche Einschätzung:

Erfreulich ist zu sehen, wie positiv sich die Auftragseingänge der Österreicher entwickeln. Dabei ist zwar das Volumen der Aufträge (insg. ca. 30 Mio. EUR) nicht übermäßig groß, interessant sind vielmehr die Geschäftsbereiche (IoT und Autonomes Fahren). Mit der fixen Personalie des CEO Herrn Niederhauser können die Langfristziele mit der Aufnahme in den M-Dax und einer Umsatzverdoppelung bis 2023 in Angriff genommen werden. Der Kauf ins Musterdepot zum Durchschnittskurs von 17,73€ scheint sich bisher als richtig zu erweisen. Interessant wird am 28. März 2019 die Veröffentlichung des Geschäftsberichts 2018 und dabei insbesondere der Ausblick auf 2019.

Aurelius SE

Auch der Beteiligungsspezialist aus Grünwald konnte in dieser Woche mit Neuigkeiten aufwarten. So wurden die Konzernzahlen für 2018 präsentiert und eine Basisdividende von 1,50 EUR vorgeschlagen. Dabei gilt diese in der Höhe als vorläufig und kann durch mögliche Exit Erlöse weiter ansteigen (Partizipationsdividende). Dieses Szenario erscheint mir persönlich als sehr wahrscheinlich, wurde doch u.a. im Dezember 2017 von Seiten des Konzerns mitgeteilt, dass „die positiven Ergebnisse aus den erfolgreichen Exits dieses Jahres gestreckt über mehrere Jahre ausgeschüttet werden“. Dadurch solle sichergestellt werden, „dass in 2018 und auch den Folgejahren nachhaltig attraktive Partizipationsdividenden ausgeschüttet werden können.“ Ein möglicher Verkauf der Beiteiligung Solidus könnte dabei nach meinen eingenen Schätzungen zwischen 300 und 480 Mio. EUR einbringen.

In 2018 wurden insgesamt zwölf Unternehmen zugekauft. Interessant an der offiziellen Pressemeldung war zudem die Mitteilung, dass sich in 2018 eine „Vielzahl von Konzernunternehmen zur Marktreife entwickelt haben und somit im laufenden „mehrere lukrative Verkäufe zu erwarten sind“.

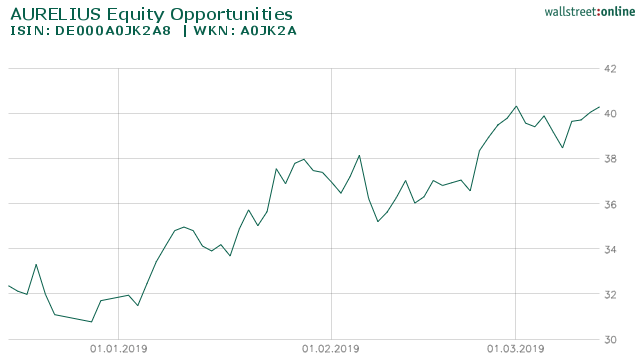

Die Aurelius Aktie auf Sicht von 3 Monaten

Meine persönliche Einschätzung:

Die Wortwahl der Pressemitteilung, in der mehrere lukrative Verkäufe in Aussicht gestellt werden, werte ich persönlich als klaren Hinweis auf die künftige Entwicklung. Andernfalls würde es keinen Sinn ergeben sich an dieser Stelle unnötig weit aus dem Fenster zu lehnen. Erfreulich an den präsentierten Zahlen ist zudem, dass das operative EBITDA trotz der Verkäufen von profitablen Beteiligungen in etwa auf Vorjahresniveau gehalten werden konnte. Der Abschlag auf den selbst ausgewiesenen NAV ist nach wie vor gegeben, rückblickend hat sich der Nachkauf zu 30,50 EUR ins Musterdepot bereits ausgezahlt. Mit der nahenden Dividende und möglichen Exits erscheint mir persönlich das Potenzial in der Aktie aber noch nicht ausgereizt.

MBB SE

Ebenso auf sich aufmerksam machen konnte die am 06.02. vorgestellte Berliner Industrieholding MBB SE. Im Artikel hatte ich auf eine mögliche Unterbewertung auf Basis der Cash Position in der Holding und den Werten der sonstigen Beteiligungen hingewiesen. Das Management der MBB SE hat diese Woche das (freiwillige) Angebot an die Aktionäre zum Aktienrückkauf der eigenen Aktien bis 89 EUR je Anteilsschein (ohne Erwerbsnebenkosten) bekannt gegeben. Nach dem abgeschlossenen Aktienrückkauf und dem anschließenden Einzug der zurückgekauften und bereits im Bestand befindlichen Aktien soll das Grundkapital um knapp 10 % sinken. Auch die beiden Gründer Nesemeier und Freimuth werden Anteile andienen.

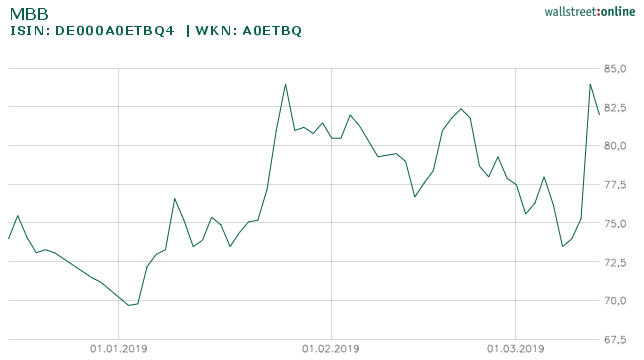

Die MBB Aktie auf Sicht von 3 Monaten

Meine persönliche Einschätzung:

Mit dem Aktienrückkauf, deutlich unter dem fairen Wert, zeigt das Management, dass es geschickte Kapitalallokation betreibt. Laut der offiziellen Meldung stehen auch nach dem Rückkauf und der Dividendenausschüttung (0,69 EUR Basisdividende) noch 300 Millionen EUR für Übernahmen zur Verfügung. Bei einer aktuellen Bewertung von 83 EUR beträgt die Differenz immer noch 6 EUR oder knapp 7 % zum Angebotspreis. Hierbei gilt es zu beachten, dass diese Bewertungslücke einen Hintergrund hat. So ist das Angebot, wie eingangs geschrieben, auf 9,8 % der existierenden Aktien begrenzt und somit besteht keine Garantie, dass ein Anleger für sämtliche seiner Aktien einen Zuschlag erhält. Nichtsdestotrotz erscheint mir die MBB auf dem aktuellen Niveau über ein attraktives Chance Risiko Verhältnis zu verfügen.

Datagroup SE

Der im baden-württembergischen Pliezhausen ansässige IT-Dienstleister hat heute (14.03.2019) seine Hauptversammlung abgehalten. Dabei war das Unternehmen bereits im Vorfeld mit einer Reihe guter Nachrichten aufgefallen. So konnte jüngst der gewonnene Großauftrag der Bankhaus Lampe Gruppe (für das IT-Outsourcing) über eine Laufzeit von 5 Jahren Volumen im mittleren zweistelligen Millionen EUR Bereich bekannt gegeben werden.

Anfang Februar wurde bereits öffentlich, dass die Schwaben das Technology-Outsourcing der IKB Deutsche Industriebank AG für sich entscheiden konnten. Auch dieser Auftrag beinhaltet nach Unternehmensangaben eine Laufzeit von fünf Jahren mit einem Umfang im mittleren zweistelligen Millionen EUR Bereich.

In der heute abgehaltenen Hauptversammlung wurde zudem die Anhebung der Dividende um 33 % von von 45 auf 60 Cent je Anteilsschein beschlossen. Im Ergebnis konnten in allen Bereichen Bestmarken aufgestellt werden. Die EBITDA-Marge entwickelte sich mit 12,6 % erfreulich.

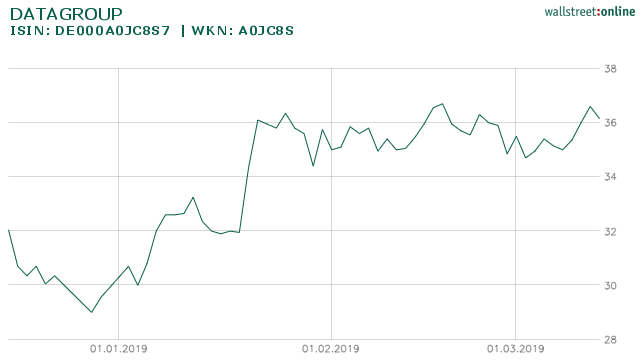

Die Datagroup Aktie auf Sicht von 3 Monaten

Meine persönliche Einschätzung:

Durch die kontinuierliche Gewinnung neuer Großaufträge mit mehrjähriger Vertragslaufdauer wird das langfristige Wachstum gesichert. Die Datagroup SE profitiert dabei weiterhin vom rasanten digitalen Wandel und wird dies aller Voraussicht nach auch weiterhin tun. So ergeben sich starke organische Wachstumsraten, was auch dem erfolgreichen Konzept der CORBOX und dem hohen Anteil an wiederkehrenden Erlösen geschuldet ist. Wichtig zu erwähnen in diesem Zusammenhang ist auch die hohe Kundenzufriedenheit des IT-Dienstleisters. Erklärtes Ziel der Schwaben ist es bis 2025 bei den Erlösen auf 750 Mio. EUR zu kommen, was ein jährliches Wachstum von ca. 20 % erfordert.

Du möchtest mehr Inhalte und Artikel vom Langfristanleger erhalten? Dann melde dich jetzt für den Newsletterservice an. Die erste Ausgabe hierzu erscheint die nächsten Tage, und beinhaltet eine Vorschau auf Artikel und bisher unveröffentlichte Aktienanalysen. Du kannst dich über folgenden Link anmelden.

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung seitens langfristanleger.net statt, dieser Blog/ diese Webseite bzw. jeder einzelne Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Inhaber und Autor von langfristanleger.net übernimmt keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der hiesigen Informationen entstehen. Sämtliche Analysen und Kommentare vom Inhaber und Autor auf langfristanleger.net, stellen lediglich private Meinungen dar und sind auf keinen Fall als Empfehlung oder gar Handlungsaufforderung zu verstehen. Siehe hierzu bitte auch die rechtlichen Hinweise und die Datenschutzerklärung. Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Erklärung gemäß § 34b Abs. 1 WpHG und MAR sowie Delegierter Verordnung (EU) Nr. 2016/958 („DelVO“) Bewertung Die Bewertung, die der Anlageempfehlung für das hier analysierte Unternehmen zugrunde liegt, stützt sich auf allgemein anerkannte und weit verbreitete Methoden der fundamentalen Analyse, wie z.B. Discounted Cash Flow (DCF)-Modell, Terminal Multiple Bewertung, Peer-Gruppen-Vergleich, „Sum of the parts“ Modell oder ein ähnliche, häufige und weit verbreitete fundementale Bewertungsmethode. Das Ergebnis dieser fundamentalen Bewertung wird als Basis der Empfehlung benutzt, obwohl es auch von der Einschätzung des Analysten bezüglich möglichen Industrieveränderungen, alternativen möglichen Zukünfte, Unternehmensstrategienergebnisse, Wettbewerbsdruck, usw. angepasst. Die letztendliche Meinung des Analysten sollte nicht als einzigen Punkt von Modell betrachtet, sondern eher die überlegt am wahrscheinlichsten Ergebniss der vielen möglichen zukünftigen Auswirkungen. Unabhängig von der verwendeten Bewertungsmethode besteht das Risiko, dass das Investitionsergebnis nicht erreicht wird, z.B. aufgrund unvorhergesehener Veränderungen der Nachfrage nach den Produkten des Unternehmens, Änderungen des Managements, der Technologie, der konjunkturellen Entwicklung, der Zinsentwicklung, der operativen und/oder Materialkosten, des Wettbewerbsdrucks, des Aufsichtsrechts, des Wechselkurses, der Besteuerung, usw. Bei Anlagen in ausländischen Märkten und Instrumenten gibt es weitere Risiken, etwa aufgrund von Wechselkursänderungen oder Änderungen der politischen und sozialen Bedingungen. Diese Analyse reflektiert die Meinung des jeweiligen Verfassers zum Zeitpunkt ihrer Erstellung. Eine Änderung der der Bewertung zugrundeliegenden fundamentalen Faktoren kann nachträglich dazu führen, dass die Bewertung nicht mehr zutreffend ist. Ob und in welchem zeitlichen Abstand eine Aktualisierung dieser Ausarbeitung erfolgt, ist vorab nicht festgelegt worden.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor hat diesen Beitrag nach bestem Wissen und Gewissen erstellt, kann aber die Richtigkeit, Vollständigkeit, Aktualität, Erhaltung und Erreichbarkeit der angegebenen Daten sowie die Erreichbarkeit der angegebenen Quellen nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor hält derzeit Aktien der S&T AG, Aurelius SE, Datagroup SE.

Quellen:

http://www.snt.at/investor_relations/94385.de.php

https://www.mbb.com/fileadmin/templates/downloads/ad-hoc/190313-MBB-Adhoc-Aktienrueckkauf-DE.pdf

https://www.datagroup.de/tag/investor-relations/

https://www.wallstreet-online.de