Die Bayer AG – ein lukratives Turnaround Investment ?

Der Chemie- und Pharmariese aus Leverkusen (WKN: BAY001) hat seit der Übernahme von Monsanto Milliarden an Marktkapitalisierung eingebüßt. Der Wert des Dax Konzerns lag dabei teilweise sogar unter dem Kaufpreis für Monsanto, auf Jahressicht steht ein Minus von knapp 36 %. Heute fand die Hauptversammlung in Bonn statt. Vorstand Baumann wurde dabei von den Aktionären nicht entlastet. Bietet sich nun auf lange Sicht eine gute Einstiegschance für Contrarian Investoren oder greift der Investor in ein fallendes Messer?

Die 1863 gegründete Bayer AG ist in den Geschäftsbereichen Gesundheit (Bayer Health Care), Agrarwirtschaft (Bayer Crop Science), Kunststoffen (Bayer Material Science) und Tiergesundheit (Animal Health) tätig. Das Dax-Schwergewicht mit über 100.000 Mitarbeitern zählt dabei international zu den führenden Unternehmen in diesen Sparten.

| Bayer Aktie | https://www.investor.bayer.de/de/uebersicht/ |

| Anzahl Aktien | 932.551.964 |

| Kurs (bei Erstellung des Artikels) | 62,00 EUR |

| Marktkapitalisierung | 56.863 MRD EUR |

| Notierung | Dax |

Chancen

Die Chancen der Bayer AG liegen in Geschäftsfeldern begründet. So profitiert das Schwergewicht gleich von mehreren Megatrends.

So soll sich bis 2050 die Anzahl in der Bevölkerung der über 60-jährigen verdoppeln. Diese Entwicklung wird zu einem rasanten Wachstum des Gesundheitsbedürfnisses in der Bevölkerung führen. Hier kommt wiederum die Bayer AG mit dem Geschäftsbereich Health Care ins Spiel. Unter Pharmaceuticals bündeln sich Produkte für Frauengesundheit, Kardiologie, Onkologie und Radiologie.

Durch die Sparte Consumer Health werden beispielsweise Allergien, Herz-Kreislauf Prophylaxe oder Nahrungsergänzung abgedeckt. Die bekanntesten Produkte dürften hier Aspirin™, Bepanthen™/Bepanthol™ oder Iberogast™ sein.

Doch wird die Gesellschaft nicht nur vermehrt altern sondern auch weiter wachsen. Untersuchungen gehen von einem Zuwachs von 2,2 Milliarden Menschen bis 2050 aus. Bis dahin teilen sich 10 Milliarden Menschen einen Planeten. Gleichzeitig soll dabei der Bedarf an Essen und Nahrung um bis zu 50 % steigen. Dabei steigen die Ansprüche an die Qualität immer weiter.

Diesem Bedarf auf der einen Seite steht die Problematik eines sich verändernden Klimas gegenüber. So sagen Schätzungen Ernteausfälle von bis zu 17 % und gleichzeitig 20 % weniger nutzbares Land bis 2050 voraus. Diese Entwicklung wird unweigerlich dazu führen, dass vorhandene Ressourcen effizienter genutzt werden müssen. Hier will die Bayer AG durch Forschung entsprechend ansetzen und Lösungen entwickeln. Dies soll durch Innovationen z.B. bei Saatgut gelingen.

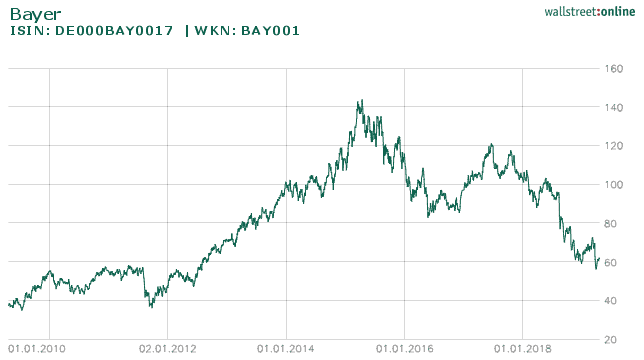

Die Aktie der Bayer AG auf Sicht von 10 Jahren

Dividende

Bayer kehrt bereits seit Jahren eine attraktive Dividende an die Aktionäre aus. So sollen für das GJ 2018 immerhin 2,80€ ausgeschüttet werden. Auf Basis eines Kurses von 62 € sind das ansprechende 4,5 % Rendite. Geht es nach Analystenschätzungen soll die Dividende in den kommenden Jahren noch weiter steigen. Zusätzlich soll die Ausschüttungsquote von knapp 70 % für 2018 auf knapp 50 % in 2021 sinken. Und das bei steigender Ausschüttungssumme.

Risiken

Beim Thema Risiken muss die Übernahme von Monsanto in 2016 diskutiert werden. Dieses Schwergewicht der Agrarsparte wurde damals zu Rekordkonditionen von 63 Mrd. € übernommen. Dadurch wurde Monsanto zur teuersten Übernahme durch ein deutsches Unternehmen im Ausland, die jemals verzeichnet wurde. Dieses Geschäft lies sich Bayer damals ein 16,5- faches des EV/Ebitda-Multiples für Monsanto auf Grundlage des 2017er Gewinns kosten.

Was steckte hinter der Übernahme?

Mit der Übernahme möchte Bayer den Fokus hin auf den eingangs erwähnten Megatrend Agrargeschäft richten. Dieser soll, neben dem Gesundheitsbereich, zum zweiten großen Standbein des Konzerns ausgebaut werden. Im Zuge der Umstrukturierung wurden Konzerneinheiten abgespalten (z.B. der Spin-off Covestro). Geplant ist es, im 3. Jahr nach der Übernahme von Monsanto bereits Synergien von über 1,5 Mrd. Dollar pro Jahr zu erzielen.

So gut der Plan in der Theorie auch sein mag, sagen Kritiker, dass man sich durch die Übernahme wohl auch Risiken ins Boot geholt hat. Grund für die Aufregung ist dabei das Mittel Glyphosat, das meistverkaufte Unkrautvernichtungsmittel der Welt. Der Bayer Konzern führt dieses unter dem Markennamen „Roundup™“. Das Mittel steht im Verdacht Krebs zu erregen, wobei ausreichend Studien existieren, die die Verwendung von Glyphosat als unbedenklich einstufen. Bayer wurde zuletzt Ende März 2019 in den USA in erster Instanz zu einer Schadenzahlung über 80 Mio. USD verurteilt. Bereits letztes Jahr sprach das Gericht eine Strafzahlung über 78 Mio. USD aus. Bayer ist hier in Berufung gegangen und beruft sich dabei auf vier Jahrzehnte umfangreicher wissenschaftlicher Arbeit und den Schlussfolgerungen von Regulierungsbehörden weltweit, die zur Schlussfolgerung kommen, dass das Mittel nicht krebserregend sei.

Offen erscheint aktuell noch, wie hoch die Anzahl an zusätzlicher Klagen nun ausfallen wird. Diese soll sich in der Zwischenzeit wohl auf über 13.400 belaufen. In den USA werben bereits Anwälte mit dem Fall. Fraglich ist zudem wie hoch mögliche Schadenszahlungen zu beziffern wären. Diese könnten sowohl gering ausfallen (z.B. durch eine gütige Einigung oder eine entsprechende Entscheidung in 2. Instanz) oder sich ebenso auf hohe Milliardenbeträge belaufen. Bayer selbst hat im Jahresabschluss 2018 keine Rückstellungen für mögliche Strafzahlungen gebildet.

Zudem drücken in Folge der kostspieligen Übernahme nun hohe Finanzverbindlichkeiten auf die Bilanz des Dax Konzerns. So beträgt der Finanzverschuldungsgrad (Nettoschulden / EBITDA) für das laufende Jahr 2019 3,11x und für das kommende Jahr immer noch stattliche 2,65x. Sollten nun weitere Belastungen durch Prozess- und Schadensersatzklagen hinzu kommen, könnte dies die Finanzierung weiter unter Druck bringen. Ebenso ist es aber möglich, dass der Bayer Konzern keine weiteren oder geringe Belastungen zu tragen hat.

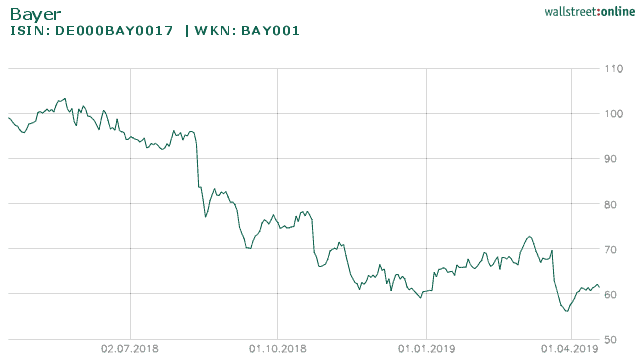

Die Aktie der Bayer AG auf Sicht von 1 Jahr

Bewertung

Auf Basis eines Kurses von 62 € und eines auf Schätzungen basierenden Ergebnisses von 4,13 € je Aktie beträgt das KGV für das laufende Jahr 15. Da das bereinigte Ergebnis nach dem 1. Quartal aber bereits bei 2,55 € liegt, erscheint das EPS als gut erreichbar. Bereits im kommenden Jahr soll das KGV auf ca. 12 fallen. Interessant wird es wenn man weiter in die Zukunft schaut. In 3 Jahren soll ein Gewinn je Aktie von 10 € erzielt werden. Dazu muss gesagt werden, dass Bayer in der Vergangenheit deutlich höher als aktuell bewertet wurde. So liegt das durchschnittliche KGV von 2012 bis 2016 über 20.

Der Buchwert je Aktie beträgt in 2019 knapp 48€ je Anteilsschein und im darauffolgenden Jahr 49,47 €. Somit notiert die Aktie für 2019 beim 1,30- und 2020 zum 1,25-fachen des Buchwerts. Setzt man das EBITDA ins Verhältnis zum Unternehmenswert ergibt sich ein Multiple von 7,94 (2019) und 7,04 (2020). Die Peer Group von Bayer kommt zudem in etwa auf ein KGV von 14 – 16.

Zu beachten ist bei Bayer unbedingt der hohe Goodwill (immaterieller Vermögensposten) in der Bilanz. Dieser beläuft sich in 2018 auf 38.146 Mrd. EUR oder auch 83 % des Eigenkapitals. Ferner beträgt der Unterschied zwischen Gewinn und bereinigtem Gewinn bei den Leverkusenern stolze 2,57 Mrd. EUR (Ebit) was einen Unterschied von 66 % ausmacht.

Wie gestern bekannt wurde, sind die Ergebnisse für das Q1/2019 dabei äußerst positiv ausgefallen. Das Agrargeschäft konnte sich durch die Akquisition von Monsanto mehr als verdoppeln was den Umsatz und das Ergebnis angeht. Es stellt nun den größten Geschäftsbereich von Bayer dar. Doch auch ohne den hinzu gekauften Umsatz legte der Konzernumsatz währungs- und portfoliobereinigt um 4,1 % zu. Das bereinigte Ergebnis je Aktie wurde auf 2,55 Euro je Aktie gesteigert. Zudem wurde der Free Cash Flow beinahe verdoppelt, dieser betrug 508 Millionen Euro.

Über den Plan des strategischen Verkaufs des Geschäfts mit der Tiergesundheit (Animal Health) wurde öffentlich, dass die strategischen Überprüfung der Möglichkeiten derzeit weiter intensiv verfolgt würden und nun das Ziel des Verkaufs der Sparte in den Fokus rückt. Durch eine mögliche Veräußerung könnten hohe finanzielle Mittel erzielt werden.

Persönliches Fazit

Das Sentiment in der Bayer Aktie erscheint derzeit auf breiter Front tendenziell eher negativ zu sein. Dies ist möglicherweise eine interessante Ausgangslage für ein Investment, da im aktuellen Aktienkurs bereits ein Großteil der Risiken eingepreist sein könnte. Zudem ist Bayer ein echtes Qualitätsunternehmen, das in zukunftsträchtigen Märkten aktiv ist. Mögliche Folgekosten durch Rechtsprozesse dürften dabei jedoch schwer schätzbar sein. Diese könnten die Bilanz deutlich belasten. Jedoch ist es ebenso möglich, dass keine oder geringere Belastungen als angenommen, für die Bayer AG auftreten.

Auf der anderen Seite erhält man den Dax Konzern aktuell zu historisch günstigen Konditionen. Sollten sich die Rechtskosten kurz- und langfristig relativieren und zudem ein EPS von 10 € erreicht werden, ergäbe sich bei einem moderaten KGV von 10 bereits ein Kursverdoppler auf dem aktuellen Niveau.

Wahre Langfristinvestoren könnten also darauf setzen, dass die Prozesskosten zwar kurzfristig die Bilanz belasten, langfristig allerdings Synergien mit Monsanto eintreten und ein äußerst schlagkräftiger Agrarkonzern und Gesundheitskonzern entsteht, der mehrere Megatrends adressiert. Bei einem möglichen Investment könnte die Annahme sein, dass das Schwergewicht langfristig wieder zu seinen durchschnittlichen Bewertungsparametern zurückkehrt. Dies würde bedeuten, der Markt spricht dem Konzern wieder ein höheres KGV. Dieses Phänomen ist auch unter der Bezeichnung Regression zur Mitte bekannt.

Aktuell existiert noch kein rechtskräftiges Urteil bezüglich Glyphosat, sondern nur zwei Entscheidungen einer Jury, jeweils beide davon in erster Instanz. Bayer setzt sich zum Ziel, als führendes „Life-Science Unternehmen“ für Gesundheit und Ernährung wichtige gesellschaftliche Herausforderungen anzugehen und zu lösen.

Sie möchten mehr Inhalte und Analysen erhalten? Dann melde Sie sich jetzt für den Newsletterservice mit eine Reihe an Artikel und bisher unveröffentlichten Aktienanalysen an. Die Anmeldung geht bequem über folgenden Link.

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG und oder §34 WPHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung seitens langfristanleger.net statt, dieser Blog/ diese Webseite bzw. jeder einzelne Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Inhaber und Autor sowie alle Gastautoren von langfristanleger.net übernehmen keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der hiesigen Informationen entstehen. Sämtliche Analysen und Kommentare vom Inhaber und Autor auf langfristanleger.net sowie aller Gastautoren stellen lediglich private Meinungen dar und sind auf keinen Fall als Empfehlung oder gar Handlungsaufforderung zu verstehen. Siehe hierzu bitte auch die rechtlichen Hinweise und die Datenschutzerklärung. Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Erklärung gemäß § 34b Abs. 1 WpHG und MAR sowie Delegierter Verordnung (EU) Nr. 2016/958 („DelVO“) Bewertung Die Bewertung, die der Anlageempfehlung für das hier analysierte Unternehmen zugrunde liegt, stützt sich auf allgemein anerkannte und weit verbreitete Methoden der fundamentalen Analyse, wie z.B. Discounted Cash Flow (DCF)-Modell, Terminal Multiple Bewertung, Peer-Gruppen-Vergleich, „Sum of the parts“ Modell oder ein ähnliche, häufige und weit verbreitete fundementale Bewertungsmethode. Das Ergebnis dieser fundamentalen Bewertung wird als Basis der Empfehlung benutzt, obwohl es auch von der Einschätzung des Analysten bezüglich möglichen Industrieveränderungen, alternativen möglichen Zukünfte, Unternehmensstrategienergebnisse, Wettbewerbsdruck, usw. angepasst. Die letztendliche Meinung des Analysten sollte nicht als einzigen Punkt von Modell betrachtet, sondern eher die überlegt am wahrscheinlichsten Ergebniss der vielen möglichen zukünftigen Auswirkungen. Unabhängig von der verwendeten Bewertungsmethode besteht das Risiko, dass das Investitionsergebnis nicht erreicht wird, z.B. aufgrund unvorhergesehener Veränderungen der Nachfrage nach den Produkten des Unternehmens, Änderungen des Managements, der Technologie, der konjunkturellen Entwicklung, der Zinsentwicklung, der operativen und/oder Materialkosten, des Wettbewerbsdrucks, des Aufsichtsrechts, des Wechselkurses, der Besteuerung, usw. Bei Anlagen in ausländischen Märkten und Instrumenten gibt es weitere Risiken, etwa aufgrund von Wechselkursänderungen oder Änderungen der politischen und sozialen Bedingungen. Diese Analyse reflektiert die Meinung des jeweiligen Verfassers zum Zeitpunkt ihrer Erstellung. Eine Änderung der der Bewertung zugrundeliegenden fundamentalen Faktoren kann nachträglich dazu führen, dass die Bewertung nicht mehr zutreffend ist. Ob und in welchem zeitlichen Abstand eine Aktualisierung dieser Ausarbeitung erfolgt, ist vorab nicht festgelegt worden.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor und sämtliche Gastautoren haben die Beiträge und diesen Beitrag nach bestem Wissen und Gewissen erstellt, können aber die Richtigkeit, Vollständigkeit, Aktualität, Erhaltung und Erreichbarkeit der angegebenen Daten sowie die Erreichbarkeit der angegebenen Quellen nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie auch unbedingt die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor hält derzeit keine Aktien der Bayer AG.

Quellen

https://www.investor.bayer.de/de/aktie/aktionaere/kernbotschaften-fuer-investoren/

https://www.bayer.de/de/produktbereiche-von-bayer.aspx

https://www.finance-magazin.de/deals/ma/bayer-kauft-monsanto-fuer-66-milliarden-us-dollar-1388191/

https://www.finanzen.net/aktien/Bayer-Aktie

https://www.finance-magazin.de/wirtschaft/deutschland/bayer-verliert-monsanto-prozess-2033461/

https://www.sueddeutsche.de/wirtschaft/bayer-glyphosat-klagen-jahreszahlen-1.4347066

Podcasts

Podcast: Deutschlandfunk – Absturz der Bayer Aktie

Aktien mit Kopf -167: Bayer, McDonald’s, Amazon

3 Kommentare

Yannick

Ergänzung: Vorstand Baumann wurde auf der HV durch die Aktionäre nicht entlastet.

Yannick

Die US-Umweltbehörde EPA hat diese Woche das Pflanzengift Glyphosat in einem aktuellen Statement als weiterhin nicht krebserregend bezeichnet.

Yannick

https://www.handelsblatt.com/politik/international/umstrittenes-pflanzengift-us-umweltbehoerde-haelt-glyphosat-weiter-fuer-nicht-krebserregend/24275028.html?ticket=ST-1236242-1NfUDRqdBbZPGLcjuN4g-ap5