-

Fresenius überrascht positiv mit Zahlen – erneute Dividendenanhebung verkündet

Fresenius (WKN: 578560) hat gestern Zahlen für das Geschäftsjahr 2018 bekannt gegeben. Unter dem Strich stand für den international tätigen Gesundheitskonzern das 15. Rekordjahr in Folge und eine erneute Dividendenerhöhung, die 26. in Folge.

Für die Investoren sind die Zahlen insgesamt eine positive Nachricht, da sich der Gesundheitskonzern im Laufe des vergangenen Jahres von seinen mittelfristigen Zielen verabschieden musste. Der im hessischen Bad Homburg ansässige Gesundheitskonzern ist in den Geschäftsbereichen Fresenius Medial Care (weltweit führend bei der Dialyse), Fresenius Helios (Europas größte private Klinik Gruppe), Fresnius Kabi (Hersteller von lebensnotwendigen Medikamten für chronisch Kranke) und Fresenius Vamed (Managementgeschäft von Gesundheitseinrichtungen) aktiv. Im Rahmen der Präsentation der Zahlen wurden auch die Ziele für 2019 bestätigt. Der zu Fresenius gehörige Dialysespezialist FMC gab zudem ein Aktienrückkaufprogramm bekannt.

Die Zahlen im Detail

- Umsatzanstieg: +2 % (währungsbereinigt +6%, organisch: 4 %) auf 33,5 Mrd.

- EBIT: -4% (währungsbereinigt -1%) auf 4,561 Mrd.

- EBIT-Marge: 13,6 % (2017: 14,5 %).

- Ergebnis je Aktie +12 % (vor Sondereinflüssen und nach Bereinigungen) auf 3,65 € (2017: 3,27 €)

- Eigenkapitalquote: 44,1 %

- Verschuldungsgrad zum 31. 12 2018: 2,71

- Investitionen in 2018 von 6 % des Umsatzes in Sachanlagen.

- Dividende für GJ 2018: 0,80 € (+7 %)

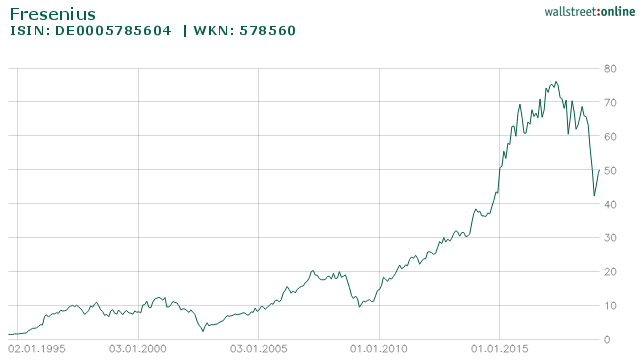

Die Fresenius Aktie seit der Erstnotiz

Quelle: wallstreet-online.de Fresenius Anzahl Aktien Kurs Marktkapitalisierung Quelle: https://www.fresenius.de/basisdaten 556.227.204 50,00 € 27 811 Mio. €

Der Ausblick

Für das Geschäftsjahr 2019 gibt Fresenius einen Zuwachs im Umsatz zwischen 3 und 6 % vor (währungsbereinigt). Dabei soll das Konzernergebnis auf dem Vorjahresniveau verharren. Nichtsdestotrotz soll auch in 2019 die Dividende erneut erhöht werden.

Besonders interessant sind dabei aber die mittelfristigen Ziele für 2020 bis 2023. Das durchschnittliche organische Umsatzwachstum (Compound Annual Growth Rate) soll zwischen 4 und 7 % liegen. Gleichzeitig soll das Ergebnis organisch auf eine Spanne zwischen 5 und 9 % zulegen. Damit würde sich Fresenius wieder den starken Wachstumsraten der Vergangenheit annähern.

„2018 war kein einfaches, aber dennoch wieder ein erfolgreiches Jahr für Fresenius. Wir haben unser medizinisches Angebot weiterentwickelt, wir haben erneut Umsätze und Gewinne gesteigert. 2019 machen wir zu einem Jahr der Investitionen, etwa in Wachstumsfelder wie Heimdialyse, Biosimilars oder neue Service- und Therapieangebote rund um das Krankenhaus. Wir wollen noch mehr Patienten noch besser behandeln und auf dieser Grundlage weiterhin kräftig wachsen. Das spiegeln auch unsere anspruchsvollen Mittelfrist-Ziele wider.“

Quelle: https://www.fresenius.de/investoren

(Stephan Sturm, Vorsitzender des Vorstands)Bewertung

Auf Basis der 2018er Zahlen ist Fresenius aktuell in etwa mit dem 13,7 fachen des Gewinns bewertet. Da das 2019er Ergebnis nicht sonderlich über dem aus 2018 liegen dürfte, dürfte auch das KGV für das laufende Geschäftsjahr in etwa auf diesem Niveau liegen. Die Fresenius Aktie ist damit historisch günstig bewertet. Dazu muss gesagt werden, dass Fresenius aktuell auch nicht mehr so stark wächst wie teilweise in der Vergangenheit.

Entwicklung des KGV Fresenius (Quelle: finanzen.net)

2011 2012 2013 2014 2015 2016 2017 16,86 16,28 20,18 21,80 25,87 25,97 19,90 Auch wenn eine genaue Peergroup schwierig zu definieren ist (aufgrund der Vielfältigkeit des Geschäftsbereiche) ist z.B. die amerikanische Johnson & Johnson am ehesten zu nennen. Diese ist aktuell deutlich höher bewertet (KGV 19 für 2019) bei vergleichbaren Wachstumsraten.

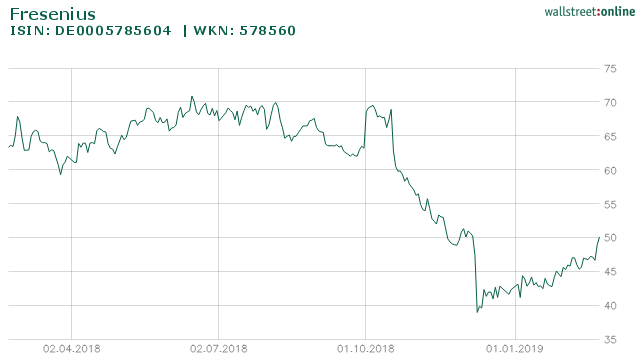

Die Fresenius Aktie auf Sicht von 1 Jahr

Quelle: wallstreet-online.de Meine persönliche Einschätzung

Nach den Übergangsjahren 2018 und 2019 (das Ergebnis für 2019 steht natürlich noch aus), die für die Aktionäre nicht allzu erfreulich gelaufen sein dürften, deutet sich nun für die Folgejahre eine Besserung der Ergebnisse an. Sollten die Investitionen anschlagen und tatsächlich wieder knapp zweistellige Gewinnsteigerungen (9 % oragnisch und 1% über Zukäufe) erzielt werden, dürfte die Aktie mit anderen Multiples vom Markt bewertet werden. Die Dividendenrendite beträgt auf dem aktuellen Niveau 1,6 %, interessant dabei ist, dass weitere Dividendensteigerungen absehbar erscheinen.

Fresenius erzielt mit seinem Geschäftsmodell konjunkturabhängige, stabile Gewinnerträge und steigert dabei die Dividende seit 26 Jahren stetig. Erfreulich ist zudem, dass im Konzern weiterhin eine hohe Profitabilität gehalten werden kann (EBIT Marge über 13 %). Das über 100 Jahre alte Unternehmen profitiert dabei auch weiterhin vom weltweit weiter stark steigenden Gesundheitsbedarf.

Quellen

https://www.fresenius.de/investoren

https://www.fresenius.de/media/Fresenius_FY_2018.pdf

https://de.marketscreener.com/FRESENIUS-436083/

https://www.finanzen.net/schaetzungen/Fresenius

https://www.finanzen.net/aktien/aktien_vergleich.asp?pkAktieNr=1091

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung von Seiten von langfristanleger.net statt, dieser Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Autor von langfristanleger.net übernimmt keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung meiner Informationen entstehen.Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor hat diesen Beitrag nach bestem Wissen und Gewissen erstellt, kann aber die Richtigkeit der angegebenen Daten nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor hält derzeit Aktien von Fresenius.

-

Die Fortec AG aus Landsberg – Wachstum und Dividende made in Germany ?

Die Fortec AG (WKN: 577410) ist ein Zulieferer und Händler von elektrischen Bauelementen in vielfältigen Geschäftsbereichen. Diese umfassen unter anderem Stromversorgung, Displaytechnik und Embedded PCs. Heute (14.02.2019) findet die Hauptversammlung in Landsberg am Lech statt.

Chancen

Dabei kann das Unternehmen auf eine stolze Geschichte zurückblicken. So agiert man bereits erfolgreich seit 1984 (ohne dabei ein Jahr mit Verlust abgeschlossen zu haben). Zusätzlich wird auf eine solide Bilanzstruktur (mit einer Eigenkapitalquote-Quote über 60%) wert gelegt. Auch als solider Dividendenzahler hat sich das Unternehmen einen Namen gemacht, seit 25 Jahren wird eine Dividende an die Anteilseigner ausgekehrt. Zu beachten ist zudem das abweichende Geschäftsjahr (01.07. – 30.06.).

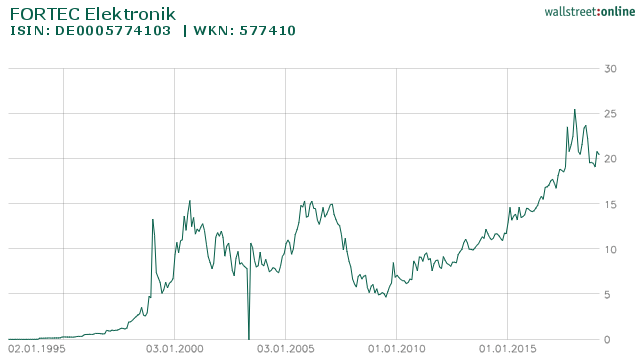

Die Fortec Aktie auf Sicht von 10 Jahren

Deutlich zu sehen ist der Einbruch im Zuge der Finanzkrise 2008/ 2009. Quelle: wallstreet-online.de Das in Landsberg am Lech ansässige Unternehmen profitiert dabei stark von der zunehmenden Digitalisierung und der damit steigenden Nachfrage nach den eigenen Produkten. Hier kommt dem Unternehmen speziell auch der Branchenfokus mit Bahn- und Verkehrstechnik, sowie Sicherheitstechnik und Medizintechnik zugute. Die Bedeutung dieser Unternehmensfelder dürfte dabei in den kommenden Jahren tendenziell weiter zunehmen.

Die Fortec Aktie (Quelle: finanzen.net)

Anzahl Aktien Kurs (13.02.2019) Marktkapitalisierung 3.250.000 20,30 € 65,97 Mio. Insbesondere dem Bereich IOT und den hierfür notwendigen „Embedded Systems“ sagen Forscher starke Wachstumszahlen voraus (lesen Sie hierzu auch den Bericht über die S&T AG).

Aus Aktionärssicht erfreulich ist, wie es der AG aus Landsberg gelingt hohe Margen zu erzielen. So betrug das Return on Capital Employed (ROCE) zuletzt über 20 %. Das ROCE misst wie effizient und profitabel mit dem eingesetzten Kapital umgegangen wird.

Aktuell verfügt die Fortec AG zudem über einen hohen Auftragsbestand (ca. 36 Mio. Euro). Innerhalb des Unternehmens wird die kontinuierliche Weiterentwicklung der Produktpalette und der Dienstleistungen vorangetrieben. Dabei werden mittlerweile nicht mehr nur Teile geliefert sondern darüber hinaus auch die Implementierung und die Software (Stichwort Systemhaus) angeboten. In Folge dessen erhöht sich auch die Kundenbindung.

Entwicklung der Umsatzerlöse in Mio. EUR (Quelle: finanzen.net)

2012 2013 2014 2015 2016 2017 2018 47,79 44,54 45,40 45,91 78,18 78,52 79,57 Für die Finanzierung des weiteren Wachstumskurses wurde in 2018 eine Kapitalerhöhung durchgeführt. Mit dem eingenommen Geld konnten zwei Unternehmen aus dem Bereich der Datenvisualisierung übernommen werden. Der Kaufpreis für beide Gesellschaften lag nach Aussage des Managements kumuliert im mittleren einstelligen Millionenbereich. Als weitere Investition in die Zukunft wurde der Bau einer neuen Logistikhalle abgeschlossen.

Dividende

Bei der Fortec AG handelt es sich um einen echten Dividendenchampion. So wird seit 25 Jahren kontinuierlich eine Dividende ausgeschüttet. Für das abgelaufene Geschäftsjahr belaufen sich die Schätzungen auf 60 Cents pro Anteilsschein, was einer attraktiven Rendite von ca. 3 % entspricht. Dies ist insbesondere deswegen interessant, da es sich bei der Fortec um einen echten Wachstumswert handelt, der nebenbei über eine hohe EK Quote verfügt und zudem in das eigene Wachstum investiert.

Risiken

Risiken ergeben sich im Besonderen aus der Abhängigkeit von der Konjunktur. Während schwachen Wirtschaftszykliken werden Unternehmen ihre Investitionen gegebenenfalls herunterfahren. Nichtstdestotrotz wird sich kein Unternehmen dem digitalen Wandel verschließen können und somit möglicherweise den Anschluss an die Konkurrenz verlieren.

Neben den konjunkturellen Risiken sind allgemeine Risiken wie Lieferengpässe durch einen möglichen Ausfall von Lieferanten und ein starker Preiswettbewerb zu beachten.

Die Fortec Aktie auf Sicht von einem Jahr

Von den Hochständen über 25 € ist man aktuell etwas zurückgekommen. Quelle: wallstreet-online.de Bewertung

Die Zahlen für das Q1 18/19 bestätigten zuletzt die Ergebnis Dynamik mit einem Anstieg der Erlöse um 11,3 % sowie einer EBIT-Marge von 10,8 %. Konkret wurde ein Q1 Ergebnis mit einem EPS von 0,53 Euro (im Vorjahr 0,40) sowie ein Umsatz in Q1 von 21,8 Mio. (VJ 19,6 Mio.) bekannt gegeben.

Die Fortec AG gibt als Mittelfristziel für 2021 einen Umsatz von ca. 100 Mio. Euro vor. Dies dürfte anhand des vorhandenen organischen Wachstums aus heutiger Sicht gut erreichbar sein.

Laut Schätzungen der Analysten von Montega beläuft sich die Bewertung für das laufende Geschäftsjahr in etwa auf ein moderates KGV von ca. 12 sowie ein EV/EBITDA Multiple von etwa 7-8.

Fazit

Die Fortec AG punktet mit einem komfortablen Eigenkapital Polster von ca. 38 Mio. Euro, einer ansprechenden Dividendenpolitik und attraktiven Margen. Zusätzlich ist man in mehreren Zukunftsmärkten vertreten.

Dabei erscheint die Aktie auf Basis unterschiedlicher Bewertungsansätze (KGV, EV/ EBITDA , KUV) als nicht zu teuer.

Mögliche Risiken ergeben sich primär durch die vorhandene Konjunkturabhängigkeit. In einem reiferen Zyklus der Konjunktur werden Auftragseingänge vermutlich zurückgehen. Ebenso scheint es so, dass das Unternehmen aktuell noch Potenziale im Bereich der Investor Relations Kommunikation heben kann. Dies dürfte jedoch auch der aktuellen Größe geschuldet sein. Wie zu vernehmen ist, möchte das Management die Kapitalmarktkommunikation künftig aktiver angehen.

Quellen:

https://www.fortecag.de/fileadmin/user_data/Dokumente/Berichte/DB_2017-18_Q1_Mitteilung.pdf

https://www.fortecag.de/fileadmin/user_data/Dokumente/Finanznachrichten/FEV_Studie_11_02_2019_de.pdf

https://www.finanzen.net/bilanz_guv/FORTEC_Elektronik

https://de.marketscreener.com/FORTEC-ELEKTRONIK-AG-436071/

https://www.wallstreet-online.de/https://wallstreet-online.de

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung von Seiten von langfristanleger.net statt, dieser Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Autor von langfristanleger.net übernimmt keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung meiner Informationen entstehen.Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor hat diesen Beitrag nach bestem Wissen und Gewissen erstellt, kann aber die Richtigkeit der angegebenen Daten nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor hält derzeit keine Aktien der Fortec AG.

-

Die Google Mutter Alphabet nach den Zahlen – ist die Aktie ein Langfristinvestment wert ?

Der Tech-Gigant aus dem Silicon Valley hat vergangene Woche Zahlen für das abgelaufene Geschäftsjahr 2018 präsentiert. Ist das Unternehmen weiterhin aussichtsreich?

Um eins vorwegzunehmen: es ist beeindruckend wie schnell dieses Unternehmen, das zu den 5 Größten der Welt zählt, weiterhin wächst. So konnte Alphabet (WKN: A-Shares: A14Y6F und C-Shares: A14Y6H) unter anderem folgende Rekordzahlen vermelden:

Umsatz 4. Quartal 2017 auf 2018 + 22% Gesamtumsatz 2017 auf 2018 + 23 % Reingewinn im 4. Quartal + 143 % (hier wirkten im 4. Quartal 2017 Sonderfaktoren, steuerliche Einmalzahlung, die den Vergleich verzerren.) Dabei war das Wachstum in allen vier Konzernregionen mindestens zweistellig und das obwohl die Alphabet Services bereits seit vielen Jahren auf dem Markt etabliert sind.

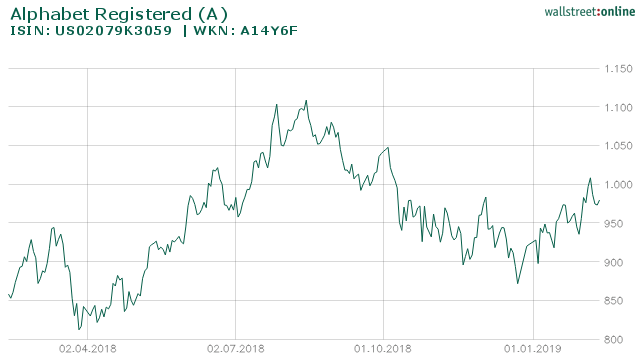

Die Alphabet A-Aktie auf Sicht von einem Jahr

Dank der Tochter Google war die Holding weiterhin sehr profitabel, der Konzern arbeitet bereits seit Jahren mit starken Margen um die 20 %.

Die Cashreserven betragen mittlerweile stattliche $109,14 Mrd. (Position: Total cash, cash equivalents, and marketable securities im Quartalsbericht). Zudem ist man nahezu schuldenfrei, zusätzlich tätigte der Konzern noch massive Investitionen und Aktienrückkäufe.

Dabei ist für den Großteil der Umsätze und Gewinne nach wie vor die Tochter Google in Form von Werberlösen verantwortlich.

Chancen

Alphabet besteht dabei nicht nur aus Google. Neben den Cloud Diensten und Android Verkäufen verfolgt das Unternehmen vielfältige Geschäftsfelder. Die Holding deckt dabei ebenso die Geschäftsfelder künstliche Intelligenz (Deep Mind), autonomes Fahren (Waymo) und Wachstumskapital (CapitalG) ab. Diese unter “Other Bets” (frei übersetzt: andere Wetten”) gegliederten Unternehmensbereiche sind jedoch nicht profitabel.

Die Holding Mutter Alphabet investiert hohe Summen in diese aussichtsreichen Beteiligungen. Unter dem Strich stehen dabei bisher aber geringe Umsätze (im Vergleich zum Gesamtkonzern) und operative Verluste in Milliardenhöhe ($3,4 Mrd.in 2018).

Dabei gilt es jedoch die Unternehmenskultur von Alphabet zu verstehen: der Konzern verfolgt ausschließlich Ideen, die das Potenzial haben zu einem echten “Game Changer” zu werden (sprich das Potenzial haben die Welt zu revolutionieren). Sollte eine dieser Wetten aufgehen, wären die Auswirkungen enorm. Dass dies Zeit benötigt, versteht sich dabei von selbst.

Die aussichtsreichste Beteiligung erscheint mir dabei aktuell Waymo (autonomes Fahren). Alphabet hat beim Thema autonomes Fahren, im Gegensatz zu anderen Marktteilnehmern, bereits früh die Zeichen der Zeit erkannt und kann nun auf einen Vorsprung vor der Konkurrenz setzen.

Waymo verfügt über Kooperationen mit mehreren Herstellern und erhielt zuletzt im Bundesstaat Kalifornien die Genehmigung zum Test autonom fahrender Autos. Bereits jetzt verfügt man über Erfahrungen von mehreren Millionen an gefahrenen Kilometern.

Morgan Stanley taxiert das Potential der Beteiligung bereits auf 175 Mrd. Dollar. Dies entspräche ca. 20 % der aktuellen Marktkapitalisierung. Waymo scheint mir damit aktuell nicht in der Marktkapitalisierung ausreichend eingepreist.

Für Alphabet spricht zudem die spezielle Firmenkultur, die das Wohl der Mitarbeiter aktiv fördert und somit Kreativität und Output befeuert. In komplexen Einstellungsverfahren werden die begabtesten Fachkräfte der Welt angeworben. Dieses Vorgehen wird sich langfristig bezahlt machen.

Zusätzliches Potenzial bietet auch die Tochter Youtube. Alphabet etabliert aktuell für den Streaming Anbieter eine Bezahlvariante das langfristig stabile Beiträge liefern könnte.

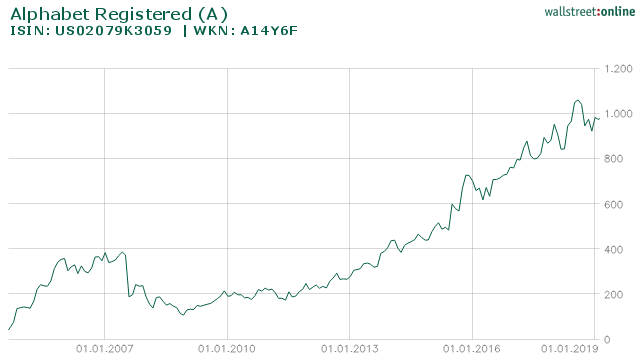

Die Alphabet A-Aktie auf Sicht von 10 Jahren

Seit Ende 2011 hat sich die Aktie verfünffacht.

Risiken

Neben regulatorischen Risiken ist die Abhängigkeit von den Werbeerlösen Stärke und Schwäche zugleich. So wird zwar seit Jahren eine breitere Aufstellung der Erlöse angestrebt, jedoch muss berücksichtigt werden, von welcher Ausgangsbasis diese erst entstehen müssen. In diesem Zusammenhang sei nochmal erwähnt: die Umsätze in der Holding betrugen 2018 knapp $137 Mrd. (und dies in einem (!) Geschäftsjahr). Selbst neue Umsätze in hohem Millionenbereich würden hier somit nicht weiter ins Gewicht fallen.

Analog zu den Kontroversen rund um Facebook findet auch Alphabet in den Medien regelmäßig statt und wird dabei u.a. für seine umfangreiche Datensammlung kritisiert. Persönlich sehe ich hier eine öffentliche Diskussion einerseits, die in Realität von der tatsächlichen Unternehmensentwicklung stark entkoppelt scheint.

Bewertung

Mit einem KGV von schätzungsweise 23 (für 2019) und ca. 20 für (2020) ist das Unternehmen nicht mehr ganz günstig, viel eher fair bis moderat bewertet. In der Vergangenheit musste man für Anteile des Unternehmens eher das 30-fache des Gewinns bezahlen.

Auch auf Basis des EV / Umsatzes (ca. 4 für 2020) und EV / EBITDAs (ca. 10,8 für 2019 und ca. 8,67 für 2020) ist das Unternehmen auch im Vergleich zur Peer Group (Nasdaq) eher moderat bewertet.

Unberücksichtig bleiben bei dieser Betrachtung die (versteckten) Potenziale, in Form der „Other Bets„, die im Unternehmen schlummern.

Auf eine Dividende verzichtet Alphabet dabei seit Anbeginn und reinvestiert das Geld lieber ins eigene Unternehmen. Ich begrüße dieses Vorgehen.

Fazit

Die Alphabet Holding agiert nach wie vor mit hohen Wachstumsraten und ebenso hohen Free Cash Flows. Aus meiner Sicht verfügt Alphabet mit Google nach wie vor über einem der größten wirtschaftlichen Burggraben im 21. Jahrhundert. Dies zeigen die 2018er Zahlen eindrucksvoll.

In einem idealen Szenario profitiert Alphabet weiterhin von den sprudelnden Werbeeinnahmen und entwickelt im Hintergrund seine weniger bekannten “Other Bets” bis zur Reife weiter. Persönlich erachte ich das Potenzial einiger Beteiligungen als massiv.

Temporär schwächere Quartale (insbesondere wenn Investitionen das Ergebnis drücken) ändern für mich nichts am langfristigen Investment Case. Im Gegenteil, sehe ich kurzfristig sinkende Gewinne auf Kosten von langfristiger Marktführerschaft, im Gegensatz zu anderen Marktteilnehmern, als positiv an. Alphabet dominiert das Internet und erscheint mir anhand des vorhandenen Potenzials dabei noch moderat bewertet.

$100 Mrd. Cash Reserven sind dabei ebenso ein gewichtiges Argument. Unternehmen die das Geschäftsmodell gefährden könnten, können so rechtzeitig übernommen werden.

Risiken ergeben sich hauptsächlich durch Regularien seitens der Politik oder das Verschlafen technologischer Entwicklungen. Insbesondere den zweiten Punkt erachte ich, aufgrund der massiven Investitionen, als eher wenig realistisch.

Alphabet befindet sich im Musterdepot.

Quellen:

https://abc.xyz/investor/static/pdf/2018Q4_alphabet_earnings_release.pdf?cache=adc3b38z

https://www.finanzen.net/aktien/Alphabet_A-Aktie

https://de.marketscreener.com/ALPHABET-24203373/fundamentals/

https://de.marketscreener.com/ALPHABET-24203373/news/Alphabet-Bald-mehr-als-nur-Google-27975839/

https://boerse.ard.de/aktien/aktie-des-tages/google-bald-eine-billion-dollar-boersenwert100.html

https://thedlf.de/alphabet-aktie/

https://www.googlewatchblog.de/2019/02/alphabet-quartalszahlen4-milliarden-dollar-4/

https://www.heise.de/newsticker/meldung/Alphabets-Jahresnettogewinn-hoch-wie-nie-4297688.html

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung von Seiten von langfristanleger.net statt, dieser Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Autor von langfristanleger.net übernimmt keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung meiner Informationen entstehen.Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor hat diesen Beitrag nach bestem Wissen und Gewissen erstellt, kann aber die Richtigkeit der angegebenen Daten nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor hält derzeit Aktien von Alphabet.

-

Interessante deutsche Nebenwerte für 2019- Teil 4 – MBB SE

Die inhabergeführte Industrieholding MBB (Messerschmitt-Bölkow-Blohm) SE, mit Sitz in Berlin, ist seit 2008 an der Börse gelistet und konnte sich im Wert in dieser Zeit mehr als verzehnfachen. Dabei liegt der Fokus der Beteiligungen der MBB SE (WKN: A0ETBQ) primär auf Technologie- und Ingenieurunternehmen.

Chancen

Offensichtlich führte dieses Know-How zu einem echten Wettbewerbsvorteil, konnte das Team rund um die CEOs und Gründer Gert-Maria Freimuth (Vorsitzender des Verwaltungsrats) und Dr. Christof Nesemeier (CEO) Gewinne und Umsätze der Holding um über 20% pro Jahr steigern. So gelang es von 37 Mio. EUR auf einen erwarteten Umsatz (in 2018) von über 500 Mio. EUR zu wachsen.

Die Langfristplanung setzt dabei durch organisches und anorganisches Wachstum (durch Zukäufe) ein Ziel von 750 Mio. Umsatz bis 2020 auf die Agenda. Gelingen soll dies durch unabhängig, selbstständig funktionierende Unternehmen mit hoher Technologiekompetenz.

MBB SE Anzahl Aktien Streubesitz Erstnotiz Börsenplätze Quelle:

mbb.com6.600.000 35,2 % 20.06.2008 XETRA, Frankfurt u.a. Entwicklung der MBB Aktie auf 1- Jahressicht

Quelle: www.wallstreet-online.deDie Geschäfte der Beteiligungen liefen dabei in 2018 hervorragend, so ist den 9-Monatszahlen ein Zuwachs im Umsatz von 32,0 % auf 372,8 Mio. EUR sowie eine Steigerung des bereinigte EBITDA von 44,4 % auf 39,8 Mio. EUR zu entnehmen.

Zum Portfolio der MBB SE gehören aktuell 6 Unternehmen: Aumann (Elektromobilität) / börsennotiert, Delignit (Werkstoffe) / börsennotiert, DTS IT (Cyber Security), Hanke Tissue (Tissueprodukte), Obo Werke (Produkte für den Modellbau), CT Formpolster (Polyurethan Weichschäume).

Besondere Chancen bieten aktuell speziell auch die exorbitanten Cash Reserven der Holding (ca. 292 Mio. EUR), die auf ein geeignetes Übernahmeziel warten. Dabei kauft die MBB SE (im Gegensatz zu dem bereits hier vorgestellten Beteiligungsunternehmen Aurelius) keine Unternehmen in Schieflage, sondern Unternehmen mit stabilem Geschäftsmodell. Diese werden dann durch Nutzung des vorhandenen Know-Hows weiterentwickelt oder durch geschickte Zukäufe ergänzt (sogenannte “Add-ons”).

Dabei spielen den Berlinern die zuletzt gesunkenen Bewertungen an der Börse in die Karten. Da nicht jeder Unternehmenskauf per se wertschöpfend sein muss (schließlich fließt im Gegenzug Geld aus der Holding), müssen die potenziellen Ziele weiter entwickelbar sein und über Reserven verfügen, die zu heben sind.

Interessant erscheint mir insbesondere auch die Beteiligung am Cyber Security Spezialisten DTS, der zweistellig wächst. In dieser Branche wird dabei für Unternehmen mit vergleichbarem Geschäftsmodell oft ein Vielfaches des Umsatzes bezahlt (z.B. notiert Secunet mit mehr als dem 3-fachen des Umsatzes). Bei 50 Mio. Umsätzen in 2018, könnte so ein Gegenwert von 100 Mio. EUR für die Beteiligung DTS stehen.

Dividende

Die Dividendenpolitik der MBB SE kann als äußerst stabil und langfristig ausgerichtet bezeichnet werden. In 2018 wurden 1,32 EUR pro Anteilsschein ausgeschüttet. Diese Dividende setzte sich aus einer Basisdividende (2018:0,66 EUR) und eine Sonderdividende in gleicher Höhe zusammen.

Dabei handelte es sich um die achte Erhöhung in Folge. Von 0,10 EUR in 2007 bis 1,32 EUR in 2018 hat sich die Dividende somit mehr als verdreizehnfacht. Die CAGR (Wachstumsrate) der Dividende beträgt seit 2017 so 19 % jährlich (Sonderdividende nicht mit eingerechnet).

Risiken

Als Holding mit starken Industrieschwerpunkt ist die MBB SE deutlich von der konjunkturellen Entwicklung abhängig. Eine entsprechend schwache Konjunktur würde sich erst im Auftragsvolumen und anschließend in den Umsätzen und Erlösen spürbar machen.

Gleichzeitig liegt in der Chance (mit der Beteilung am E-Mobilitäts-Zulieferer Aumann) auch mögliche Risiken begründet. So ist Aumann ebenfalls stark konjunktursensibel, auch wenn die Firma nicht ausschließlich für den Automobilsektor produziert (sondern auch im Bereich Luft- und Raumfahrt, Schienenverkehr und Verbraucherelektronik).

Ein zusätzliches Risiko könnte zudem eine verfehlte Akquisition für das Portfolio darstellen. Dagegen spricht allerdings der Track Record des aktuellen Managements.

Entwicklung der MBB Aktie auf Sicht von 12 Jahren

Quelle: www.wallstreet-online.de

Bewertung

Bei der Bewertung der Holding fällt ins Auge, dass die zwei börsennotierten Beteiligungen Delignit und Aumann sowie das vorhandene Cash bereits die aktuelle Marktkapitalisierung abdecken. “Umsonst” erhält man sozusagen die restlichen vier Beteiligungen DTS IT (Cyber Security), Hanke Tissue (Tissueprodukte), Obo Werke (Produkte für den Modellbau) und CT Formpolster. Dabei könnte alleine die Beteiligung an DTS über 100 Mio. € wert sein.

MBB SE (Stand 05.02.2019) Kurs 82,00 EUR Anzahl der Aktien 6,60 Mio. Market Cap 541,20 Mio. EUR Delignit (Stand 05.02.2019) Kurs 7,25 EUR Anzahl Aktien 8,19 Mio. Market Cap 59,40 Mio. EUR MBB Anteil: 76,08 % 45,19 Mio. EUR Aumann (Stand 05.02.2019) Kurs 34,15 EUR Anzahl Aktien 15,25 Mio. Market Cap 520,78 Mio. EUR Anteil MBB SE: 38 % 197,89 Mio. EUR SUMME (Stand 05.02.2019) Anteil an Aumann 198 Mio. EUR Anteil an Delignit 45 Mio. EUR Cash 292 Mio. EUR Gesamt 535 Mio. EUR Quelle: wallstreet-online.de

Fazit

Die MBB SE erfüllt aus meiner Sicht wichtige Investmentkriterien. So ist die inhabergeführte Holding zu großen Teil noch in den Händen des Managements welches einen klaren langfristigen Investmentansatz verfolgt. Die Kapitalallokation funktioniert dabei hervorragend und generiert einen hohen Shareholder Value. Aktuell scheint man sich, trotz hohen Cashbestand, zu keiner Übernahme drängen zu lassen, sondern sondiert weiterhin aufmerksam den Markt.

Die Holding scheint dabei aktuell mit einem Abschlag auf den NAV zu notieren. So stehen alleine die beiden börsennotierten Beteiligungen Aumann und Delignit sowie der Cashbestand für die aktuelle Bewertung an der Börse.

Die Beteiligungen der MBB sind zudem aussichtsreichen Geschäftsbereichen zuzurechnen. So agieren die Unternehmen der MBB SE Holding erfolgreich in den Bereichen Cyber Security, Elektromobilität, Automation und ökologischen Werkstoffen.

Risiken ergeben sich unter anderem durch die konjunkturelle Abhängigkeit.

Quellen:

- https://www.mbb.com/investor-relations/finanzberichte.html

- https://www.mbb.com/

- https://www.wallstreet-online.de/nachricht/11196591-250-mio-cash-security-anbieter-aumann-delignit-portolio-mbb

- https://www.finanzen.net

- www.marketscreener.com

Disclaimer

Mit der Nutzung der Angebote und Informationen von langfristanleger.net erklären Sie Ihr Einverständnis zu den nachfolgenden Bedingungen:

Alle Texte sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es findet keinerlei Anlageberatung von Seiten von langfristanleger.net statt, dieser Beitrag ist eine journalistische Publikation und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Der Kauf von Aktien ist mit hohen Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten von langfristanleger.net getroffen werden. Der Autor von langfristanleger.net übernimmt keinerlei Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung meiner Informationen entstehen.Die Inhalte von langfristanleger.net richten sich ausschließlich an natürliche Personen mit Wohnsitz in der Bundesrepublik Deutschland.

Transparenzhinweis, Haftungsausschluss und Hinweis auf mögliche Interessenkonflikte: Die veröffentlichten Artikel, Analysen, Daten, Tools und Prognosen sind mit größter Sorgfalt und nach bestem Wissen und Gewissen recherchiert und erstellt. Die Quellen wurden als als vertrauenswürdig erachtet. Der Autor hat diesen Beitrag nach bestem Wissen und Gewissen erstellt, kann aber die Richtigkeit der angegebenen Daten nicht garantieren. Eine Garantie, Gewährleistung oder Haftung für die Richtigkeit, Vollständigkeit und Aktualität der zur Verfügung gestellten Inhalte und Informationen kann nicht übernommen werden.

Eine Haftung, gleich aus welchem Rechtsgrund, wird nicht übernommen. Soweit es rechtlich möglich ist, sind Schadensersatzansprüche ausgeschlossen.

Sollten Sie sich die auf dieser Seite angebotenen Inhalte zu eigen machen oder etwaigen Ratschlägen folgen, so handeln Sie eigenverantwortlich auf eigenes Risiko. Bitte beachten Sie, dass Wertpapiere grundsätzlich mit Risiko verbunden sind und im Wert schwanken können. Auch ein Totalverlust des eingesetzten Kapitals kann nicht ausgeschlossen werden. Die Dividende eines Unternehmens ist nicht garantiert, kann gekürzt oder ganz gestrichen werden.

Bitte beachten Sie die rechtlichen Hinweise und die Datenschutzerklärung. Der Autor hält derzeit keine Aktien der MBB SE.